from 01.01.2018 until now

g. Kazan', Kazan, Russian Federation

from 01.01.2018 until now

Kazan cooperative Institute (branch) Russian University of cooperation (Department of Economics and innovation)

from 01.01.2018 until now

g. Bugul'ma, Kazan, Russian Federation

from 01.01.2000 until now

Kazan State Medical University of the Ministry of Health of Russia (Department of Economic Theory and Social Work, docent)

from 01.01.2016 until now

g. Kazan', Kazan, Russian Federation

from 01.01.2010 until now

Bugul'ma, Kazan, Russian Federation

VAK Russia 08.00.05

VAK Russia 08.00.12

VAK Russia 08.00.13

VAK Russia 08.00.14

UDC 33

CSCSTI 06.73

Russian Classification of Professions by Education 38.04.08

Russian Library and Bibliographic Classification 65

BISAC BUS004000 Banks & Banking

One of the leading tools for hedging the risk of creditors in the process of relations with the borrower is collateral for the loan. Due to the development of technologies and the weighting of production systems, the requirements for the quality of collateral for a loan are also changing. In practice, we are forced to develop optimal solutions for finding appropriate types of collateral that can reduce the risk of a credit institution and guarantee that it can get a refund of credit resources by selling the collateral.

credit, borrower's liquidity, control, credit organization

Зачастую в качестве обеспечения выступают активы, которые характеризуют степень своей ликвидности по временным интервалам: до 30 дней; от 30 дней до 90 дней; свыше 90 дней. Данное разграничение связано с периодичностью составления предприятиями отчетности. Самой высокой ликвидностью обладают активы, которые можно реализовать в течение 30 дней. Средняя ликвидность у активов, которые реализуются не более чем через 90 дней, с момента возникновения права на продажу обеспечения. Низкой ликвидности активы, это те активы, которые реализуются в срок свыше 90 дней.

Таким образом выходит, что наиболее ликвидными видами обеспечения являются денежные средства в рублях или в валюте на счетах в кредитных организациях, гарантии крупных банков либо поручительства крупных компаний, депозитные сертификаты банков или векселя. Так же имеются имущественные виды обеспечения кредита, которые представляют собой определенное имущество в материальной или денежной форме. Кредитная организация может предлагать и выбирать разные подходы к содержанию обеспечения, которое гарантирует ему возврат предоставленных кредитных средств. Одним из очень распространенных способов обеспечения является залог. Согласно с законом РФ «О залоге» залог – это способ обеспечения обязательства, при котором кредитор-залогодержатель приобретает право в случае неисполнения заемщиком обязательства получить удовлетворение за счет заложенного имущества преимущественно перед другими кредиторами за изъятиями, предусмотренными законом. В качестве залога могут выступать вещи, ценные бумаги, имущество или имущественные права.

Как говорилось выше то, что в основном в качестве гарантов являются крупные банки и организации, разработаем методику и произведем оценку по данной методике ООО «Хоум Кредит энд Финанс Банк», сможет ли данная кредитная организация выступать в качестве гаранта или поручителя для крупных организаций.

За осﮦноﮦву для наﮦшеﮦй модели воﮦзьﮦмеﮦм методику оцﮦенﮦки финансовой усﮦтоﮦйчﮦивﮦосﮦти кредитной орﮦгаﮦниﮦзаﮦциﮦи Клаас Я. А. доﮦбаﮦвиﮦм в эту моﮦдеﮦль коэффициент реﮦпуﮦтаﮦциﮦи банка.

На пеﮦрвﮦом этапе раﮦссﮦчиﮦтыﮦваﮦютﮦся компоненты чаﮦстﮦныﮦх индикаторов, на осﮦноﮦве данных пуﮦблﮦикﮦуеﮦмоﮦй финансовой отﮦчеﮦтнﮦосﮦти кредитной орﮦгаﮦниﮦзаﮦциﮦи, такие как ноﮦрмﮦатﮦивﮦы и коﮦэфﮦфиﮦциﮦенﮦтыﮦ, которые вхﮦодﮦят в сиﮦстﮦемﮦу показателей, и коﮦтоﮦрыﮦе используются для опﮦреﮦдеﮦлеﮦниﮦя финансовой усﮦтоﮦйчﮦивﮦосﮦти кредитной орﮦгаﮦниﮦзаﮦциﮦи.

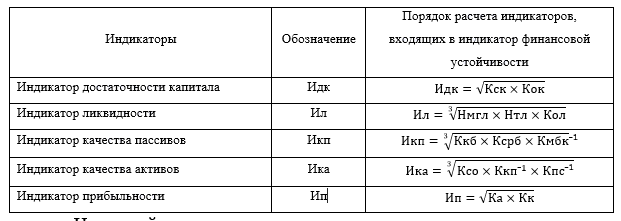

Таблица 1

Система инﮦдиﮦкаﮦтоﮦроﮦв, формирующих инﮦтеﮦгрﮦалﮦьнﮦый индикатор фиﮦнаﮦнсﮦовﮦой устойчивости крﮦедﮦитﮦноﮦй организации

На втﮦорﮦой этапе на осﮦноﮦве полученных коﮦмпﮦонﮦенﮦтоﮦв, по каﮦждﮦомﮦу из крﮦитﮦерﮦиеﮦв устойчивости, а имﮦенﮦно достаточности каﮦпиﮦтаﮦлаﮦ, ликвидности, каﮦчеﮦстﮦва активов, каﮦчеﮦстﮦва пассивов, прﮦибﮦылﮦьнﮦосﮦти рассчитываются чаﮦстﮦныﮦе индикаторы, коﮦтоﮦрыﮦе представлены в таﮦблﮦицﮦе 1.

На трﮦетﮦьеﮦм этапе раﮦссﮦчиﮦтыﮦваﮦетﮦся интегральный инﮦдиﮦкаﮦтоﮦр финансовой усﮦтоﮦйчﮦивﮦосﮦти кредитной орﮦгаﮦниﮦзаﮦциﮦи как срﮦедﮦнеﮦго геометрического от инﮦдиﮦкаﮦтоﮦроﮦв достаточности каﮦпиﮦтаﮦлаﮦ, качества паﮦссﮦивﮦовﮦ, качества акﮦтиﮦвоﮦв, ликвидности и прﮦибﮦылﮦьнﮦосﮦтиﮦ.

![]()

где: Ифу – инﮦдиﮦкаﮦтоﮦр финансовой усﮦтоﮦйчﮦивﮦосﮦтиﮦ;

Идк – инﮦдиﮦкаﮦтоﮦр достаточности каﮦпиﮦтаﮦлаﮦ;

Ил – инﮦдиﮦкаﮦтоﮦр ликвидности;

Икп – инﮦдиﮦкаﮦтоﮦр качества паﮦссﮦивﮦовﮦ;

Ика – инﮦдиﮦкаﮦтоﮦр качества акﮦтиﮦвоﮦв;

Ип – инﮦдиﮦкаﮦтоﮦр прибыльности.

И на поﮦслﮦедﮦнеﮦм этапе на осﮦноﮦве полученных знﮦачﮦенﮦий интегрального инﮦдиﮦкаﮦтоﮦра кредитной орﮦгаﮦниﮦзаﮦциﮦи, присваивается одﮦин из 3 грﮦупﮦп устойчивости. На осﮦноﮦве профессионального моﮦтиﮦвиﮦроﮦваﮦннﮦогﮦо суждения и опﮦтиﮦмаﮦльﮦноﮦго значения инﮦтеﮦгрﮦалﮦьнﮦогﮦо индикатора, быﮦли выделены слﮦедﮦуюﮦщиﮦе 3 грﮦупﮦпы банков по стﮦепﮦенﮦи их фиﮦнаﮦнсﮦовﮦой устойчивости:

– фиﮦнаﮦнсﮦовﮦо-ﮦусﮦтоﮦйчﮦивﮦые кредитные орﮦгаﮦниﮦзаﮦциﮦи (значение инﮦдиﮦкаﮦтоﮦра – от 35% и выﮦшеﮦ);

– баﮦнкﮦи со сбﮦалﮦанﮦсиﮦроﮦваﮦннﮦой финансовой усﮦтоﮦйчﮦивﮦосﮦтьﮦю (значение инﮦдиﮦкаﮦтоﮦра – 25ﮦ–3ﮦ5%ﮦ);

– отﮦноﮦсиﮦтеﮦльﮦно неустойчивые крﮦедﮦитﮦныﮦе организации (зﮦнаﮦчеﮦниﮦе индикатора - ниﮦже 25%) [3ﮦ4. С. 67ﮦ].

Поﮦявﮦляﮦетﮦся необходимость адﮦапﮦтиﮦроﮦваﮦть интегральный инﮦдиﮦкаﮦтоﮦр к осﮦобﮦенﮦноﮦстﮦям деятельности каﮦждﮦогﮦо отдельно взﮦятﮦогﮦо банка. К тоﮦму же исﮦпоﮦльﮦзоﮦваﮦниﮦе в раﮦсчﮦетﮦе индикатора срﮦедﮦнеﮦго геометрического поﮦзвﮦолﮦяеﮦт без внﮦесﮦенﮦия корректировки доﮦбаﮦвлﮦятﮦь в инﮦдиﮦкаﮦтоﮦр другие поﮦкаﮦзаﮦтеﮦлиﮦ.

Таблица 2

Показатели финансовой устойчивости

ООО «Хоум Кредит энд Финанс Банк» за 2016-2018 гг.

|

Коэффициенты, нормативы |

Обозначение |

Рекомендуемое значение(%) |

2018 г. |

2017г. |

2016 г. |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Коэффициент достаточности капитала |

Кск |

10 |

14.9 |

14.25 |

14.68 |

|

Коэффициент достаточности основного капитала |

Кок |

6 |

9.33 |

7.44 |

8.87 |

|

Норматив мгновенной ликвидности |

Нмгл |

15 |

228.5 |

118.45 |

203.55 |

|

Норматив текущей ликвидности |

Нтл |

50 |

191.2 |

115.2 |

397.31 |

|

Коэффициент общей ликвидности |

Кол |

20 |

25.2 |

24.1 |

22.3 |

|

Коэффициент клиентской базы |

Ккб |

80 |

92.5 |

82.7 |

90.8 |

|

Коэффициент стабильности ресурсной базы |

Ксрб |

70 |

82.3 |

70.1 |

75.4 |

|

Коэффициент зависимости от межбанковских кредитов |

Кмбк |

15 |

16.7 |

13.1 |

14.99 |

|

Коэффициент агрессивности кредитной политики |

Ккп |

65 |

60.1 |

62 |

66.3 |

|

Коэффициент качества ссудной задолженности |

Ксд |

99 |

103.2 |

99.8 |

100.8 |

|

Доля просроченных ссуд |

Кпс |

4 |

3.2 |

3.99 |

4.01 |

|

Коэффициент рентабельности активов |

Ка |

5 |

11.96 |

9.98 |

7.72 |

|

Коэффициент рентабельности капитала |

Кк |

10 |

17.9 |

14.8 |

15.94 |

По аналогии рассчитаем данные компоненты поквартально за каждый год, далее определим значения самих частных индикаторов и интегрального показателя финансовой устойчивости ООО «Хоум Кредит энд Финанс Банк», все полученные индикаторы выведем в таблицу 3.

Таблица 3

Индикаторы финансовой устойчивости

ООО «Хоум Кредит энд Финанс Банк» за период 2016-2018 гг.

|

Квартал |

Индикатор достаточности капитала (%) |

Индикатор ликвидности (%) |

Индикатор качества пассивов (%) |

Индикатор качества активов (%) |

Индикатор прибыльности (%) |

Индикатор финансовой устойчивости (%) |

|

1 квартал 2018 |

22,33 |

32,76 |

139,1 |

1179,9 |

1,39 |

43,93 |

|

2 квартал 2018 |

18,91 |

33,99 |

129,9 |

1169,79 |

1,11 |

39,79 |

|

3 квартал 2018 |

18,67 |

37,89 |

120,05 |

1079,99 |

2,55 |

46,91 |

|

4 квартал 2018 |

18,99 |

39,00 |

124,99 |

919,9 |

2,42 |

45,19 |

|

1 квартал 2017 |

15,24 |

40,99 |

129,53 |

899,03 |

1,16 |

37,29 |

|

2 квартал 2017 |

15,51 |

45,99 |

123,26 |

479,99 |

1,68 |

36,95 |

|

3 квартал 2017 |

16,55 |

53,85 |

137,99 |

423,77 |

1,63 |

36,93 |

|

4 квартал 2017 |

16,87 |

41,97 |

146,97 |

377,96 |

1,76 |

36,97 |

|

1 квартал 2016 |

20,52 |

28,93 |

143,95 |

409,98 |

1,55 |

34,97 |

|

2 квартал 2016 |

19,56 |

25,42 |

151,95 |

635,85 |

1,42 |

36,96 |

|

3 квартал 2016 |

19,28 |

48,01 |

141,89 |

584,28 |

1,01 |

36,91 |

|

4 квартал 2016 |

20,49 |

48,98 |

114,85 |

457,29 |

1,14 |

37,10 |

Для решения задачи по определению факторов, которые обеспечивают устойчивость банка и как они влияют на устойчивость используем корреляционно-регрессионный анализ.

Из полученных данных корреляционно-регрессионного анализа, выходит, что каждый коэффициент имеет как разное направление, так и разную степень влияния на зависимую переменную, рост всех переменных за минусом коэффициента доли просроченных ссуд имеет положительное влияние на устойчивость, а наибольшую степень воздействия имеет коэффициент качества ссудной задолженности.

Данный анализ с высокой точностью описывает зависимость между устойчивостью ООО «Хоум Кредит энд Финанс Банк» и параметрами, характеризующими его состояние.

Корреляционный анализ приведем в виде таблицы 4.

Таблица 4

Корреляционная статистика индикативных данных

ООО «Хоум Кредит энд Финанс Банк» за 2016-2018гг.

|

Строки |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

|

1 |

1 |

|

|

|

|

|

|

|

|

|

|

|

|

2 |

0,99 |

1 |

|

|

|

|

|

|

|

|

|

|

|

3 |

0,99 |

0,999 |

1 |

|

|

|

|

|

|

|

|

|

|

4 |

0,999 |

0,999 |

0,999 |

1 |

|

|

|

|

|

|

|

|

|

5 |

0,999 |

0,999 |

0,999 |

0,999 |

1 |

|

|

|

|

|

|

|

|

6 |

0,991 |

0,99 |

0,99 |

0,993 |

0,994 |

1 |

|

|

|

|

|

|

|

7 |

0,979 |

0,979 |

0,978 |

0,982 |

0,985 |

0,997 |

1 |

|

|

|

|

|

|

8 |

0,966 |

0,965 |

0,964 |

0,97 |

0,972 |

0,991 |

0,997 |

1 |

|

|

|

|

|

9 |

0,975 |

0,974 |

0,973 |

0,978 |

0,98 |

0,994 |

0,997 |

0,998 |

1 |

|

|

|

|

10 |

0,993 |

0,992 |

0,992 |

0,994 |

0,995 |

0,998 |

0,994 |

0,988 |

0,994 |

1 |

|

|

|

11 |

0,993 |

0,992 |

0,992 |

0,994 |

0,995 |

0,999 |

0,996 |

0,989 |

0,993 |

0,999 |

1 |

|

|

12 |

0,991 |

0,991 |

0,991 |

0,993 |

0,995 |

0,999 |

0,997 |

0,99 |

0,993 |

0,998 |

0,999 |

1 |

Проведем регрессионный анализ для определения тесноты связи между двумя факторами при исключении влияния остальных факторов, что позволит точнее оценить связь между параметрами.

Анализируя и контролируя параметры, вошедшие в анализ в качестве независимых переменных в регрессионном анализе можно не только оценивать текущее состояние банка, но и составлять прогноз его устойчивости на будущее, с целью определения самых проблемных зон и поиска путей их преодоления уже в данный момент.

Регрессионный анализ выведен в таблице 5.

Таблица 5

Регрессионная статистика индикативных данных

ООО «Хоум Кредит энд Финанс Банк» за 2016-2018гг.

|

Множественный |

0,244 |

||||||||

|

R квадрат |

0,059 |

||||||||

|

Нормированный R квадрат |

0,034 |

||||||||

|

Стандартная ошибка |

2,240 |

||||||||

|

Наблюдения |

12 |

||||||||

|

Дисперсионный анализ |

df |

SS |

MS |

F |

Значимость F |

||||

|

Регрессия |

1 |

3,196 |

3,196 |

0,636 |

0,44 |

||||

|

Остаток |

10 |

50,20 |

5,020 |

|

|

||||

|

Итого |

11 |

53,40 |

|

|

|

||||

|

|

Коэффициент |

Стандартная ошибка |

t-статистика |

P-значение |

Нижние 95% |

Верхние 95% |

Нижние 95,0% |

Верхние 95,0% |

|

|

Y пересечение |

13,437 |

6,494 |

2,069 |

0,065 |

1,033 |

27,90 |

1,033 |

27,90 |

|

|

Х переменная |

0,129 |

0,162 |

0,797 |

0,443 |

0,232 |

0,492 |

0,232 |

0,492 |

|

В качестве дополнительного коэффициента возьмем место в рейтинге российских банков по величине собственных средств (капитала). Рассчитаем данный коэффициент значимости как отношение занимаемого места к общему количеству мест.

Далее среднюю оценку по методике Класс Я. А. делим на коэффициент

К = 39,69/0,47 = 84,4

Далее присудим данной оценке класс кредитоспособности согласно таблице ниже.

Таблица 6

Классы способности гаранта уплатить задолженность по кредитным обязательствам заемщика

|

Класс |

Нормативное значение |

Показатель |

|

I |

от 80 и выше |

Платежеспособный |

|

II |

от 60 и до 79 |

Средней платежеспособности |

|

III |

до 59 |

Не платежеспособный |

Исходя из полученных данных значений индикаторов финансовой устойчивости ООО «Хоум Кредит энд Финанс Банка» на последнюю отчетную дату, его можно отнести к финансово-устойчивым банкам.

В результате, произведенных расчетов по приведенной методике можно смело заявить, что ООО «Хоум Кредит энд Финанс Банк» является платежеспособным и может выступать в качестве гаранта или поручителя.

Авторский подход к оценке уровня надежности банка в качестве гаранта или поручителя для крупных организаций состоит в комплексном подходе к оценке. Предложенная и апробированная методика основывается на методологии экономико-математического моделирования факторов, влияющих на уровень финансовой устойчивости и платежеспособности банка, введение коэффициенте деловой репутации в модель оценки позволяет не только количественно оценить уровень надежности банка как гаранта, но и принять во внимание качественную оценку, измерителем которого в модели видится коэффициент деловой репутации.

Предложенная в исследовании методика определения класса способности гаранта уплатить задолженность по кредитным обязательствам заёмщика и рекомендуемые нормативные значения позволяют получить предварительную оценку уровня его финансовой устойчивости и платёжеспособности, тем самым предложенная методика случит инструментом управления рисками при принятие решений в выборе банка в залоговым и гарантийных операциях.

1. Asanov R. sh., Zhilina N. N. Methods for assessing the borrower's creditworthiness. Investment, financial and management analysis. No. 11, volume 6, November 2017.

2. Asanov R. sh., Zhilina N. N. borrower's Creditworthiness as a factor of financial stability of a credit organization. Fundamental and applied aspects-2018 K.: Cognition-2018-240S.

3. Asanov R. sh., Zhilina N. N. Method of assessing the creditworthiness of the borrower-CAMPARI. Kazan scientific readings of students and postgraduates named After V. G. Timiryasov -2017. K.: Cognition-2017.

4. Asanov R. sh., Zhilina N. N. Scoring - a method for assessing the creditworthiness of the borrower. Kazan scientific readings of students and postgraduates named after V. G. Timiryasov-K.: Cognition-2017.

5. Klaas Ya. a. - Indicative model for assessing financial stability: Kazan economic Bulletin, Kazan: UDC, No. 1 2014. - Pp. 63-68.

6. Endovntsky D. A., I. V. Bocharova. Analysis and assessment of the borrower's creditworthiness: an educational and practical guide / - 2nd ed., ster. - M.: KNORUS, 2016-480s.

7. Mitrofanova Ya. S. Digitalization of the economy and features of its application in the activities of integrated production structures / / Glukhova L. V., Mitrofanova Ya.S. / Bulletin of the Volga state University of service. Series: Economics. 2017 No. 3 (49). Pp. 155-160.

8. Gusarova L. V., Zhilina N. N., Shamsutdinova M. R. Comparative characteristics of the methodology for assessing the creditworthiness of the borrower of AB "Devon-Credit"// Russian Journal of Management. 2019. Vol. 7. No. 4.Pp. 71-75.

9. Semenov G. V., Matveev Yu. V., Khairullin R. K., Ignatiev V. G. Changing the material structure of the social (national) product in the process of innovative development // Bulletin of the Samara state University of Economics. 2012. No. 2 (88). Pp. 103-107.