Moskva, Moscow, Russian Federation

The article is devoted to the consideration of Russia's export potential under conditions of sanctions pressure from unfriendly states. Export is an integral element of Russia's foreign economic policy and affects the stability of the national currency. Further expansion of exports is determined by the ability to overcome sanctions restrictions and adapt to them. In recent years, there has been a need to develop non-resource non-energy exports (NNE) of high and medium value added products in production, since the basis of Russian budget revenues in the form of oil and gas revenues did not make the proper contribution and decreased in 2023 by 23.9% compared to 2022, oil exports fell by 3.3%, and gas by 30% in physical terms.

Russian exports, raw materials, non-resource non-energy exports, external financial balance, agro-industrial complex, fertilizer market, small and medium-sized businesses

Внешняя торговля последних лет характеризовалась переориентацией направлений экспорта с запада на восток, увеличением логистического плеча, снижением количества партнёров на международном рынке сбыта. Экспорт находится в стагнации, и будет продолжать испытывать давление в ближайшие годы, учитывая ухудшение политических и торговых связей с традиционными партнёрами из Европы. Но за последние два года России удалось поднять на новый уровень систему взаимоотношений с дружественными странами, которая нивелирует санкционные последствия, позволяет благополучно развивать внешнюю торговлю с участниками союза стран БРИКС, азиатским, африканским регионами и территориями Ближнего Востока, поддерживать поставки за рубеж в первую очередь традиционных товарных групп, а также товаров несырьевого неэнергетического сектора экономики. Но для изменения рынков сбыта было необходимо перестраивать логистическую и транспортную инфраструктуру. Возможности для экспорта полностью не реализованы, поскольку восстановление его объёмов до уровней 2022 года требует преодоления санкционных барьеров и расширения направлений сбыта продукции. К тому же следует учитывать риски снижения объёмов поставок и прибыли по сравнению с рынком стран ЕС, а существенный рост экспорта за последние годы наблюдается только в некоторые страны, например Китай, в то время как с другими дружественными странами наращивание поставок происходит медленно. Удлинение маршрута логистики требует дополнительного финансирования, а недостаток морских транспортных судов оценивается более чем в 400 единиц. К примеру, в 2021 году из 760 морских судов, которые принимали участие в транспортировке российских грузов, 596 не были подконтрольны отечественным судовладельцам, что привело к их уходу в 2022 году с российского рынка [1]. Кроме того, присутствуют риски сужения рынков сбыта в дружественные страны по причине вынужденного присоединения российских партнёров к санкциям во избежание попадания под ограничения Запада и США из-за взаимодействия с Россией. Так, например, крупные банки Арабских Эмиратов ограничили расчёты с российскими компаниями и физлицами из-за рисков наложения на них вторичных санкций, индийские и китайские партнёры испытывают трудности в расчётах через банковские системы с российскими клиентами. При этом в случае с Китаем расчёты в национальных валютах происходят обычно в штатном режиме, хотя некоторые структуры вообще не хотят сотрудничать с российскими клиентами (Zhejiang Chouzhou Commercial Bank). Особенно критично продолжение политики концентрации продаж за рубеж на классических сырьевых группах товаров: нефть, угль, газ, так как это может привести к серьёзным финансовым потерям при введении дополнительных ограничений на данные группы. Последние три десятилетия у партнёров сложилось устойчивое принятие России как страны, поставляющей только энергоресурсы, что в корне не соответствует действительности. На данный момент дальнейший рост внешней торговли в среднесрочной перспективе будет определяться преимущественно усилением позиций России на рынках несырьевых неэнергетических товаров, к которым относятся продукты агропромышленного комплекса, химической промышленности, металлургии и машиностроения [2]. При этом не стоит приуменьшать важность традиционного для России экспорта. В целом экспорт как влиял, так и продолжает оказывать важную роль в экономике России, что подтверждается следующими факторами:

- экспорт при его расширении обеспечивает снижение безработицы внутри страны за счёт создания дополнительных рабочих мест, а экспортный спрос обеспечивает необходимую занятость в экономике;

- приток валютных доходов в страну через экспортные операции обеспечивает внешнюю финансовую сбалансированность, позволяет рассчитываться по импортным операциям;

- создаётся дополнительный спрос на товары, произведённые российскими компаниями;

- растёт спрос на продукцию отечественных компаний, которые включены в производственные цепочки поставок товаров, но не занимаются экспортом напрямую;

- российское производство становится более эффективным и современным за счёт развития экспорта, участия производителей в международных поставках;

- растут налоговые доходы бюджетов субъектов РФ и федерального бюджета в целом.

В последние годы ННЭ приносит бюджету 3,1 трлн руб. ежегодно. Также несырьевой неэнергетический экспорт способствует генерации 6,4 млн рабочих мест в российской экономике (9,1% от общего числа занятых в 2022 году). Без учёта нефти и продуктов из неё, минерального топлива и руд экспорт составлял за 2021 год 216,86 млрд долларов (44%) из 493,1 млрд долларов в целом. В 2022 году доля ННЭ сократилась с 44% до 34% из-за структурной перестройки экономики и роста цен на энергоресурсы [3]. Но фактическое снижение поставок может быть компенсировано в ближайшем будущем.

Рассматривая роль экспорта в обеспечении вешней финансовой сбалансированности, нужно отметить важность реализации Указа Президента РФ, который обязывает отдельных российских экспортёров топливно-энергетического сектора, а также производителей чёрной, цветной металлургии, химической и лесной промышленности, зернового хозяйства к продаже части валютной выручки [4]. Данная мера действует для 43 компаний на протяжении 6 месяцев с 16 октября 2023 года, направлена на избежание девальвации рубля в будущем, призвана стабилизировать валютный курс, ослабив зарубежные валюты по отношению к рублю. Экспортеры должны зачислять на свои счета в российских банках РФ не менее 80% валютной выручки в течение ближайших 60 дней с момента ее получения. Затем в течение двух недель они обязаны продать на внутреннем рынке не менее 90% зачисленной валюты, размещая средства на бирже. Исполнение Указа Президента РФ позволило только в среднесрочной перспективе повлиять на усиление позиций рубля к евро и доллару, долгосрочно же данная мера не будет действительна, учитывая текущие объёмы импорта и цены на нефтепродукты. Единственным действенным механизмом стабилизации рубля является соответствующее охлаждение перегретого бюджетными расходами внутреннего спроса путём ужесточения денежно-кредитной политики. Ключевая ставка находится на рекордном за год уровне в 16%, и исходя из риторики ЦБ РФ на прошедшем в феврале 2024 года заседании, начнёт снижаться не раньше 2-го полугодия [5]. Данные Росстата и Минэкономразвития подтвердили перегрев экономики, сопровождающийся бурным ростом ВВП выше 3% за год, а также увеличением деловой активности и внутреннего спроса [6], что провоцирует рост инфляции, которая под конец года существенно ускорилась. Совокупно реализуемые государством меры продажи валютной выручки экспортёрами и сдерживания роста инфляции через ужесточение денежно-кредитной политики (ДКП) окажут оздоровительное влияние на ситуацию как на валютном рынке, так и на экономику страны в целом.

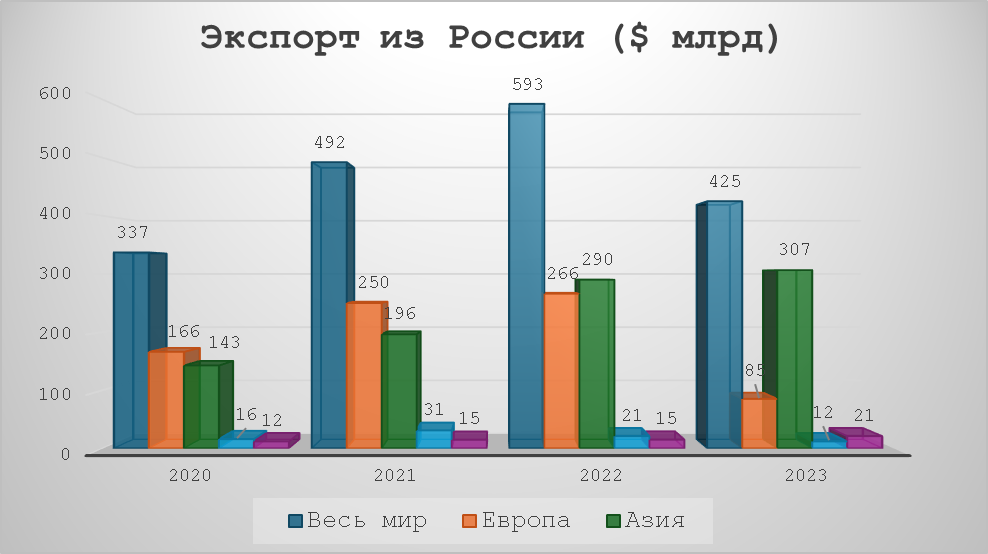

Помимо прочего, экспорт оказывает влияние на политику России по адаптации к санкционным ограничениям и переориентации на дружественные страны. За последние 2 года с момента начала Специальной военной операции (СВО) произошли изменения торгового оборота России с партнёрами. Российский экспорт испытывает множество трудностей, объясняющихся санкциями, утратой прежней логистики поставок, что оказало влияние на сокращение экспорта в 2023 году на 28,3% по сравнению с 2022 годом (с 592,5 до 425 млрд долларов) преимущественно за счёт падения поставок в Европу на 68% от значений 2022 года (рисунок 1). При этом произошло характерное увеличение торговли с Азией и Африкой. Если смотреть в процентном соотношении, то увеличение поставок в Африку произошло на 48% от предыдущих годовых значений, в то время как в Азию на 5,6%, при этом физические объёмы экспорта в Азию в разы выше, чем в Африку. Также надо учитывать высокую базу 2022 года, так как относительно 2021 года снижение российского экспорта в 2023 году произошло лишь на 13,6%, а в сравнении с 2020 годом и вовсе показатели выросли на 26,1%. В целом изменения, отражены следующим рисунком:

Рисунок 1 – Экспорт товаров из России в динамике по регионам, составлено автором по данным газеты Коммерсантъ и ITC [7,8].

В денежном эквиваленте в 2023 году на Африку пришлось 21,2 млрд долларов, а на Азию – 306,6 млрд долларов. Заметно сокращение поставок в Америку на 43%, что объясняется недружественными отношениями сторон. Среди товарных групп экспорта произошли некоторые изменения в 2023 году. Так, например, Россия как традиционный поставщик минеральных продуктов снизила поставки на 33,6% от предыдущих годовых значений, металлопродукция потеряла 15,1%, химическая продукция – 35,2%, а экспорт машин, транспортных средств, оборудования и других товаров упал на 25,5% до 22 млрд долларов. Что же касается экспорта древесины и целлюлозно-бумажных изделий, а также текстиля и обуви, то по этим категориям наблюдается снижение поставок [9].

Возвращаясь к сырьевому энергетическому экспорту, важно отметить попытки России адаптироваться к санкциям, что позволило, несмотря на снижение поставок нефти Россией, восполнить частично убытки поставками в дружественные страны: Китай и Индию. По итогам 2023 года экспорт сырой нефти в данные страны в натуральном выражении вырос (рисунок 2), при этом на Китай приходится 45–50%, а на Индию – 40% всего российского экспорта [10]. За прошлый год поставки в Китай выросли на 21%, а в Индию – на 111%. Прирост поставок за 2023 год относительно 2022 в 2,1 раза пришёлся на Африку, а в Турцию на 75%, в то же время заметно снижение поставок с 2021 года в Евросоюз, Великобританию и США.

Рисунок 2 – Средний экспорт Россией нефти по странам и регионам, 2021–2023 годы, составлено автором на основе данных International Energy Agency [21].

Наблюдается небольшое возрастание поставок в Латинскую Америку, Ближний Восток. Дальнейшее увеличение объёмов поставок в Китай и Индию проблематично для России, что обуславливается рядом ограничений:

- необходимостью сокращения добычи нефти в 2024 году в рамках сделки ОПЕК+ на 650 тыс. баррелей в сутки относительно показателей 2023 года (46,8% от общего сокращения организации);

- проблемой с оплатой экспортных операций через банки стран импортёров, поскольку многие не хотят связываться с российскими партнёрами по причине мирового санкционного давления на них за сотрудничество с Россией;

- решением вопросов с валютой расчётов за экспортно-импортные операции. Резкое увеличение поставок в Индию в последние годы объясняется дисконтом относительно мировых цен на российскую нефть, но несмотря на это, страна пытается получить ещё больше выгод, оплачивая ресурсы в рупиях, которые не представляют ценности для России. Данную проблему не удалось окончательно решить [11].

Россия в Европе потеряла не только рынок нефти, но и газа, так как поставки в 2023 году снизились на 42%, или на 33 млрд куб. м. Общие запасы газа в ЕС на октябрь 2023 года достигли 96,5%, а средняя цена закупки газа в сентябре в Европе составляла 417 долларов за 1 тыс. куб. м, а в октябре – 414 [12], хотя в марте 2022 года цены на фоне СВО приближались к 3900 долларам за 1 тыс. куб. м, что говорит об убыточности поставок газа при текущих ценах. По данным Международного энергетического агентства (МЭА), уровень экспорта из России в 2023 году стал минимальным с начала 1970-х. В 2022 г. падение было еще более значительным: экспорт просел на 90 млрд куб. м, то есть более чем вдвое год к году, и составил 78 млрд куб. м. Агентство отметило, что поставки российского трубопроводного газа в Европу в 2024 году останутся примерно на уровне 2023 года (около 45 млрд куб. м). В Китай удалось перенаправить лишь 11% объёма, ранее поставляющиеся «Газпромом» в ЕС. Также удалось в 2023 году увеличить экспорт СПГ в Турцию в 1,4 раза до 814 тыс. т. и в Индию в 1,5 раза до 432 тыс. т., такие данные аналитики Kpler представили в середине января 2024 года. При этом интересен тот факт, что в Грецию, которая не являлась традиционных партнёром России, поставки СПГ выросли в 4,5 раза по сравнению с 2022 годом до 662 тыс. т. Всего потери европейского рынка для России составили около 100 млрд куб. м. газа, покрытие которых не будет достигнуто в ближайшее время по причине приостановки действия российских газопроводов и отсутствия высокого спроса на газ. Сейчас существует лишь два маршрута поставок газа в Европу: «Турецкий поток» и транзит через Украину (обсуждается приостановка в ближайшее время). Также сложившиеся низкие цены на рынке газа не позволяют России рассчитывать на получение в ближайшее время сверхдоходов предыдущих двух лет, что тормозит потенциал наращивания поставок в будущем.

Положительную динамику в товарной структуре экспорта за 2023 год продемонстрировали продовольственные товары и сельскохозяйственное сырьё (рост на 4,3% до 43,1 млрд долларов) [13]. Экспорт несырьевых неэнергетических товаров оказался более гибким в условиях санкций, что подтверждается статистикой физических объёмов, которые пришлись на рынки дружественных стран. Согласно данным Минпромторга, объем ННЭ в Турцию вырос на 36%, в Китай — на 26%, в Египет — на 57%, в Бразилию — на 37%, а в Саудовскую Аравию — на 87%. Но это не позволило компенсировать потери ННЭ с 190,4 до 146,3 млрд долларов в 2023 году, наблюдается сокращение на 23 % относительно прошлого года (рисунок 3).

Рисунок 3 – Динамика экспорта несырьевых неэнергетических товаров из России, составлено автором на основе данных газеты Коммерсантъ [14].

В целом динамика ННЭ РФ положительно развивается, так как его доля с 2014 года в общем объёме экспорта из России выросла с 28% до 35%. А за ближайшие 6 лет должна вырасти ещё на две трети, до 243,83 млрд долларов, если сравнивать с 2023 годом. При этом в 2023 году на металлопродукцию в целом пришлось 31,4% несырьевого экспорта, на продукцию машиностроения — 19,1%, на химические товары — 10,9%, на продукцию АПК — 18,8%. Несмотря на такое процентное распределение групп, лучше всего проявил себя агропромышленный сектор, прежде всего за счёт исторически сложившейся ориентации на дружественные страны, но и на недружественные также приходилась малая часть экспорта, к которой относится поставки морепродуктов и рыбы. В физических объёмах рост АПК наблюдается последние три года, а в ценах экспорт в 2023 году составил 43,5 млрд долларов [15], в 2022 году – $41,3 млрд., а в 2021 году – 37,7 млрд долларов. В ближайшее время АПК сектор может столкнуться с рядом сложностей, к которым относится:

- сужение географии экспорта;

- рост мировой конкуренции с последующим выдавливанием с рынков сбыта;

- ограничения на маршруты, средства перевозки и страхования товаров;

- рост стоимости факторов производства в связи с мировой нестабильностью и инфляцией;

- логистические ограничения.

Для реализации мер расширения экспорта АПК за рубеж в сентябре Правительство утвердило Стратегию развития агропромышленного и рыбохозяйственного комплексов до 2030 года. Исходя из базового сценария, экспорт сельхозпродукции должен увеличиться с $29,5 млрд в 2024 году до $41 млрд в 2030-м. Реализация данных мер возможна при наращивании продукции с высокой добавленной стоимостью, нивелировании сложностей, отмеченных выше, а также модернизации флота для транспортировки АПК, железнодорожных контейнеров и рефрижераторов. Сейчас Россия является надёжным поставщиком зерна на мировой рынок. Согласно данным союза экспортёров зерна, по результатам половины агросезона, который начинается с 1 июля, Россия поставила рекорд по экспорту зерна (увеличение на 33% к прошлому году). Физический объём поставленной зерновой продукции составил 30,8 млн т (23,7 млн т – пшеница) [16]. Среди импортёров российской пшеницы с начала текущего сельхозгода выделились лидеры в лице Турции (4,4 млн тонн), Египта (3,7 млн тонн), Бангладеш (2,5 млн тонн), Пакистана (1,8 млн тонн), Алжира (1,6 млн тонн), при этом закупки первыми двумя странами снизились в последнее время. В целом за этот год Россия собрала 142,6 млн т зерна, что соответствует второму по объёму сбору урожая после показателей 2022 года (почти 158 млн т.).

Традиционно с АПК коррелирует рынок удобрений, также относящихся к ННЭ. Потенциал увеличения поставок данной продукции российского производства снижен, так как государство ввело квоты на вывоз азотных и сложных удобрений 1 декабря 2021 года в качестве меры по сдерживанию роста цен на продовольствие на внутреннем рынке России. Последние обновлённые условия квотирования на экспорт соответствуют 16,95 млн т и действуют с 1 декабря 2023 г. до 31 мая 2024 г. Помимо квот, для российских производителей затормаживание поставок обеспечивали экспортные лицензии, суть которых проявлялась в том, что экспортёр был обязан получить новую лицензию на каждую экспортную сделку в рамках квот. Исходя из этого, производители выжидали выдачи лицензии на любую сделку, что привело к недостаче в 550 тыс. т от объёма выданных квот на 2023 год. Минпромторг выработал правила для выдачи генеральных лицензий в отношении товаров с экспортными квотами на поставки странам-партнёрам. Данное введение позволит снизить бюрократию и избежать недопоставок. Помимо прочего, Российская ассоциация производителей удобрений (РАПУ) настаивает на полном отмене квот, что позволит нарастить ННЭ. В 2023 г., по данным Росстата, выпуск удобрений составил 59,3 млн т в физическом объёме (рост на 9% к 2022 г.), часть могла бы быть продана за рубеж. Также РАПУ прогнозирует при восстановлении экспорта удобрений рост поставок до 70 млн т в ближайшие 5 лет после падения в 2022 году на 15% к году и росту за 9 месяцев 2023 года на 9,4% до 25,3 млн т относительно аналогичного периода прошлого года.

Не только сектор АПК демонстрирует потенциал расширения на зарубежные рынки, но и производственный комплекс высокотехнологичного ННЭ хоть и редко обсуждается в интернет-источниках, тем не менее имеет ряд возможностей для расширения продаж. В ходе послания к Федеральному собранию Владимир Путин заявил, что необходимо увеличить на две трети ННЭ, за 6 лет нарастить долю отечественных высокотехнологичных товаров и услуг в 1,5 раза на внутреннем рынке, что потенциально скажется не только на насыщении местного рынка, но и на расширении линейки российских товаров на международной арене [17].

Ещё не малый вклад в развитие экспорта вносит сектор малого и среднего предпринимательства (МСП). Среди ННЭ их роль существенна возросла, как отмечают эксперты [18]. По данным Российского экспортного центра (РЭЦ), в 2023 году за счёт мер поддержки экспорта в регионах более 3600 компаний МСП заключили экспортные контракты на сумму более 1,5 млрд долларов, что в 1,5 раза превышает показатели национального проекта «Малое и среднее предпринимательство». При этом отсутствие спланированной стратегии и логистики по развитию ВЭД тормозят потенциал МСП на экспортных рынках. Принципиально важной для деятельности компаний МСП является фокусировка ресурсов на конкретных регионах и странах, так как выбор направления поставок сопровождается рисками, которые производитель стремится нивелировать, а главным препятствием к выходу на зарубежные рынки компании считают отсутствие финансирования и сложности установления контактов с зарубежными партнёрами [19]. Снизить возможные риски от тех или иных препятствий выхода на рынки зарубежья позволяют институциональные системы поддержки экспорта: торговые представительства России за рубежом, госкорпорации и институты развития, РЭЦ, «Сколково». Благодаря деятельности подобных агентств экспорт стран растет в среднем на 12% – таковы результаты исследования ОЭСР, также благодаря вкладу 1 доллара в продвижение экспорта, его увеличение происходит на 40$, отмечает Всемирный банк. Эти данные подтверждают важность деятельности агентств в раскрытии потенциала экспорта за рубеж продукции компаний МСП, что подтверждается возросшим количеством российских компаний МСП ННЭ, вовлечённых в мировую торговлю на 57% за период с 2016 до 2022 года. Но должный прирост экспорта до уровней предыдущего года всё ещё не обеспечен на рынке несырьевых неэнергетических товаров и традиционных энергетических продуктов, хотя отмечается профицит платёжного баланса России в размере 24,3 млрд долларов по данным за январь-июнь 2023 года против 148,1 млрд долларов за аналогичный период 2022 года. Снижение профицита объясняется ослаблением цен на основные товары российского экспорта, а также за счёт изменений в торговом балансе: падение экспорта на 32% и увеличение импорта на 19,3% (до рекордных значений за счёт роста поставок из дружественных стран). На значения торгового баланса в первом полугодии 2023 года оказало давление не только снижение физических объёмов поставок, но и мировых цен на российскую продукцию [20]. Возвратить профицит к должным уровням предыдущего года поможет экспорт продукции с высокой добавленной стоимостью, считает Антонина Левашенко, руководитель Центра компетенций и анализа стандартов ОЭСР РАНХиГС. К таким товарам на рынке относятся сложные технические продукты: медицинские, компьютерные и промышленные виды оборудования. Компании, продающие данные товары на экспорт имеют возможность реализовать свою продукцию дороже, чем на внутреннем рынке, что подтверждают треть опрошенных ЦБ в 2021 году. А институты развития экспорта, во главе с РЭЦ, позволяют компаниям МСП не тратить ресурсы и время на тестирование рынков за рубежом.

На данный момент, кроме указанных сложностей и необходимых действий государства для решения насущных проблем, выделяются следующие меры, направленные на улучшение условий развития экспорта:

- развитие агентств, занимающихся продвижением экспорта не только в рамках России, но и отдельно по субъектам РФ, что позволит лучше координировать работу государства по поддержке экспортёров;

- реформирование старых и создание новых механизмов для продвижения российской продукции, повышения узнаваемости брендов;

- снятие ограничений, регулирующих условия доступа на приоритетные рынки дружественных стран;

- трансформация инструментов господдержки экспорта для улучшения конкурентных условий и закрепления на рынках зарубежья;

- расширение и модернизация устаревшей транспортно-логистической инфраструктуры, обеспечивающей эффективность и доступность широкого спектра маршрутов для экспортной деятельности.

Следуя задачам по развитию экспорта, Россия в среднесрочной перспективе может рассчитывать на закрепление своего суверенитета на международной арене за счёт разрушения мифа о сырьевой экономике. Диверсификация экспортного портфеля создаст у партнёров восприятие России как самодостаточного и развитого государства, способного производить не только энергетические товары, но и предоставлять широкий спектр несырьевой неэнергетической продукции. Отдельный акцент России следует сделать на развитие экспорта продукции АПК, удобрений и поддержи малого и среднего бизнеса, поскольку МСП является двигателем всей отрасли ННЭ. В перспективе решение проблем с ограничениями и рисками для перечисленных выше отраслей позволит добиться раскрытия потенциала экспорта России. Нестабильная геополитическая обстановка может значительно изменить ход текущей ситуации во внешнеэкономической деятельности, прежде всего повлияв на отношения России с дружественными странами, выстроенные логистические маршруты и мировые цены на определённые товары. Но, в отличие от периода первых двух лет после начала СВО, сегодняшняя гибкая система реагирования государства и бизнеса позволит при ухудшении геополитики в значительной степени нивелировать новые риски, быстрее приспособиться к каким-либо санкциям. При этом необходимо вывести отношения между российским бизнесом и партнёрами на совершенно новый уровень за счёт раскрытия отчётной информации в полном объёме для привлечения новых инвесторов. Деятельность институтов развития экспорта, таких как РЭЦ, является наиболее значимой для обеспечения взаимодействия государства и бизнеса. Поскольку традиционный экспорт продолжает испытывает множественные ограничения, перед Россией стоит задача оказания поддержки экспортёрам преимущественно несырьевого неэнергетического сектора, производящим товары с высокой добавленной стоимостью, поставщикам удобрений, малому и среднему предпринимательству, производящему высокотехнологичные товары.

1. Media-gruppa «PortN'yus» [Elektronnyy resurs] – Rezhim dostupa: https://portnews.ru/news/354013/ (data obrascheniy 28.03.2023)

2. Gazeta «Vedomosti» [Elektronnyy resurs] – Rezhim dostupa: https://www.vedomosti.ru/partner/articles/2023/11/28/1007956-eksport-menyaet (data obrascheniy 28.03.2023)

3. GK «RosBiznesKonsalting» [Elektronnyy resurs] – Rezhim dostupa: https://www.rbc.ru/industries/news/652672df9a79471731a7f775 (data obrascheniy 28.02.2024)

4. «Zhurnal Tin'koff» [Elektronnyy resurs] – Rezhim dostupa: https://journal.tinkoff.ru/news/currency-control-2023/ (data obrascheniy 28.02.2023)

5. «Rossiyskaya gazeta» [Elektronnyy resurs] – Rezhim dostupa: https://rg.ru/2024/02/16/nabiullina-zaiavila-chto-snizhenie-kliuchevoj-stavki-budet-plavnym.html (data obrascheniya 03.03.2024)

6. Gazeta «Kommersant'» [Elektronnyy resurs] – Rezhim dostupa: https://www.kommersant.ru/doc/6366473 (data obrascheniya 03.03.2024)

7. Gazeta «Kommersant'» [Elektronnyy resurs] – Rezhim dostupa: https://www.kommersant.ru/doc/6508829 (data obrascheniya 03.03.2024)

8. International Trade Centre [Elektronnyy resurs] – Rezhim dostupa: https://intracen.org/ (data obrascheniya 03.03.2024)

9. Informacionnoe agentstvo «Interfaks» [Elektronnyy resurs] – Rezhim dostupa: https://www.interfax.ru/business/945632 (data obrascheniya 03.03.2024)

10. Sayt Nacional'noy Associacii neftegazovogo servisa [Elektronnyy resurs.] – Rezhim dostupa: https://nangs.org/news/markets/oil/kitaj-i-indiya-zabrali-90-rossijskogo-neftyanogo-eksporta# (data obrascheniya 03.03.2024)

11. Izdanie «Forbes Russia» [Elektronnyy resurs] – Rezhim dostupa: https://www.forbes.ru/biznes/501473-mificeskie-rupii-kak-i-cem-v-dejstvitel-nosti-oplacivaut-rossijskuu-neft (data obrascheniya 03.03.2024)

12. Informacionnoe agentstvo «TASS» [Elektronnyy resurs] – Rezhim dostupa: https://tass.ru/ekonomika/18927477 (data obrascheniya 03.03.2024)

13. Informacionnoe agentstvo «RIA Novosti» [Elektronnyy resurs] – Rezhim dostupa: https://ria.ru/20240212/eksport-1926805334.html (data obrascheniya 03.03.2024)

14. Gazeta «Kommersant'» [Elektronnyy resurs] – Rezhim dostupa: https://www.kommersant.ru/doc/6510204 (data obrascheniya 04.03.2024)

15. Sayt Ministerstva cifrovogo razvitiya, svyazi i massovyh kommunikaciy Rossiyskoy Federacii [Elektronnyy resurs] – Rezhim dostupa: https://digital.gov.ru/ru/events/49370/ (data obrascheniya 04.03.2024)

16. «Rossiyskaya gazeta» [Elektronnyy resurs] – Rezhim dostupa: https://rg.ru/2023/12/26/vo-ves-kolos.html (data obrascheniya 04.03.2024)

17. Informacionnoe agentstvo «TASS» [Elektronnyy resurs]. – Rezhim dostupa: https://tass.ru/ekonomika/20116057 (data obrascheniya 03.03.2024)

18. Gazeta «Vedomosti» [Elektronnyy resurs] – Rezhim dostupa: https://www.vedomosti.ru/kapital/trends/articles/2024/02/28/1022487-biznes-shturmuet-ved (data obrascheniya 04.03.2024)

19. Gazeta «Vedomosti» [Elektronnyy resurs] – Rezhim dostupa: https://www.vedomosti.ru/partner/articles/2023/12/15/1011125-vmeste-granitsu (data obrascheniya 04.03.2024)

20. Informacionnoe agentstvo «Interfaks» [Elektronnyy resurs] – Rezhim dostupa: https://www.interfax.ru/business/915501 (data obrascheniya 04.03.2024)

21. International Energy Agency [Elektronnyy resurs] – Rezhim dostupa: https://www.iea.org/data-and-statistics/charts/average-russian-oil-exports-by-country-and-region-2021-2023 (data obrascheniya 19.03.2024)