Республика Татарстан, Россия

Республика Татарстан, Россия

ВАК 5.2.3 Региональная и отраслевая экономика

ВАК 5.2.4 Финансы

ВАК 5.2.5 Мировая экономика

ВАК 5.2.6 Менеджмент

ВАК 5.2.7 Государственное и муниципальное управление

УДК 338.2 Экономическая политика. Управление и планирование в экономике

В современных условиях конкурентного банкинга автоматизация процессов становится необходимой мерой для повышения эффективности и качества обслуживания клиентов. Клиенты становятся более требовательными к удобству предоставляемых услуг и уровню обслуживания. В свою очередь, банки должны развивать новые методики анализа потребительского поведения, чтобы лучше понимать и удовлетворять потребности клиентов. В условиях неопределенности, связанной с глобальными событиями, банки нуждаются в более точных моделях прогнозирования и сценарного анализа для управления рисками. Данная статья посвящена созданию программного средства для автоматизации процесса предварительной оценки кредитоспособности клиентов коммерческого банка, что позволит снизить вероятность ошибок, увеличить удовлетворенность клиентов, уменьшить нагрузку на сотрудников банка и даст возможность сбора аналитических данных для улучшения кредитных продуктов. Создание предлагаемого программного средства имеет высокую практическую значимость для коммерческих банков и позволит лучше адаптироваться к требованиям рынка и предпочтениям клиентов.

банк, кредитоспособность, процесс оценки, эффективность, автоматизация, клиенты, обслуживание, банковские услуги

Введение

В условиях современных вызовов банковского сектора существует множество методов анализа, которые помогают эффективно оценивать и оптимизировать производственные процессы, а также принимать обоснованные решения [1]. Вот некоторые из наиболее эффективных методов анализа:

– анализ больших данных, включающий сбор, обработку и анализ огромных объемов данных для выявления закономерностей и парадигм, которые могут помочь в принятии стратегических решений, более лучшем понимании клиента и предсказании его потребностей;

– машинное обучение, алгоритмы которого могут использоваться для автоматизации анализа данных, прогнозирования рисков, оценки кредитоспособности клиентов и разработки персонализированных предложений;

– анализ временных рядов, который применяется для оценки рисков, планирования и помогает выявлять тенденции и сезонные колебания в финансовых показателях, а также эффективно прогнозировать будущие значения на основе исторических данных;

– SWOT-анализ, который позволяет выявить сильные и слабые стороны банка, возможности и угрозы для бизнеса, оценить внутренние и внешние факторы, влияющие на деятельность банка;

– балансовый анализ, используемый для оценки финансового состояния банка, анализа ликвидности, прибыльности и устойчивости к рискам и включающий анализ коэффициентов, таких как коэффициент текущей ликвидности, рентабельность активов и капитала;

– процессный анализ, включающий картирование и оценку производственных процессов для выявления узких мест и неэффективных аспектов;

– клиентская сегментация по различным критериям с использованием методов кластерного анализа и других статистических техник, что позволяет создавать целевые маркетинговые стратегии и улучшать обслуживание.

– анализ рисков, включающий различные методы, такие как стресс-тестирование, моделирование вероятностей дефолта и Value at Risk, и помогающие идентифицировать, измерять и управлять финансовыми рисками;

– анализ конкурентоспособности, включая отслеживание и оценку действий конкурентов, для адаптации к изменениям на рынке и улучшения предложений банковских услуг.

– качественный анализ, в который входят клиентский опыт, уровень удовлетворенности и организационная культура и реализуемый через опросы, фокус-группы и интервью.

Эти методы анализа могут использоваться в сочетании друг с другом в зависимости от конкретных целей исследования и особенностей банка. Комплексный подход к анализу позволяет банкам принимать более обоснованные решения и адаптироваться к меняющимся условиям рынка.

Основная часть

Современный банковский сектор сталкивается с необходимостью быстрого реагирования на изменения рыночной ситуации и потребностей клиентов. Одной из ключевых задач является обеспечение надежной оценки кредитоспособности клиентов, что, в свою очередь, влияет на их удовлетворенность и долгосрочные отношения с банком [2]. Традиционные методы оценки могут быть подвержены ошибкам и требуют больших временных затрат. В связи с этим возникает необходимость внедрения автоматизированных решений, которые способны эффективно решать эти задачи [3]. Процесс предварительной оценки кредитоспособности с использованием современных технологий может значительно улучшить качество обслуживания клиентов и оптимизировать рабочие процессы в банке [4].

Цель и новизна работы заключаются в разработке инновационного программного средства, которое сочетает в себе автоматизацию предварительной оценки кредитоспособности и интеграцию с внешними базами данных для более точной и быстродействующей обработки информации. Оно будет использовать алгоритмы машинного обучения для адаптивного анализа поведения клиентов и предсказания их кредитоспособности [5, 6]. Такой подход позволит не только уменьшить количество ошибок, но и выявить потенциальные риски на ранних стадиях процесса. Разработка предлагаемых программных средств имеет высокую практическую значимость для коммерческих банков. Автоматизация предварительной оценки кредитоспособности позволит снизить нагрузку на сотрудников, ускорить процесс обработки заявок и повысить удовлетворенность клиентов благодаря возможности самостоятельной оценки. Кроме того, собранные данные будут использоваться для анализа и оптимизации кредитных продуктов, что позволит банкам лучше адаптироваться к требованиям рынка и предпочтениям клиентов [7].

Основное назначение программного средства, предназначенного для автоматизации процесса предварительной оценки кредитоспособности клиентов, включает в себя:

– возможность клиентам самостоятельно оценить свои первичные шансы на получение кредита без необходимости подачи официальной заявки в банк;

– повышение удовлетворенности клиентов за счет предоставления им мгновенной предварительной оценки;

– снижение количества заявок, отрицательно сказывающихся на кредитной истории клиентов;

– обеспечение банку возможности собирать статистические данные для анализа и улучшения кредитных предложений и продуктов.

Основные функциональные требования к разрабатываемому средству:

1. Сбор данных, где клиент вводит анкетную информацию и информацию о доходах и финансовых обязательствах.

2. Анализ данных, включающий в себя автоматический расчет финансовых показателей, включая коэффициент долговой нагрузки и кредитный рейтинг, а также применение скоринговой модели для оценки кредитоспособности.

3. Формирование заключений, включающее в себя генерацию отчета с предварительной оценкой кредитоспособности.

4. Информирование клиента, включающее в себя предоставление клиенту результата оценки.

5. Аналитика и отчетность, включающие в себя сбор статистических данных о предварительных оценках, а также создание отчетов для анализа и улучшения кредитных предложений.

Основные нефункциональные требования:

1. Удобство использования, заключающееся в интуитивно понятном интерфейсе для клиентов и сотрудников банка.

2. Доступность, подразумевающая под собой постоянный мониторинг состояния системы и оперативное реагирование на сбои.

3. Надежность, регулярное проведение тестов на стабильность.

4. Восстанавливаемость, регулярное создание резервных копий данных.

5. Возможность масштабирования системы с увеличением числа пользователей и объема данных, а также гибкость в добавлении новых функциональных возможностей [8].

6. Высокая производительность, быстрое выполнение всех операций, включая расчет и анализ данных [9].

7. Возможность доработки, внесения изменений и добавления новых функций.

8. Безопасность, соответствие требованиям по защите данных.

Требования обеспечивают создание надежного, эффективного и удобного программного средства, которое соответствует потребностям клиентов и банков.

Входные и выходные информационные данные задачи автоматизации процесса предварительной оценки кредитоспособности клиентов представлены в табл. 1, 2.

Таблица 1

Входные информационные данные

|

Наименование входных данных |

Описание |

|

Анкетные данные клиента |

Включают в себя общие вопросы в формате теста, по которым рассчитывается скоринговый балл |

|

Финансовые показатели |

Включают в себя сведения о доходах клиента, планируемых сроках и условиях по кредиту, по которым рассчитывается долговая нагрузка при заданных значениях |

|

Сведения об условиях планируемого кредита |

Включают в себя сведения о сроке, сумме, процентной ставке, типе погашения, планируемой дате совершения сделки, по которым рассчитывается график платежей в зависимости от типа погашения |

Таблица 2

Выходные информационные данные

|

Наименование входных данных |

Описание |

|

Рассчитанный скоринговый балл |

Представляет собой числовую оценку кредитоспособности и добросовестности заемщика, прогноз того, как он будет исполнять свои обязательства по обслуживанию и погашению кредита |

|

Показатель долговой нагрузки |

Представляет собой соотношение платежей по всем кредитам и займам человека (включая тот, за которым он сейчас пришел) к его ежемесячным доходам |

|

График платежей |

Представляет собой сведения, в котором в форме таблицы выведены все предстоящие платежи по кредиту |

Концептуальное представление программного средства представлено в виде диаграммы вариантов использования с помощью языка моделирования UML (рис. 1). Описание диаграммы вариантов представлено в таблице 3.

Рис. 1. Диаграмма вариантов использования (use case диаграмма)

Источник: составлено авторами

Таблица 3

Описание процессов диаграммы вариантов использования

|

Номер |

Исполнитель |

Вариант использования системы (сценарий) |

|

UC-1 |

Клиент |

Ввод данных клиентом |

|

UC-2 |

Программное средство |

Автоматический расчет показателей, включающих скоринговый балл и финансовые показатели |

|

UC-3 |

Программное средство |

Создание отчета, который представлен клиенту и хранится в базе данных для последующего анализа банковским работником |

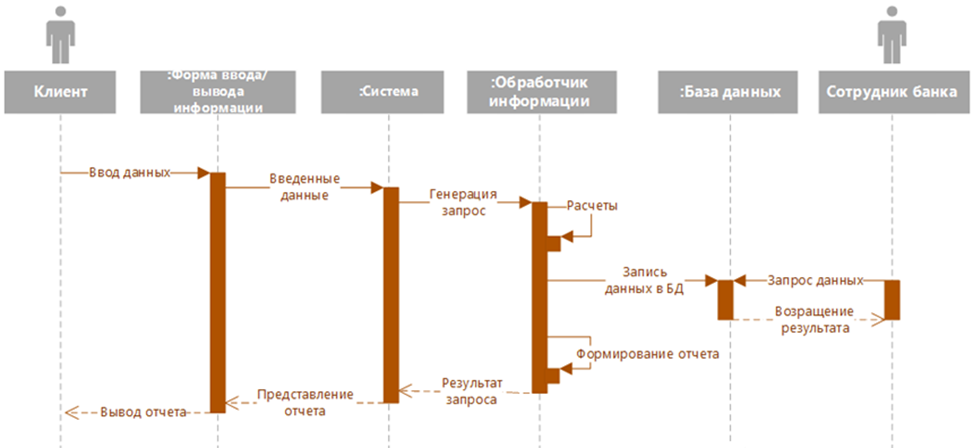

Для моделирования процесса взаимодействия объектов программной системы разработана диаграмма последовательности (рис. 2).

Рис. 2. Диаграмма последовательности

Источник: составлено авторами

Диаграмма иллюстрирует отношения между объектами системы. Клиент вводит данные, которые необходимы и представлены в форме ввода информации для расчета предварительной оценки кредитоспособности. Форма ввода информации передает данные, введенные клиентом, в систему. Система генерирует запрос для расчета показателей обработчику информации. Обработчик информации выполняет необходимые расчеты, согласно запросу. Рассчитанные показатели записываются в базу данных. Обработчик информации формирует данные для вывода клиенту. Результат запроса передается системе, которая предоставляет отчет в форму вывода информации. Форма вывода информации выводит отчет клиенту. Клиент получает информацию. Данные, необходимые для последующего анализа, записываются в базу данных, доступ к которой есть только у сотрудника банка. Диаграмма развертывания представлена на рис. 3.

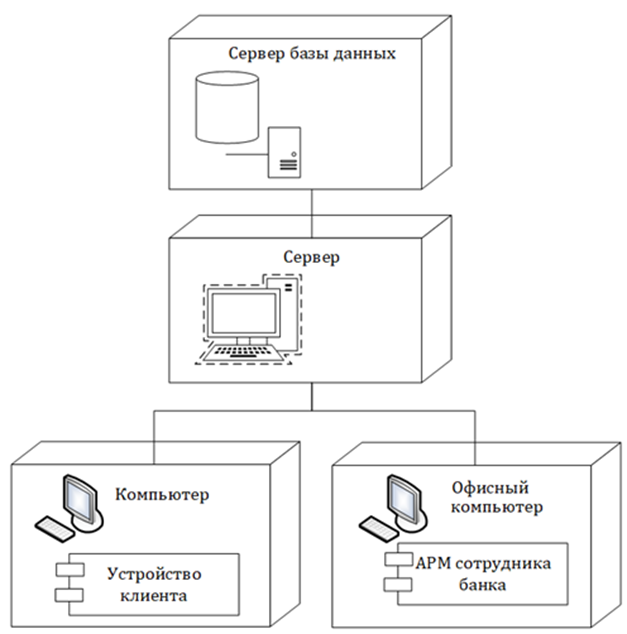

Рис. 3. Диаграмма развертывания

Источник: составлено авторам

Информационная безопасность разработанного программного средства включает в себя: защищенные протоколы, аутентификацию и авторизацию, контроль доступа к данным, регулярные обновления и мониторинг уязвимостей.

Для разработки программного обеспечения были выбраны:

– PostgreSQL как мощная и надежная СУБД с открытым исходным кодом, которая хорошо подходит для обработки финансовых данных;

– Node.js, позволяющее создавать серверные приложения с использованием JavaScript, что упрощает разработку благодаря возможности использования одного языка для клиентской и серверной части [10];

– React.js для разработки динамических пользовательских интерфейсов.

При разработке программного средства было реализовано решение, позволяющее сотруднику банка скачивать отчет напрямую из интерфейса программного средства, не заходя в базу данных и не используя скрипт для получения данных. В зависимости от показателя долговой нагрузки пользователю также выводится предупреждение с различными сообщениями.

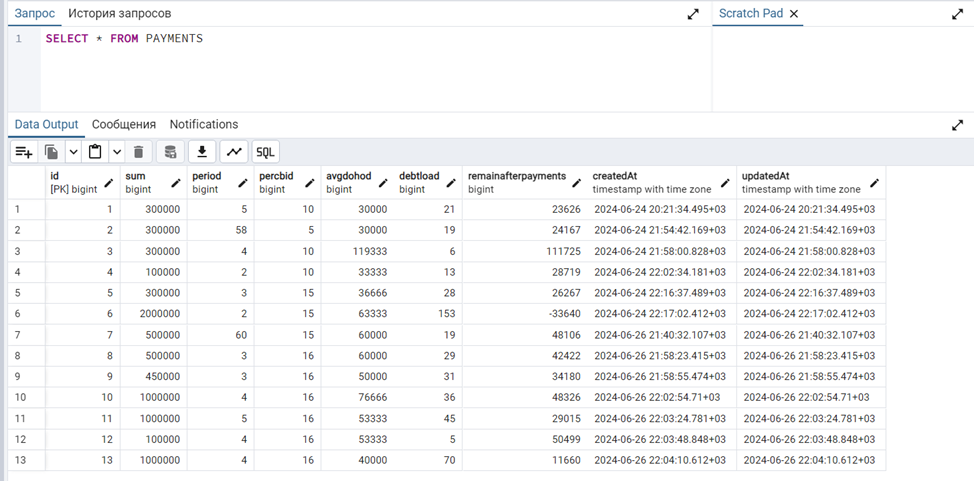

Все данные записываются в базу данных для сбора статистической информации [11]. Сотрудники банка могут получить данные из базы данных (рис. 4).

Рис. 4. Выгрузка данных из базы данных

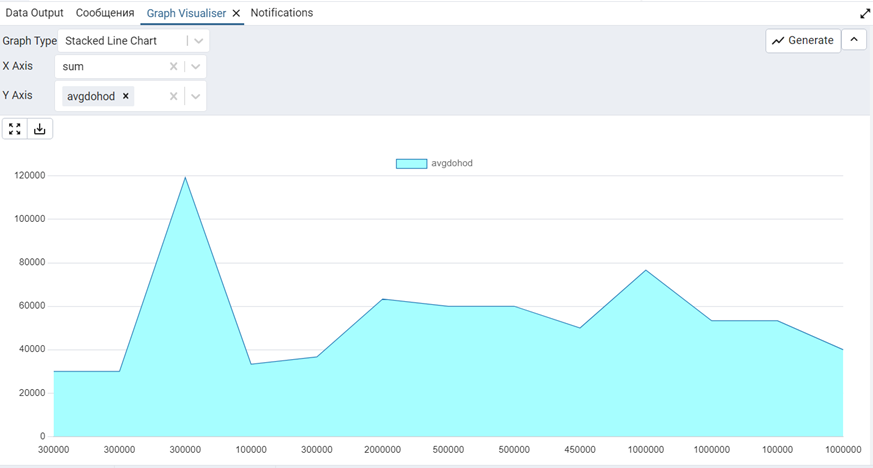

База данных PostgresSQL с графическим интерфейсом pgAdmin4 позволяет анализировать информацию, изменяя настройки под конкретные нужды (рис. 5).

Рис. 5. Анализ данных в базе данных

Даже если сотрудники банки банка не владеют навыками работы с базами данных, то им доступна возможность скачивания отчета, содержащий данные из таблиц базы данных. У сотрудника банка имеется собственный адрес, перейдя по которому можно скачать отчет в удобной форме.

Заключение

Таким образом, предлагаемое программное средство для автоматизации предварительной оценки кредитоспособности клиентов коммерческого банка представляет собой инновационное решение, способное значительно улучшить процессы кредитования. Включение современных алгоритмов машинного обучения обеспечит более точный и оперативный анализ клиентской информации, что снизит вероятность ошибок и повысит удовлетворенность клиентов [12]. Автоматизация данного процесса не только облегчит нагрузку на сотрудников банка, но и ускорит обработку заявок, позволяя клиентам получать мгновенные результаты и делать самостоятельные оценки своих шансов на получение кредита. Ключевые функциональные требования обеспечивают всесторонний подход к сбору и анализу данных, а также к информированию клиентов. Это не только улучшит качество обслуживания, но и позволит банкам более эффективно адаптировать свои предложения, основываясь на собранной аналитике. В итоге, создание такого программного средства будет способствовать не только повышению эффективности внутренних процессов банка, но и улучшению его позиционирования на рынке, что станет важным конкурентным преимуществом в условиях современного финансового многообразия.

1. Салтанаева Е.А., Шихалев А.И. Оптимизация процесса выдачи кредитов малому бизнесу в банке // Информационные технологии в строительных, социальных и экономических системах. 2024. № 3-4 (33-34). С. 157-161.

2. Шакиров А.А., Зарипова Р.С. Стандартизация процессов разработки информационных систем и их адаптация к банковской промышленности // Наука Красноярья. 2019. Т. 8. № 3-3. С. 106-109.

3. Емдиханов Р.А., Смирнов Ю.Н. Основные этапы и стратегии успешной цифровой трансформации / Технологический суверенитет и цифровая трансформация. Международная научно-техническая конференция. Казань, 2023. С. 216-218.

4. Зарипова К.И., Зарипова Р.С. Анализ производственных процессов в деятельности коммерческого банка и определение возможности их автоматизации // Экономика и управление: проблемы, решения. 2024. Т. 11. № 10 (151). С. 12-20.

5. Шиховцева А.Н., Пырнова О.А. Возможности и риски автоматизации финансовых операций с помощью искусственного интеллекта // Цифровые системы и модели: теория и практика проектирования, разработки и применения: материалы национальной (с международным участием) научно-практической конференции. Казань, 2024. С. 1199-1201.

6. Рочева О.А., Морозова И.Г., Тумашева М.В. Приоритетные направления применения технологий искусственного интеллекта как инструмента трансформации бизнес-процессов // Наука Красноярья. 2023. Т. 12. №3-2. С. 55-59.

7. Зарипова Р.С., Сафина К.И. Реинжиниринг бизнес-процессов в деятельности коммерческого банка // Вестник Академии знаний. 2023. № 6 (59). С. 581-584.

8. Хамитов Р.М., Шорина Т.В. Аспекты обеспечения качества программных продуктов // Научно-технический вестник Поволжья. 2023. № 12. С. 625-627.

9. Хаджиева Л.К., Халидов А.А., Хагаева А.В. Цифровизация и автоматизация производства в российской экономике // Экономика и предпринимательство. 2023. № 12 (161). С. 443-446.

10. Салимов Р.Р., Коврижных О.Е. Система сбалансированных показателей для оценки эффективности программного обеспечения // Цифровые системы и модели: теория и практика проектирования, разработки и применения: материалы национальной (с международным участием) научно-практической конференции. Казань, 2024. С. 470-473.

11. Косач А.А., Салтанаева Е.А. Применение финансовой аналитики для управления рисками и финансами // Современные проблемы социально-экономических систем в условиях глобализации: сборник научных трудов XVII Международной научно-практической конференции. Белгород, 2023. С. 112-114.

12. Сибаева Г.Р. Категорирование благоприятного предпринимательского климата // В мире научных открытий. 2015. № 9 (69). С. 162-167.