Волгоградский государственный технический университет (Менеджмент и финансы производственных систем, доцент)

Волжский, Волгоградская область, Россия

ВАК 5.2.3 Региональная и отраслевая экономика

ВАК 5.2.4 Финансы

ВАК 5.2.5 Мировая экономика

ВАК 5.2.6 Менеджмент

ВАК 5.2.7 Государственное и муниципальное управление

УДК 33 Экономика. Народное хозяйство. Экономические науки

УДК 336.64 Финансы предприятий. Финансирование предприятий. Образование капитала

УДК 336.67 Финансовые результаты деятельности

УДК 004.89 Прикладные системы искусственного интеллекта. Интеллектуальные системы, обладающие знаниями

УДК 004.891.3 Диагностические экспертные системы

В статье рассмотрены вопросы оценки риска банкротства и формирования прогноза финансовой устойчивости предприятия ООО ЭМПИКС с использованием модели искусственного интеллекта DL «Random forest». Актуальность исследования - в том, что в условиях цифровизации все чаще применяются подходы в обеспечении устойчивого развития предприятия на основе искусственного интеллекта. Научная новизна заключается в том, что в проведенном исследовании сформирована модель глубокого обучения DL-модель «Random forest», которая позволяет получить прогноз риска банкротства предприятия, опираясь на параметры, заложенные в модели Альтмана и Конана-Голдера. Практическую значимость исследования определяет возможность использования его результатов на практике, в частности, для того, чтобы обеспечить поддержку принятия решений касательно устойчивого развития предприятия. В проведенном эксперименте гиперпараметры нейросетети не менялись, входные значения в различных деревьях подбирались алгоритмом случайным образом. DL-модель продемонстрировала высокую точность прогноза. В модели, которая была разработана авторами, было использовано лучшее дерево решений, имеющее такие настройки гиперпараметров, которые отвечают требованиям оптимальности. В их числе, например, глубина дерева – три слоя, и десять эстиматоров в ансамбле деревьев.

DL-модель «Random forest», устойчивость предприятия, модель Конана-Голдера

Введение

Как известно, устойчивое развитие предприятий определяется действием множества факторов, что отражается на изменении его финансовых показателей. По мнению Щербенко Е.В. устойчивое развитие как концепция, предполагает обеспечение баланса между решением социально-экономических проблем, а также сохранение возможности удовлетворения таких потребностей будущими поколениями. [1]

В своей деятельности любое предприятие сталкивается с финансовым риском, при этом, одним из важных факторов выступает необходимость проведения исследований касательно теоретических основ достижения устойчивости в процессе развития предприятий реального сектора экономики в условиях широкомасштабных технологических преобразований, автоматизации бизнес-процессов, предполагающей использование искусственного интеллекта. Актуальность исследования - в том, что в условиях бурного внедрения цифровых технологий, все более широко применяются системы искусственного интеллекта, имеющие своей целью обеспечить устойчивое развитие предприятия.

Научная новизна - в том, что в ходе исследования разработана DL-модель «Random Forest» на основе глубокого обучения, позволяющая спрогнозировать риск банкротства предприятия ООО ЭМИКС, опираясь на параметры, заложенные в модели Конана-Голдера и Альтмана.

Практическая значимость обусловлена возможностью широкого применения модели для оценки риска банкротства предприятия, которая будет полезна менеджерам и специалистам в целях обеспечения его устойчивого развития.

Исследованию теоретических подходов в оценке устойчивости и разработке стратегий достижения устойчивого развития предприятий реального сектора экономики РФ посвящено множество работ, что обуславливает актуальность затронутой проблематики. В ходе исследования предпринята попытка выдвинуть и доказать гипотезу, что с помощью искусственного интеллекта, а именно модели глубокого обучения DL «Random Forest», с использованием датасета, включающего некоторый набор факторов, которые используются в модели Альтмана и Конана-Голдера, можно получить прогноз риска банкротства предприятия.

Применение алгоритмов на основе искусственного интеллекта все более широко встречается на практике, в частности, Ломакиным Н.И. и его соавторами была предложена модель, способная прогнозировать финансовую устойчивость российской экономики, при этом использовалась когнитивная модель, позволяющая получить прогноз параметра, отражающего уровень ее стабильности. [2] Авдонин Б.Н. с коллегами считают, что когнитивный подход имеет большое будущее, поскольку позволяет получить семантические описания решения с требуемым уровнем детализации. [3]

Методы и принципы исследования

Исследование проводилось в несколько этапов, при этом объект исследования был выбран рандомно. Расчеты производились на основе имеющихся данных за период 2013-2022 гг. на примере предприятия ООО ЭМПИКС, основным видом деятельности которого является производство теплообменных устройств и специального оборудования для кондиционирования воздуха, а также промышленного холодильного и морозильного оборудования. На первом этапе была выполнена двухфакторная модель Альтмана. На втором этапе – разработана модель Конана-Голдера. На третьем – сформирована и обучена DL-модель «Random Forest», при этом расчеты производились в сервисе Collab c использованием языка Python и множества необходимых библиотек, включая pandas.

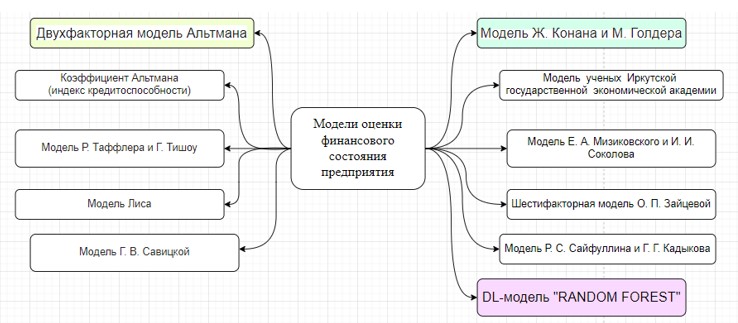

Как показывает практика, чтобы выявить особенности поведения сложных систем, требуется построить их модели. В идеальном варианте любая из моделей может быть представлена, по мнению Дернера Д. в виде некоторых математических зависимостей. [4] Maind-гистограмма используемых моделей для оценки финансовой устойчивости предприятия представлена ниже (рисунок 1).

Рисунок 1 – Maind-гистограмма моделей финансовой устойчивости

Источник: разработано авторами

В настоящее время используется множество моделей. Например, Галиев Ж.К. с коллегами в своем исследовании рассматривал следующие модели [5]: 1) Альтмана (двухфакторная); 2) Индекс кредитоспособности Альтмана; 3) Таффлера-Тишоу; 4) Лиса; 5) Савицкой; 6) Конана-Голдера (KG-модель); 7) Ученых Иркутской государственной экономической академии; 8) Мизиковского-Соколова; 9) Зайцевой; 10) Сайфуллина-Кадыкова. Авторами предложена разработанная система искусственного интеллекта глубокого обучения DL-модель "RANDOM FOREST" для оценки финансового состояния организации. Важное значение имеет использование такой модели, которая позволила наиболее точным образом оценить финансовую устойчивость предприятия, в частности, вероятность банкротства.

Основные результаты

Как известно, проблеме финансовой устойчивости предприятий реального сектора экономики посвятили свои труды многие исследователи. Однако, происходящие в мировой экономике, процессы, связанные с внедрением нового технологического уклада «Индустрия 4.0», широкомасштабной цифровизацией, свидетельствуют о том, что требуются проведение дальнейших научных исследований в области оценки и прогнозирования риска банкротства предприятия реального сектора экономики. На первом этапе исследования была сформирована 2-факторная модель Альтмана.

- 2-факторная модель Альтмана

Одной из простейших моделей прогнозирования вероятности банкротства считается 2-хфакторная американская модель:

Z= а0 + а1Kп+а2Кфз, (1)

где Z–показатель классифицирующей функции;

а1–постоянный фактор;

Kп – коэффициент покрытия;

Кфз – коэффициент финансовой зависимости, %;

а1 и а2 – параметры, показывающие степень влияния рассматриваемых параметров. При подстановке значений коэффициентов исходное уравнение примет вид:

Z= - 0,3877 – 1,0736 * Ктл + 0,579 * ЗК/П (2)

где Ктл – коэффициент текущей ликвидности;

ЗК– заемный капитал;

П– пассивы. [6]

Показатели, отражающие финансовое состояние предприятия ООО ЭМПИКС за 2013-2022 гг. представлены в таблице 1.

Таблица 1 – Расчет коэффициентов устойчивости по методике двухфакторной модели Альтмана

|

Годы |

а0–посто-янный фактор |

Kп–ко-эффи- циент текущей ликвид-ности |

Обо-ротные активы |

Кратко-срочные обяза- тель- ства |

а1 |

Кфз–коэффи-циент финан- совой зависи-мости |

Заем-ный капитал (ЗК) |

Активы |

а2 |

Z |

|

2022 |

-0,3877 |

1,209 |

366909 |

303521 |

-1,0736 |

0,746656 |

305914 |

409712 |

0,579 |

-1,253 |

|

2021 |

-0,3877 |

1,182 |

205455 |

173827 |

-1,0736 |

0,633363 |

176496 |

278665 |

0,579 |

-1,290 |

|

2020 |

-0,3877 |

1,168 |

219528 |

187878 |

-1,0736 |

0,655221 |

187926 |

286813 |

0,579 |

-1,263 |

|

2019 |

-0,3877 |

1,098 |

311004 |

283193 |

-1,0736 |

0,742788 |

283040 |

381051 |

0,579 |

-1,137 |

|

2018 |

-0,3877 |

0,967 |

321195 |

332035 |

-1,0736 |

0,822305 |

329011 |

400108 |

0,579 |

-0,950 |

|

2017 |

-0,3877 |

0,971 |

414912 |

427148 |

-1,0736 |

0,870771 |

436595 |

501389 |

0,579 |

-0,926 |

|

2016 |

-0,3877 |

0,885 |

418635 |

473105 |

-1,0736 |

0,919585 |

473303 |

514692 |

0,579 |

-0,805 |

|

2015 |

-0,3877 |

0,837 |

381048 |

455283 |

-1,0736 |

0,93018 |

455283 |

489457 |

0,579 |

-0,748 |

|

2014 |

-0,3877 |

0,791 |

318911 |

403157 |

-1,0736 |

0,914209 |

403157 |

440990 |

0,579 |

-0,708 |

|

2013 |

-0,3877 |

0,805 |

253683 |

315191 |

-1,0736 |

0,636167 |

228744 |

359566 |

0,579 |

-0,883 |

|

2022 |

-0,3877 |

1,209 |

366909 |

303521 |

-1,0736 |

0,746656 |

305914 |

409712 |

0,579 |

-1,253 |

|

2021 |

-0,3877 |

1,182 |

205455 |

173827 |

-1,0736 |

0,633363 |

176496 |

278665 |

0,579 |

-1,290 |

Источник: разработано авторами

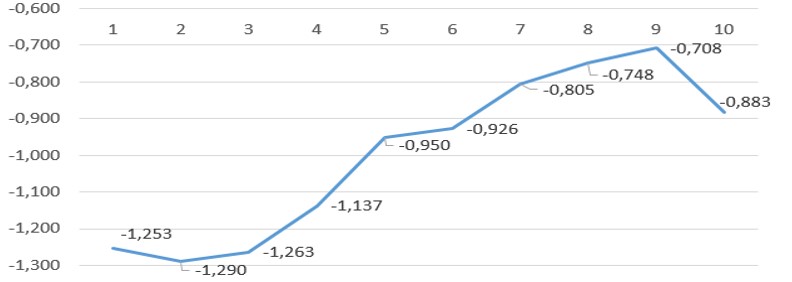

Динамика Z–показателя классифицирующей функции модели Альтмана представлена на рисунке 2.

Рисунок 2 – Динамика Z–показателя по модели Альтмана по годам

Источник: разработано авторами

Основным видом деятельности предприятия является производство теплообменных устройств, оборудования для кондиционирования воздуха промышленного холодильного и морозильного оборудования. Для стабильной работы предприятия важное значение имеет оценка риска его банкротства. Полученная динамика Z-параметра свидетельствует о том, что риск банкротства вначале возрастал, вплоть до 2021 года, а затем, в 2023 году снизился. На втором этапе была сформирована модель Конана-Голдера.

- KG-модель

На втором этапе была сформирована KG-модель для оценки риска банкротства предприятия на основе многомерного дискриминантного анализа:

Z = -0,16х1 – 0,22х2 +0,87х3 +0,10х4 – 0,24х5, (3)

х1 – частное от деления денежных средств в сумме с дебиторской задолженностью на итог баланса;

х2 - частное от деления суммы собственного капитала с долгосрочными пассивами на итог баланса;

х3 - частное от деления финансовых расходов на выручку от реализации;

х4 - частное от деления расходов на персонал на добавленную стоимость;

х5 - частное от деления суммы прибыли до выплаты процентов и налогов на заемный капитал.

«Риск банкротства по KG-модели» представлен в таблице 2.

Таблица 2 - Риск банкротства по KG-модели

|

Z |

0,21 |

0,048 |

0,002 |

-0,026 |

-0,068 |

-0,087 |

-0,107 |

-0,131 |

-0,164 |

|

% |

100 |

90 |

80 |

70 |

50 |

40 |

30 |

20 |

10 |

Источник: [5, c. 3-11]

Расчет параметров по KG-модели для предприятия ООО ЭМПИКС за 2013-2022 гг. представлен в таблице 3. Исходя из проведенного расчета, вероятность задержки платежа для рассматриваемого предприятия ООО ЭМПИКС в 2013-2022 гг. снизилась к 2022 году и составила меньше 50%.

Таблица 3 – Расчет Z параметра модели Конана-Голдера для ООО ЭМПИКС

|

Годы |

Х1 |

Х2 |

Х3 |

Х4 |

Х5 |

Z |

|

2022 |

0,6380 |

0,2550 |

0,0050 |

0,8250 |

0,0090 |

-0,07390 |

|

2021 |

0,4180 |

0,3400 |

0,0020 |

0,9670 |

-0,0020 |

-0,04280 |

|

2020 |

0,4450 |

0,3450 |

0,0060 |

1,7510 |

0,0150 |

0,03010 |

|

2019 |

0,3670 |

0,1780 |

0,0060 |

0,9690 |

0,1350 |

-0,0280 |

|

2018 |

0,3030 |

0,2450 |

0,0830 |

0,8470 |

0,0060 |

0,0529 |

|

2017 |

0,3380 |

0,0830 |

0,1870 |

0,7010 |

0,0910 |

0,1384 |

|

2016 |

0,3550 |

0,1450 |

0,0020 |

0,9550 |

0,0150 |

0,0056 |

|

2015 |

0,1570 |

0,0850 |

0,0001 |

0,7420 |

-0,0040 |

0,0313 |

Источник: разработано авторами

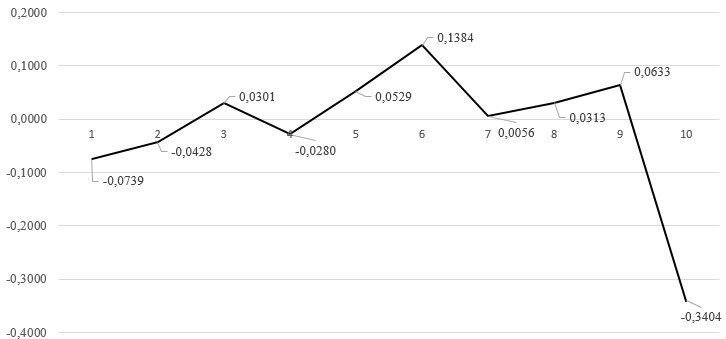

Динамика Z параметра KG-модели для ООО ЭМПИКС за исследуемый период представлена на рисунке 3.

Рисунок 3 – Динамика Z параметра KG-модели для ООО ЭМПИКС

Источник: разработано авторами

Таким образом, на основании динамики Z-параметра KG-модели за анализируемый период, можно утверждать, что особенно заметно имело место снижение риска банкротства в 2022 году. Представляется целесообразным сформировать DL-модель «Random Forest» с тем, чтобы получить прогнозные значения Z-параметра.

- DL-модель «Random Forest»

На третьем этапе была сформирована модель DL-модель «Random Forest» (далее DL RF). В современных условиях для принятия оптимальных управленческих решений касательно обеспечения устойчивости предприятия, важное значение имеет построение цифровой модели, которая формировала прогноз вероятности его банкротства в зависимости от величины входных параметров модели, в которых отражается результативность деятельности предприятия.

Модель была обучена на датасете, в который были включены параметры, использовавшиеся в модели Альтмана, так и в модели Конана-Голдера, причем метками DL-модели стали значения Z параметра модели Конана-Голдера. Исходные данные для подготовки датасета DL RF модели представлен в таблице 4.

Таблица 4 - Исходные параметры для формирования датасета DL RF модели

|

Год |

X1 |

X2 |

X3 |

X4 |

X5. |

Kп. |

ОА |

КО |

Кфз |

ЗК |

А |

Z |

|

2022 |

0,638 |

0,255 |

0,005 |

0,825 |

0,009 |

1,209 |

366909 |

303521 |

0,746 |

305914 |

409712 |

-0,0739 |

|

2021 |

0,418 |

0,340 |

0,002 |

0,967 |

-0,002 |

1,182 |

205455 |

173827 |

0,633 |

176496 |

278665 |

-0,0428 |

|

2020 |

0,445 |

0,345 |

0,006 |

1,751 |

0,015 |

1,168 |

219528 |

187878 |

0,655 |

187926 |

286813 |

0,0301 |

|

2019 |

0,367 |

0,178 |

0,006 |

0,969 |

0,135 |

1,098 |

311004 |

283193 |

0,742 |

283040 |

381051 |

-0,0280 |

|

2018 |

0,303 |

0,245 |

0,083 |

0,847 |

0,006 |

0,967 |

321195 |

332035 |

0,822 |

329011 |

400108 |

0,0529 |

|

2017 |

0,338 |

0,083 |

0,187 |

0,701 |

0,091 |

0,971 |

414912 |

427148 |

0,871 |

436595 |

501389 |

0,1384 |

|

2016 |

0,355 |

0,145 |

0,002 |

0,955 |

0,015 |

0,885 |

418635 |

473105 |

0,919 |

473303 |

514692 |

0,0056 |

|

2015 |

0,157 |

0,085 |

0,000 |

0,742 |

-0,004 |

0,837 |

381048 |

455283 |

0,930 |

455283 |

489457 |

0,0313 |

Источник: разработано авторами

В ходе проведения исследования, в модель включены параметры, упомянутые ранее: X1, X2, X3, Х4, Х5, а также Kп - коэффициент текущей ликвидности, оборотные активы (ОА), краткосрочные обязательства (КО), коэффициент финансовой зависимости (Кфз), заемный капитал (ЗК), активы (А).

Алгоритм DL-модели в процессе функционирования рандомно формирует некоторую заданную совокупность деревьев решений, которые все вместе образуют ансамбль «Случайного леса». В процессе работы алгоритм выбирает лучшее дерево DL-модели, обученное на использованном датасете. Следует отметить, что в настоящей модели использовались определенные настройки, которые с успехом применялись в более ранних исследованиях Ломакина Н.И. с коллегами. [7, 8]

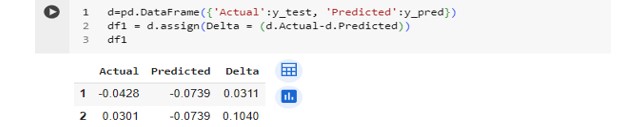

Исходные данные представлены на Google диске: Датасет DL-модели ЭМПИКС. [9] Фрагмент датасета DL-модели «Random Forest» представлен на рисунке 4.

Рисунок 4 - Фрагмент датасета DL-модели «Random Forest»

Источник: Разработано авторами

DL-модель «Random Forest» относится к классу моделей, в которых используется «обучение с учителем», при этом, значения параметра Z используются в качестве меток для обучения модели. Сформированная модель позволила, получить прогноз вероятности банкротства предприятия. [10] В процессе формирования DL RF модели были использованы такие библиотеки, как pandas, LinearRegressio, RandomForestRegressor, matplotlib.pyplot, sklearn. Работа алгоритм протекает в четыре этапа: 1) Создание случайных выборок из датасета; 2) Построение дерева решений для каждой выборки и получение прогнозного значения; 3) Использоване библиотеки Scikit-Learn для осуществление голосования за полученный прогноз; 4) Выбор дерева с наибольшим количеством голосов.

Вжным шагом в процессе обработки данных является разделение выборки на обучающие и тестовые наборы. Библиотека model_selection Scikit-Learn содержит метод train_test_split, который использовался для случайного разделения данных на наборы для обучения и тестирования в нашем случае доля тестовой выборки составила 0,20.

Прогнозные значения на тестовой выборке имеют незначительную ошибку в сранении с фактическими значениями: от 0,0311 до 0,1040 пунктов (рисунок 5).

Рисунок 5 – Уровень ошибки прогнозных значений

Источник: разработано авторами

В целом по выборке параметры ошибок выглядят следующим образом: Mean Absolute Error: 0.067; Mean Squared Error: 0.0059; Root Mean Squared Error: 0.076.

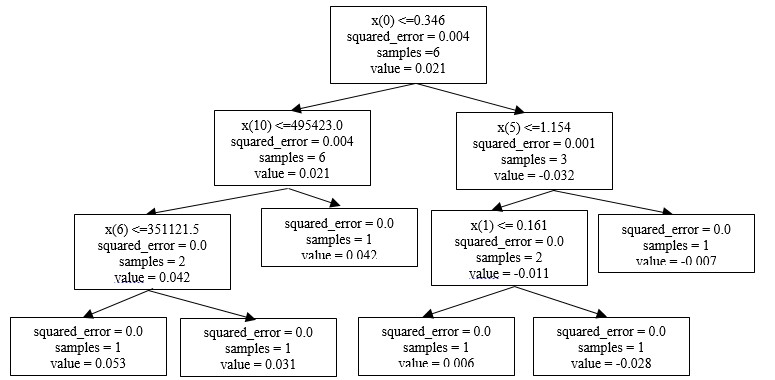

С применением функции GridSearchCV задаются комбинации имеющихся параметров с последующим перебором всех их сочетаний, а затем, выбрается лучший вариант. В ходе исследования расссматривались три варианта числа деревьев («n_estimators»): 5, 10 и 50. Кроме того, были заданы критерии («criterion»): «squared_error», «absolute_error», «poisson». Кроме того, использовался такой гиперпараметр, как «максимальная глубина деревьев» («max_depth»): 2, 5, 10. На следующем шаге из ансамбля деревьев модели было выбрано лучшее дерево, с этой целью использовалась использовалась функция gs.best_estimator. Архитектура лучшего дерева представлена ниже (рисунок 6).

Рисунок 6 – Визуализация лучшего дерева DL-модели «Random Forest»

Источник: разработано авторами

Лучшее дерево имело следующие значения гиперпараметров: «criterion» - 3, а именно: «absolute_error», «max_depth», «poisson». Количество деревьев («n_estimators») составило 10, а также максимальная глубина дерева - 3 уровня.

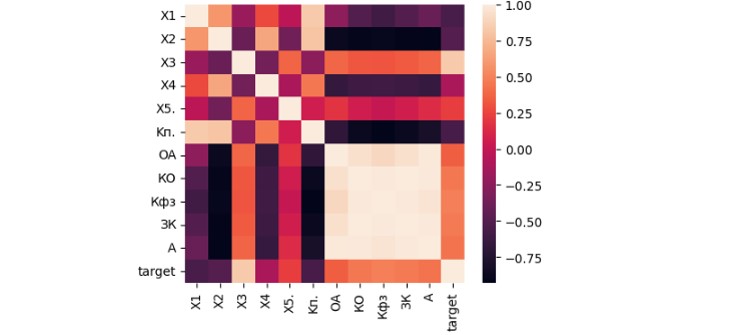

В ходе исследования были получены значения парных коэффициентов корреляции между прогнозным значением (target = Z) и параметрами: X1 -0.558; X2 -0.499; X3 0.833; X4 -0.108; X5 0.221; Kn -0.559; ОА 0.349; КО 0.452; Кфз 0.481; ЗК 0.462; А 0.430. Использование «тепловой карты» позволяет обеспечить визуализацию матрицы коэффициентов корреляции (рисунок 7).

Рисунок 7 – «Тепловая карта»

Источник: разработано авторами

Для сравнения полученных прогнозных параметров вероятности банкротства значения сведены таблицу 5.

Таблица 5 –Прогнозные значения вероятности банкротства, полученные разными моделями

|

Наименование |

Модели |

||

|

Двухфакторная Альтмана |

Конана-Голдера |

DL «Random Forest» |

|

|

Величина параметра Z на 2022 год |

-1,253 |

-0,0739 |

-0,0739 |

|

Величина параметра Z на 2021 год |

-1,290 |

-0,0428 |

-0,0428 |

|

Величина параметра Z на 2020 год |

-1,263 |

0,0301 |

0,0301 |

Источник: разработано авторами

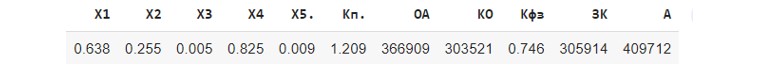

Прогнозное значени вероятности банкротства, было получено с применением входных параметров на 2022 г. при использовании «sample» - вектора (рисунок 8).

Рисунок 8 – «Sample»- вектор для получения прогноза

Источник: Разработано авторами

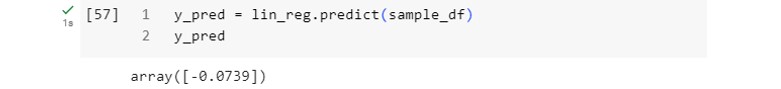

Величина прогнозного значения Z-параметра составила на 2022 год -0,0739 (рисунок 9).

Рисунок 9 – Величина прогнозного значения Z-параметра на 2022 год

Источник: разработано авторами

В ходе исследования выявлена закономерность, которая устанавливает зависимость между факториальными признаками, включенными в модель DL-модель «Random Forest» и результативным признаком Z-параметром, что нашло отражение в полученном уравнении многофакторной линейной регрессии:

Z = 4.609 + 0.012243*X1+0.007929*X2+0.003779*X3

+0.07978*X4+0.004498*X5+0.000097*Kп+0.000018*ОА

-0.000055*КО-0.002315*Кфз+0.00008*ЗК-0.000046*А, (4)

Таким образом, получена 11-ти факторная модель прогноза финансовой устойчивость (риска банкротства) с успользованием глубокого обучения «Random Forest». С помощью сформированной модели получен прогноз риска банкротства предприятия ООО ЭМПИКС.

Обсуждение

В качестве перспективных направлений исследования по данной тематике можно рассмотреть возможность формирования поквартальных прогнозов, что благотворно повлияет на качество получаемых прогнозов благодаря увеличению датасета модели, а также провести выбраковку из модели «слабых» факторов, например, Х4 -0.108; Х5 0.0221, что может повысить качество модели.

Полученные параметры прогнозов могут быть положены воснову разработки стратегии цифрового управления финансами компании, автоматически поддерживая ее устойчивость на заданном уровне, для этого целесообразно подбирать и прогнозировать такие показатели, используя которые можно будет оказывать эффективное воздействие на систему управления предприятием, например, с позиций контроля, стратегии продвижения, или оценки риска. В частности, Иванова О.Е. рассматривал стратегический контроль как фактор финансовой стабильности при формировании сбытовой политики организации. [11] Нельзя не согласиться с мнением Аношиной Ю.Ф. с коллегами, которые, рассматривая подходы к оценке конкурентоспособности и устойчивости компании, работающей на рынке инновационной продукции, считают важным учитывать особенности ее бизнес-стратегий продвижения. [12]

Для оценки и минимизации финансовых рисков, некоторые авторы используют широкий набор инструментов финансовой математики, например, Фелмер и Шид применяли квантильное хеджирование. [13]

Проблемам финансовой стабильности посвятили свои исследования многие ученые, однако, отдельные аспекты финансовой устойчивости предприятий требуют проведения дополнительных научных исследований, в частности, всязанных с финансовым риском. Например, Фама и Макбет сочли необходимым рассматривать риск как категорию, в которой наблюдается доходность и равновесие. [14]

Заключение

Таким образом, на основании вышесказанного можно сделать определенные выводы. В проведенном исследовании предложен подход, который предполагает использование модели искусственного интеллекта. Разработана DL-модель «Случайный лес» для прогноза Z-параметра, отражающего риск банкротства предприятия, в результате чего получена 11-ти факторная модель прогноза финансовой устойчивости (риска банкротства). Величина прогнозного значения Z-параметра составила на 2022 год -0,0739, и совпала с фактическим значением, что свидетельствует о высоком качестве прогноза модели. Результаты текущего исследования актуальны для менеджеров организации. Авторы пришли к выводу, что ориентация на прогнозные величины риска банкротства в условиях волатильной экономики и рыночной неопределенности имеют большую практическую значимость для обеспечения поддержки принятия управленческих решений.

1. Щербенко Е.В. Механизмы устойчивого развития экономики отрасли. Проблемы современной экономики, 2008. №3(27), URL: http://www.m-economy.ru/art.php?nArtId=2082#: (дата обращения: 23.03.2024).

2. Ломакин Н.И., Марамыгин М.С., Катаев А.В., Крашенко С.А., Юрова О.В., Ломакин И.Н. Cognitive Model of Financial Stability of the Domestic Economy Based on Artificial Intelligence in Conditions of Uncertainty and Risk. International Journal of Technology (IJTech). - 2022. - Vol. 13, issue 7. - P. 1588-1597. - DOI: doi:https://doi.org/10.14716/ijtech.v13i7.6185. - URL: https://ijtech.eng.ui.ac.id/article/view/6185.

3. Авдонин Б.Н., Хрусталев Е.Ю., Хрусталев О.Е. Когнитивная методология структуризации знаний для изучения и применения финансово-экономических инноваций. Технологии инноваций. 35(173) С.2-13.

4. Дернер Д. Логика неудачи (Dietrich Dorner "Die Logik des Miblingens", 1989) М: Смысл, 1997. 243 с.

5. Галиев Ж.К., Грабская Е.П., Евдокимова Н.В. Финансово-экономический анализ деятельности горного предприятия на основе применения различных моделей. Научный вестник московского государственного горного университета, 2013. №8. С.3-11. URL: https://elibrary.ru/download/elibrary_20286247_61688973.pdf (дата обращения: 23.03.2024).

6. Бухгалтерская отчетность ООО Фирма "ЭМПИКС" ИНН 3448018567 за 2013 год. URL: https://e-ecolog.ru/buh/2013/3448018567 (дата обращения: 23.03.2024).

7. Ломакин Н.И., Пескова О.С., Юрова О.В., Кабина В.В., Федоровская Э.О. Neural network «Персептрон» и семантическая модель представления знаний для исследования динамики ВВП РФ. Наука Красноярья. - 2022. - Т. 11, № 2. - C. 68-84. - DOI:https://doi.org/10.12731/2070-7568-2022-11-2-68-84.

8. Ломакин Н.И., Марамыгин М.С., Лукьянов Г.И., Цыганкова В.Н., Соловьев Д.Д., Шабанов Н.Т. Когнитивная модель прогнозирования устойчивости экономики в условиях рыночной неопределенности и риска. Международная экономика. 2023, №4, С. DOIhttps://doi.org/10.33920/vne-04-2304-06

9. Датасет DL-модель ЭМПИКС URL: https://docs.google.com/spreadsheets/d/1gUMU6M6FUg1-6xACb2ICVD_L4XxLXt1pSF5ca3rUghc/edit?usp=sharing (дата обращения: 23.03.2024).

10. DL-model_RF_ЭМПИКС URL: https://colab.research.google.com/drive/1JsCAbRTWk0a3ORnppgtZrYyKF7DceDyU?usp=sharing (дата обращения: 23.03.2024).

11. Иванова О.Е. Стратегический контроль финансовой стабильности при формировании сбытовой политики организации. Russian journal of management. 2023. Том 11 № 1. URL: https://riorpub.com/ru/nauka/article/57913/view (дата обращения: 23.03.2024).

12. Аношина Ю.Ф., Ермилина Д.А., Кротенко Т.Ю. Подходы к оценке конкурентоспособности компании, работающей на рынке инновационной продукции, и особенности ее бизнес – стратегий продвижения. Russian journal of management. 2023. Том 11 № 1. С. 111-121 https://doi.org/10.29039/2409-6024-2023-11-1-111-121

13. Fulmar G., Shid A. Introduction to stochastic finance. Discrete time. M .: ICMNO : 496.

14. Fama E.F., MacBeth J.D. Risk, Return and Equilibrium: Empirical Tests. Journal of Political Economy, 1973. Vol. 81(3).

15. Trejo P. What is the difference between component analysis and cognitive semantics? IJCAI-PRICAI Special Track AI in FinTech 2021. https://translated.turbopages.org/proxy_u/en-ru.ru.e0373bd7-634e4895-2c067191-74722d776562/https/www.quora.com/What-is-the-contrast-of-componential-analysis-and-cognitive-semantics Accessed on March 21, 2024.

16. Breiman L. Random Forests Machine Learning. Journal of Biomedical Science and Engineering. 2001 1. p. 5-32. DOI:https://doi.org/10.1023/A: 1010933404324.

17. Anjan V. Thakor The purpose of banking: transforming banking for stability and economic growth Book Review. Published: 27 November 2020. Volume 56, pages 54–56, URL: https://link.springer.com/article/10.1057/s11369-020-00196-y (accessed: 08.03.2024)

18. Rodgers W., Cardenas J.A., Gemoets L.A., Sarfi, R.J. A smart grids knowledge transfer paradigm supported by experts' throughput modeling artificial intelligence algorithmic processes. Technological Forecasting and Social Change. Volume 190, May 2023, 122373. URL: https://doi.org/10.1016/j.techfore.2023.122373 https://www.sciencedirect.com/science/article/pii/S0040162523000586#bb0240 Accessed on March 22, 2024.

19. Hengxu L., Dong Z., Weiqing L., Jiang B. Deep Risk Model: A Deep Learning Solution for Mining Latent Risk Factors to Improve Covariance Matrix Estimation. In 2nd ACM International Conference on AI in Finance (ICAIF’21), November 3–5, 2021, Virtual Event, USA. ACM, New York, NY, USA, 8 pages. https://doi.org/10.1145/3490354.3494377

20. Badvan N.L., Gasanov O.S., Kuzminov A.N., Cognitive Modeling of Stability Factors of the Russian Financial Market. Finance and Credit, Volume 24(5), pp. 1131–1148.

21. Berawi M.A. Managing Artificial Intelligence Technology for Added Value. International Journal of Technology Volume 11(1), pp. 1–4

22. Abdalmuttaleb, M.A., Al-Sartawi M. Artificial Intelligence for Sustainable Finance and Sustainable Technology. In: The International Conference on Global Economic Revolutions, LNNS, Volume 423, 2021. pp. 15–16.

23. Ломакин Н., Лукьянов Г., Водопьянова Н., Гонтарь А., Гончарова Е., Вобленко Е., 2019. Нейросетевая модель взаимодействия предпринимательства реального сектора экономики и финансовой сферы в условиях риска. В кн.: 2-я Международная научная конференция «Конкурентоспособность. Устойчивое и безопасное развитие региональной экономики» (CSSDRE 2019)

24. Fauzi P.N., Jahidi Z. Identification of Risks Exposed to The Development of Zakat and Wakaf Housing in Malaysia. International Journal of Technology. Volume 13(4), 2022. pp. 727–739.

25. D'Hondt C., De Winne R., Ghysels E., Raymond S. Artificial Intelligence Alter Egos: Who benefits from Robo-investing? Journal of Empirical Finance, Volume 59, 2019. pp. 278–299.

26. Rusek K., Borylo P., Jaglarz P., Geyer F., Cabellos A., Cholda P., RiskNet: Neural Risk Assessment in Networks of Unreliable Resources. Journal of Network and Systems Management, Volume 31(3), 2023. p. 64.

27. Ramakrishna S., Kusrini E., Wahyu Nurhayati R.W., Whulanza Y. Advancing Green Growth through Innovative Engineering Solutions. International Journal of Technology, Volume 14(7), 2023. pp. 1402–1407.