с 01.01.2015 по 01.01.2022

Москва, Россия

ВАК 08.00.10 Финансы, денежное обращение и кредит

ВАК 08.00.12 Бухгалтерский учет, статистика

ВАК 08.00.13 Математические и инструментальные методы экономики

ВАК 08.00.14 Мировая экономика

УДК 33 Экономика. Народное хозяйство. Экономические науки

В статье раскрываются важные аспекты финансово-хозяйственной деятельности современных экономических субъектов, находящихся в турбулентных условиях. Нестабильность экономической ситуации, эпидемия, обусловленная Covid-19 в 2019-2021 годах, негативно сказались на большинстве отечественных компаний, независимо от масштаба и сферы их деятельности. Причем пострадали как мелкие компании, так и корпорации, среди которых ПАО «Газпром», ПАО «Лукойл», ОАО «РЖД». Некоторые были вынуждены в итоге покинуть рынок. Крупные корпорации в срочном порядке искали способы и пути адаптации к современным реалиям, находя решения сложившихся проблем и путей снижения угроз своему функционированию.

баланс, компания, отчетность, пандемия, турбулентные условия, финансово-хозяйственная деятельность, экономический рынок, эффективность

В России в условиях пандемии большинство компаний с целью избегания ухода с рынка были вынуждены искать дополнительные источники финансирования, причем основная масса предпочла заемный капитал, что еще более негативно сказалось на их финансовом положении и устойчивости.

Непростым был период функционирования в пандемийных условиях и для крупнейшей транснациональной энергетической компании ПАО «Газпром», на долю которой приходится 16 % мировых запасов газа и 71 % - российских. Однако, ПАО «Газпром» прибегая к заёмнымм источникам финансирования в 2019-2021 годах сохранял рациональную структуру баланса в части соотношения собственного и заемного капитала, что позволило компании не быть зависимой исключительно от заемных источников и по-прежнему остаться финансово устойчивой [1, с.1-4].

ПАО «Газпром» стала одной из немногих компаний, которой удалось в сложных условиях обеспечить непрерывное производство, продемонстрировав гибкость управленческой системы и сохранить устойчивое положение на своих рынках [2].

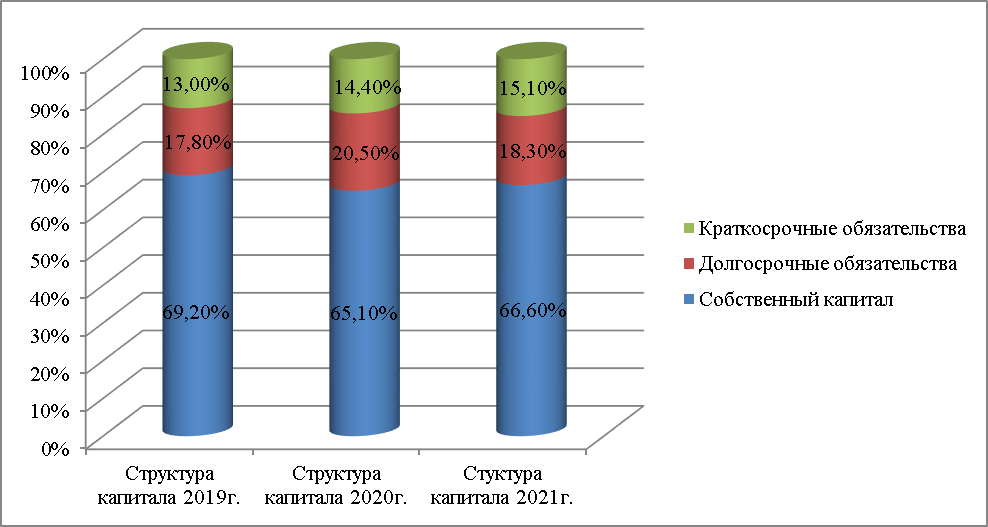

Так в 2019 году структура пассива баланса компании была сформирована на 69,2 % за счет собственных средств и на 30,8 % заемных, из них 17,8 % за счет долгосрочных обязательств и 13,0 % краткосрочных. 2020 год изменил структуры пассива баланса Газпрома, так как возросла зависимость от внешних источников финансирования, их доля выросла до 34,9 %, при этом в структуре заемного капитала по прежнему преобладали долгосрочные источники (20,5 %), в отчетном периоде (2021 г.) экономическая ситуация компании стала стабилизироваться, что положительно сказалось на увеличении доли собственного капитала в структуре баланса до 66,6 %. Такая тенденция была обусловлена ростом нераспределенной прибыли до 33,3 %. Ниже на рисунке 1 представлена структура капитала ПАО «Газпром» за рассматриваемые периоды.

Рисунок 1 – Структура капитала ПАО «Газпром» 2019-2021гг.

Но, не смотря на рациональность структуры пассива баланса ПАО «Газпром» его баланс нельзя назвать ликвидным, так как у компании в 2019 году наблюдалась нехватка денежных средств из-за чего компания не была способна погасить свои наиболее срочные обязательства наиболее ликвидными активами, наблюдалась утрата платежеспособности, что в свою очередь было обусловлено превышением обязательств компании над размером ее медленно реализуемых активов, а также нерациональной величиной внеоборотных активов, из-за чего Газпром был вынужден прибегать к заемному капиталу для их финансирования, что в свою очередь негативно влияет не только на показатели ликвидности баланса компании, но и на ее финансовую устойчивость в целом. При этом показатели быстрой и абсолютной ликвидности у ПАО «Газпром» в 2019-2021 годах соответствовали нормативным значениям, коэффициент же текущей ликвидности максимальным был лишь в 2021 году – 1,92, что ниже нормативного значения и является следствием нехватки оборотных средств как в отчетном, так и двух предшествующих ему периодах.

Несмотря на нестабильность внешних условий, финансовая устойчивость ПАО «Газпром» на протяжении последних 3 лет характеризовалась как нормальная, так как с 2019 по 2021 годы у компании наблюдался недостаток собственных оборотных средств для формирования запасов и затрат, но в совокупности с долгосрочными источниками финансирования у компании наблюдался избыток оборотных средств. В ходе проведенного анализа, также было выявлено отсутствие чистых активов у ПАО «Газпром», из-за чего баланс предприятия не является ликвидным, и компания вынуждена прибегать к заемным источникам финансирования, что в свою очередь негативно влияет как на финансовое состояние, так и ее финансовое положение компании.

Помимо этого, в ходе проведенного анализа была выявлена большая доля дебиторской задолженности в оборотных активах компании из-за чего она несет дополнительные издержки, что сказывается на снижение показателях деловой активности ПАО «Газпром».

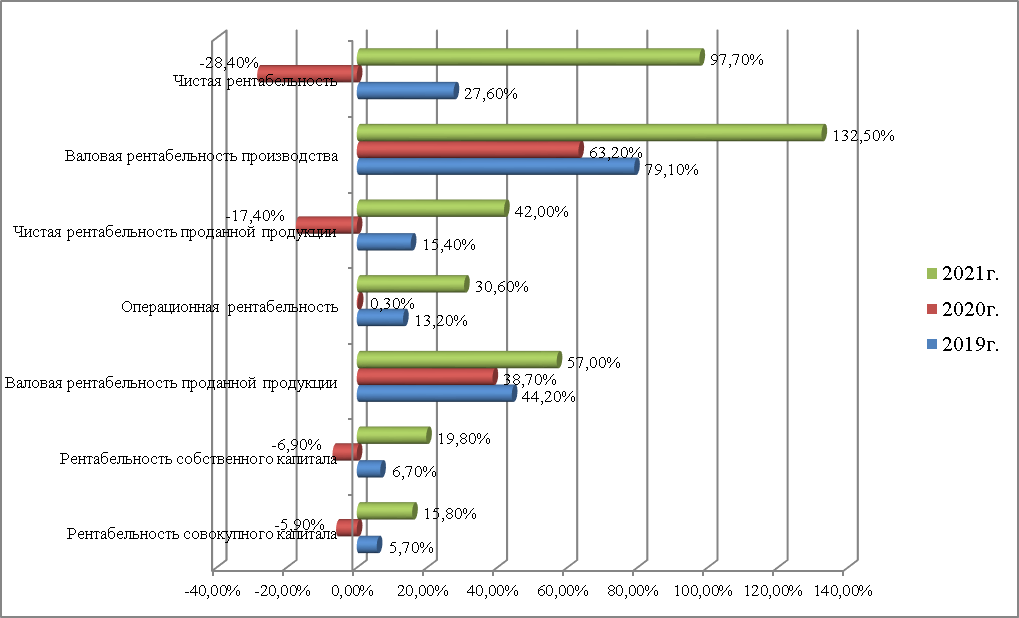

Несмотря на снижающуюся динамику ряда показателей стоит обратить внимание на стабильную финансовую устойчивость исследуемой нами компании в 2021 году. О стабильности финансовой устойчивости свидетельствуют нормативные значения коэффициентов автономии – 0,67, финансовой устойчивости – 0,85 и финансовой зависимости -0,33 в отчетном и предыдущих периодах, что характеризует Газпром как компанию способную покрыть свои обязательства собственными средствами и ее независимость от кредиторов, что является скорее нонсенсом в пандемийных условиях, чем закономерностью. Подтверждением устойчивого финансового положения является рост показателей рентабельности (чистой рентабельности, валовой рентабельности продукции, операционной рентабельности, рентабельности проданной продукции и рентабельности: собственного капитала, совокупного капитала,) (рисунок 2).

Рисунок 2 – Динамика показателей экономической эффективности деятельности ПАО «Газпром», 2019-2021гг. [3]

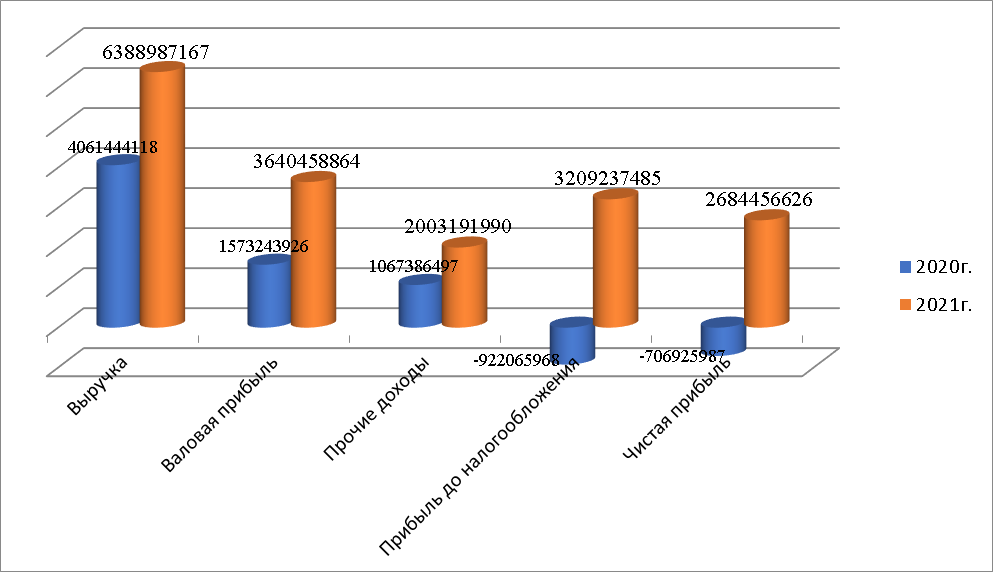

Однако, несмотря на устойчивость финансового положения, в 2020 году Газпром закончил год с убытками, размер которых составил 706 925 987 тыс. руб. (рисунок 3) [3], что в свою очередь было обусловлено большой величиной коммерческих расходов (1 450 860 856 тыс. руб.) и явным превышением прочих расходов над величиной прочих доходов компании (2 240 427 669 тыс. руб. относительно 1 067 386 497 тыс. руб.), что свидетельствует об убыточности прочей деятельности компании в 2020 году и ухудшении эффективности деятельности ПАО «Газпром». В 2020 году большинство показателей рентабельности были отрицательными (ROA – 5,9 %, ROE -6,9 %, чистая рентабельность -28,4 %, чистая рентабельность проданной продукции -17,4 %).

Рисунок 3 – Финансовый результат деятельности ПАО «Газпром» в 2020 г. [3]

В отчетном периоде (2021 г.) после стабилизации экономической ситуации в компании произошел значительный рост выручки +57,3 %, валовой выручки +131,4 %, прочих доходов +98,8 %, снизилась величина прочих расходов компании на 51,5 %, что в совокупности позволило компании выйти на чистую прибыль в размере 2 684 456 626 тыс. руб., повысив тем самым рентабельность совокупного капитала на 21,7 %, операционную рентабельность на 17,4 %, чистую рентабельность на 59,4 %.

В настоящее время ПАО «Газпром» пытается вернуться к прежнему режиму своего функционирования, претерпевшего значительные изменения после спецоперации РФ на территории Украины. Так, после начала операции британская нефтегазовая компания Shell, поспешила выйти из совместного с Газпромом проекта «Сахалин2» вслед за крупнейшими нефтегазовыми гигантами, избавляющимися от российских активов, но стоит отметить, что на долю данных активов сразу нашлись покупатели из КНР – Sinopec, CNCP и Cnooс, причем данная сделка оказалась весьма выгодной как для Пекина, так и для России [4]. Несмотря на усиливающие санкции ЕС против Газпрома, компании удалось ввести в эксплуатацию магистральный газопровод Турецкий поток, а также возобновить работы по трубоукладке магистрального газопровода Северный-поток 2 [5].

Стоит отметить, что многие страны ЕС уже отказываются от санкций, наложенных на РФ, и компанию «Газпром», в частности, а некоторые и вовсе продолжают инвестировать в нее. Так, весной 2022 года, инвестиционная фирма ОАЭ «Kindom Holding» инвестировала в депозитарные расписки «Газпром» 52 млн. $ [6].

Если же в ближайшей перспективе ПАО «Газпром» удастся сократить величину своих внеоборотных активов путем реализации финансовых вложений), и направить высвободившиеся средства в оборот, данная компания не только повысит показатели своей ликвидности и платежеспособности, но и станет гораздо более финансово устойчивой, так как в разы сократится ее зависимость от внешних источников, ранее использованных для финансирования ее деятельности.

1. Устинов А.А. Конкурентоспособность ПАО «Газпром» на европейском газовом рынке // Экономические науки, 2021. - №4. - С.1-4

2. День инвестора Газпрома: позитивные ожидания, традиционные ценности // [Электронный ресурс] Режим доступа: //https://neftegaz.ru/news/companies/679039-den-investora-gazproma-pozitivnye-ozhidaniya-traditsionnye-tsennosti-mosty-i-dinozavry/ (дата обращения 13.07.2022).

3. ПАО «Газпром»: бухгалтерская отчетность и финансовый анализ // [Электронный ресурс] Режим доступа: // https://www.audit-it.ru/buh_otchet/7736050003_pao-gazprom (дата обращения 24.07.2022

4. THE BELL. Последствия «специальной военной операции на Украине» // [Электронный источник] Режим доступа: // https://thebell.io/posledstviya-spetsialnoy-voennoy-operatsii-na-ukraine-18 (15.08.2022)

5. ЕС ужесточит санкции против «Роснефти», «Газпрома» и «Транснефти» // [Электронный ресурс] Режим доступа: // https://www.forbes.ru/biznes/458987-es-uzestocit-sankcii-protiv-rosnefti-gazproma-i-transnefti (дата обращения 13.07.2022)

6. Саудовский принц вложился в «Газпром», «Лукойл» и «Роснефть» // [Электронный источник] Режим доступа: // https://ria.ru/20220814/investitsiya-1809555139.html (15.08.2022)