from 01.01.2009 until now

Vladikavkaz, Russian Federation

Many approaches and methods for assessing an organization's assets in Russian and foreign financial literature are used without setting a specific goal, assessing assets, taking into account the operating environment of an organization, which makes it necessary to choose a priority method for assessing them by phases of the economic cycle. A reasonable choice of tools for assessing the assets of organizations, taking into account the specifics, internal and external conditions of the organization's functioning, will increase the objectivity, reliability of the assessment, having a positive effect on the quality of making appropriate financial decisions, which justifies the relevance and timeliness of the study. It is necessary that each method used for assessing an organization's assets differs in theoretical and practical significance, taking into account the purpose, objectives of the assessment, and the particularities of the organization's development in the phases of the economic cycle, which forms a problematic aspect for Russian organizations in conditions of financial instability. With the help of general scientific and special methods: analysis, including coefficient analysis, synthesis, grouping, analytical, comparative, economic and statistical, extrapolation, the approaches, methods of assessing the organization's assets were studied, the priority of a comprehensive assessment of the efficiency of using its assets by economic phases, forming an alternative direction for assessing the organization's assets. In the field of research: in the theoretical direction – the expediency of using the term "appraisal" is argued, the process of asset appraisal is characterized, the uncertain nature of the use of the terms "appraisal" and "value" in Russian financial practice is revealed, the materiality of the principles of substitution and efficiency in the process of asset appraisal is identified; in the methodological direction – approaches, methods of assessing assets are systematized, indicators of the value of assets are identified, it is identified that the value of assets is included in the definition of key indicators of financial stability, it is substantiated that the indicator of financial autonomy in commercial corporate organizations not banks assesses the level of their financial stability and liquidity, it is proved the priority of choosing a comprehensive assessment of the effectiveness of the use of assets based on the determination of logically interconnected, subordinate relative indicators for the phases of the economic cycle, the advantages and disadvantages of such a comprehensive assessment are identified based on the optimal combination of indicators of financial stability, liquidity of profitability, the expediency of taking into account the influence of external factors on the efficiency of use is argued assets, the priority of the choice of indicators by the phases of the economic cycle, ranked by the level of decreasing significance, was proved: crisis – indicators of liquidity, financial stability, etc .; on the practical side – problems were identified in the state of financial stability, liquidity, profitability, internal factors of negative influence on the efficiency of asset use were identified, the risk of a decrease in financial stability, liquidity, and profitability of the organization was identified.

assets, valuation, complexity, efficiency of use, phases of the economic cycle, liquidity, financial autonomy

ВВЕДЕНИЕ.

Российская и зарубежная финансовая практики используют множество разных подходов, методов к оценке активов, имущественного комплекса организаций. Однако финансовая практика констатирует в большинстве случаев отсутствие всеобъемлющей, комплексной, достоверной оценки величины активов организации. В процессе оценки ее активов не учитывают цель, задачи оценки.

Американский стандарт GAAP [12] использует термин «измерение», что, конечно, имеет дискуссионный характер. В.В. Григорьев, И.М. Островкин [3] сочетают термины «оценка», «стоимость», не учитывая их терминологические различая в русском языке.

Признавая значимость стандартных подходов, методов к оценке активов организации необходимо отметить, что они недостаточно учитывают поставленные цель, задачи оценки, нестабильную среду функционирования российских организаций, специфику их деятельности.

Рабочая гипотеза исследования основывается на целесообразности выбора приоритетного подхода, метода к оценке активов организации, которым в условиях финансовой нестабильности является комплексная оценка эффективности использования активов на основе оптимального сочетания показателей ликвидности, финансовой устойчивости, прибыльности по фазам экономического цикла.

Теоретическая значимость исследования – изучение стандартных подходов, методов к оценке активов организации, развитие альтернативного подхода к их оценке с учетом цели, задач оценки, фазы экономического цикла, в которой организация функционирует, что необходимо учитывать в последующем при выборе подхода, метода к оценке ее активов.

Практическая значимость – формирование и развитие инструментария к оценке активов организации, обеспечивающего их качественное управление по фазам экономического цикла.

ПОСТАНОВКА ЗАДАЧИ.

Цель исследования – выбор приоритетного метода к оценке активов организации на основе обобщенного изучения стандартных подходов, методов оценки российских и зарубежных авторов, учитывающего условия функционирования организации по фазам экономического цикла. Достижение цели предполагает решение следующих задач: изучить понятия «измерение», «оценка», стоимость» организации в терминологическом направлении, дать обобщенную характеристику методов оценки активов организации, обосновать и реализовать комплексную оценку эффективности использования активов организации на основе оптимального сочетания отдельных показателей, внутренней факторной оценки.

РЕЗУЛЬТАТЫ ИССЛЕДОВАНИЯ.

1. Исследование подходов к оценке активов организации: теория, методы, практика

1.1 Терминологическое изучение понятий «измерение», «оценка», стоимость» организации

Известно, что совокупность активов, на которые организация имеет право собственности, а также обязательства, предъявляемые внешними участниками к организации, фиксируют на ее балансе. В ежедневной практике, актив – это нечто имеющее стоимость и приносящее экономическую выгоду в будущем.

В американском стандарте GAAP критерии его признания имеют ограничивающий характер, отражая, что:

– актив находится под контролем организации в результате сделки или события в прошлом;

– вероятность будущей экономической выгоды, т.е. ожидания, что организация ее получит;

– идентификация актива, его отделение от иных активов организации;

– надежное измерение стоимости актива [12].

Наиболее сложное требование – надежное измерение. Дискуссионным является вопрос употребления термина «измерение», «оценка» активов организации.

Измерение – идентификация величин в их качественных и количественных выражениях. Его проводят для извлечения данных о величинах, выявления взаимосвязи между ними, их качественной оценки, установления или аргументации параметров способов, методов измерений.

Измерение – это установление значения величины, определяемого экспертным опытным путем. Т.е. расчет величины по формуле на основе исходной информации не может считаться измерением.

Оценка активов – процессное изучение итоговых показателей их формирования, практическое применение этих показателей для определения значимых траекторий развития активов, оценки эффективности их использования, установления потенциала повышения результативного их функционирования в перспективе.

В российской и зарубежной финансовой практике теория оценки стоимости организаций, их активов имеет ретроспективный характер. Уже в XVIII немецким ученым – математиком Г. Лейбницем формулируются требования к экспертной оценке организаций по рыночной реализуемой стоимости [7].

Отдельные специалисты не признают профессиональную оценку самостоятельным направлением научных знаний, объясняя это тем, что она интегрирует ряд методов, разработанных в иных областях. В бухгалтерском учете используют учетную оценку, финансах – финансовую, макроэкономике – рыночную и др. В XVI в. в работах основателей бухгалтерского учета Л. Пачоли [10], А. ди Пиетро [4] впервые оценка рассматривалась методом бухгалтерского учета, сформулированы рекомендации по его применению при учете в реализуемых ценах и по себестоимости.

В литературе характеристика теоретико-методического содержания оценки активов, имущества организации имеет двойственный характер. В.В. Григорьев, И.М. Островкин полагают, что в процессе оценки определяют стоимость объекта [3]. В русском языке термины «цена», «стоимость» между собой не сопоставимы. Утверждается, что в процессе оценки определяют цену объекта, а не стоимость. «Цена» отражает извлечение собственника в момент продажи объекта, а «стоимость» – его расходы, сопоставляемые с объектом в некоторый временной промежуток. В русском языке терминологическая двойственность «оценки» обусловлена разной характеристикой понятий «цена», «стоимость». В английском языке, напротив, в процессе оценки устанавливают цену, стоимость, количественные и качественные характеристики объекта. Налицо стоимость, цена проявляют двойственный характер. Независимо от выбора подхода к интерпретации цены, стоимости активов в российской и зарубежной литературе их оценка характеризуется процессом.

Стоимость организации – дисконтирование будущих свободных денежных потоков организации по средневзвешенной стоимости капитала WACC. В процессе оценки активов организации определяют их реальную стоимость. В основе концепции стоимости капитала принцип замещения – при наличии наиболее привлекательного актива для инвестирования инвестор не станет вкладывать собственный капитал в отдельный актив.

1.2 Обобщенная характеристика методов оценки активов организации.

С учетом цели, задач оценки применяют разные методы оценки активов организации, определяющие с максимальной точностью их текущую стоимость. Как правило, классификацию методов оценки активов организаций базируют на методологических, экономических, рыночных, временных, имущественных и др. критериях.

Использование разных методов оценки обусловлено заинтересованностью лиц, проводящих оценку, извлечь наиболее верную информацию о стоимости активов организации, а также влиянии иных факторов на изменение стоимости активов в пространстве и во времени. Положительно, что за счет обобщения разных методов оценки, используемых в экономических, естественных науках, математике сформулированы практические рекомендации их применения.

Необходимо отметить, что в классификации активов по характеру финансовых источников формирования, различающей валовые и чистые активы уже отражен метод их оценки. Валовые активы сформированы собственным, заемным, внешним, т. е. совокупным капиталом, чистые активы, – собственным капиталом, показывая его реальную величину, характеризуя в итоге финансовую автономию организации. Чистые активы определяют стоимостную совокупность имущественных ценностей организации, сформированных исключительно за счет ее собственного капитала.

Методы оценки чистых активов – оценивание рыночной стоимости активов на балансе организации, из которых вычитают стоимость всех пассивов. Порядок оценки организации методом чистых активов:

1. Оценка материальных и нематериальных активов.

2. Определение стоимости финансовых активов краткосрочного, долгосрочного срока.

3. Определение балансовой текущей стоимости обязательств – дебиторской задолженность, расходы будущих периодов.

4. Чистые активы = Стоимость активов общая – Стоимость пассивов (внешний капитал).

Оценку организации методом чистых активов основывают на оценивании активов на конкретную дату, делая возможным получение максимально точных результатов. Один из недостатков такой оценки – не учет прибыльности организации, потенциала ее развития.

В. В. Григорьев, И. М. Островкин [3], как и большинство российских и зарубежных авторов, различают 3 подхода к оценке стоимости активов: имущественный, доходный, сравнительный. Иногда в литературе термины «имущественный», «затратный» подходы отождествляют. Применительно к оценке активов организации, исходя из их терминологического значения, справедливо употреблять термин «имущественный».

Методы накопления активов, ликвидационной, балансовой скорректированной стоимости (чистых активов, остаточной стоимости), стоимости замещения формируют имущественный подход. Расчет ликвидационной стоимости сопровождается вводом модели, оценивающей оборотные активы с учетом необходимости их срочной продажи. Итоговая стоимость – разность доходов от ликвидации оборотных активов организации и обязательств, расходов на ликвидацию. В основе подхода – принцип замещения: стоимость организации сравнивают с расходами на покупку аналогичного имущественного комплекса, исключая обязательства, она не может превышать стоимость аналогичного актива. Т. е стоимость организации не больше стоимости всех ее активов без учета стоимости обязательств.

Методы капитализации, дисконтирования денежных потоков на основе определения прогнозируемых доходов, формируемых в результате использования активов, формируют доходный подход. В основе подхода принцип ожидания – типичный инвестор, ожидая извлечение будущих доходов или благ, приобретает собственность.

Методы рынка капитала, отраслевых показателей и сделок (сравнительного анализа продаж) заключают сравнительный подход, базирующийся на данных о сделках купли-продажи аналогичных объектов оценки. Его основа – принцип замещения. Сопоставление оцениваемых активов с аналогичными активами, не определенной стоимости, – основа для формирования оценочной стоимости.

Отражает параметры доли собственности – уровень контроля, ликвидности подход использования скидок, премий.

Более узко, в сравнении со сторонниками 3-х известных подходов к оценке стоимости активов организации, изучают их С. Хадсон-Уилсон, обозначая 3 группы методов: методы возмещения затрат, рыночной и сравнительной стоимости, оценки будущего дохода.

Методы оценки стоимости совокупных активов организации не оценивают отдельные их виды. Интегрированный комплекс активов – целостный имущественный комплекс, который оценивают методами балансовой, экспертной оценки, замещения, прогнозируемого чистого денежного потока, регрессионного моделирования.

В зарубежной финансовой практике распространение получил метод суммирования затрат по отдельному имущественному объекту в денежном выражении.

В общем выделяют 3 показателя стоимости активов.

Справедливая (стоимость реализации) – чистая стоимость продажи в рамках незаинтересованной сделки между осведомленными и согласными на сделку сторонами. Она может быть самой высокой или стоимостью наилучшего использования. Определение справедливой стоимости предполагает применение профессионального суждения, особенно, если такой актив не оборачивается активно на рынке или если рынок рухнул.

Восстановительная стоимость – стоимость приобретения актива организации. Историческая (первоначальная) стоимость – устаревшая.

Экономическая стоимость – стоимость при существующем использовании актива организации. Стоимость ожидаемого в будущем дохода от актива, обычно это будущие потоки наличных, дисконтированные по WACC.

Возмещаемая стоимость выше справедливой и экономической стоимости актива организации.

Считают, что бухгалтер фиксирует альтернативную стоимость, рынок измеряет экономическую стоимость. Сравнивая эти две величины, идентифицируют добавленную стоимость активов организации.

Факторы, влияющие на стоимость активов организации: потребности пользователей информационных данных оценки, изменение временной стоимости денег и др.

Оптимизация управления организацией предполагает применение методов оценки эффективности использования ее активов [6]. Так, активы по принципу эффективности использования (относительно процесса их функционирования) оценивают многосторонне. Особое внимание уделяют оценке возможности получения выгод от использования активов в будущем.

Обобщенно последовательность этапов оценки эффективности использования активов организации можно представить так: оценка их состава и динамики, показателей оборачиваемости, производительности, ликвидности, рентабельности, факторный анализ.

Используя методы анализа, изучают общую стоимость активов в динамике, состав и динамику активов организации в разрезе оборотных и внеоборотных активов.

Скорость трансформации активов в деньги отражает оборачиваемость активов, длительность одного оборота активов – период оборота, активы для извлечения 1 рубля выручки – коэффициент закрепления. Показатели оборачиваемости определяют через соотношение выручки и стоимости соответствующих видов активов, выступая индикаторами деловой активности организации.

Производительность активов – их возможность участвовать в выпуске отдельной величины продукта за единицу времени. Совокупный объем продукции на единицу используемых операционных активов в отдельный момент времени отражает среднюю производительность активов. Увеличение объема выпуска продукта в натуральном выражении на каждую стоимостную единицу вновь приращенных операционных активов – предельная производительность.

Показатели, отражающие способность организации покрывать свои обязательства в срок, характеризуют ликвидность активов. В процессе оценки активы предварительно классифицируют по степени ликвидности, определяемой временным промежутком для превращения их в денежные средства организации. Чем меньше времени для трансформации актива, тем больше его ликвидность.

Коэффициенты рентабельности [1] оценивают эффективность использования активов, отражая прибыль на 1 руб., инвестированный в активы организации. Термин «рентабельность активов» – достаточно универсален. Различают показатели рентабельности совокупных, чистых, операционных, внеоборотных активов. Уровень чистой прибыли, созданной используемыми балансовыми активами, характеризуют соответствующие показатели рентабельности, экономическая рентабельность организации.

При превышении рентабельности инвестированного капитала его стоимости, организация создает стоимость. Больше стоимости создают при росте организации. Рентабельность, полученная инвестором от альтернативного вложения капитала, характеризует стоимость капитала организации.

Уровень чистой прибыли, созданный активами, сформированными собственным капиталом, отражает финансовая рентабельность (рентабельность чистых активов) организации. Рентабельность внеоборотных, оборотных активов – результативность использования основных средств, нематериальных, оборотных активов организации соответственно.

Идентифицирует ключевые факторы влияния на изменение уровня результативности использования активов модель компании «DuPont». К таким взаимосвязанным между собой факторам относят финансовую автономию, оборачиваемость оборотных активов, соотношение оборотного и заемного капитала, финансовый леверидж, прибыль до налогообложения на 1 рубль выручки от продаж. Для расширения возможностей поиска резервов повышения рентабельности активов модель постоянно детализируют с учетом цели и задач оценки.

Финансовая автономия показывает устойчивость источников финансирования активов организации. Оборачиваемость оборотных активов – эффективность их использования. Соотношение оборотного и заемного капитала – ликвидность организации, а если нет среди источников формирования активов долгосрочных обязательств – текущую ликвидность.

Показывает уровень финансового риска «финансовый леверидж» – соотношение заемного и собственного капитала, отражая зависимость организации от привлекаемого капитала, кредиторов.

По результатам факторного анализа устанавливают совокупный уровень результативности управления активами организации, идентифицируя ключевые пути его будущего роста.

Величина «активы» организации заложена в определение отдельных показателей ее финансовой устойчивости – устойчивость источников формирования активов, финансовая напряженность, финансовая автономия.

Устойчивость источников формирования активов определяет долю собственного капитала и долгосрочных заемных источников в совокупных активах организации.

Финансовая напряженность организации отражает соотношение ее внешнего капитала и активов. Показатель, обратный финансовой напряженности,– финансовая автономия.

Показатель финансовой автономии рассчитывают через соотношение собственного капитала и активов организации. Такой показатель показывает, что собственники для защиты интересов кредиторов вкладывают в дело и собственный капитал организации. В производственных и коммерческих организациях не банках коэффициент финансовой автономии должен быть не менее 50 %.

В коммерческих корпоративных некредитных организациях считается, что собственный капитал формально, по способу построения баланса, компенсирует балансовые, а не реальные убытки. Так, при отсутствии собственного капитала на 100 % активов приходится 100 % обязательств, соотносимых как 1:1. Логично, что сокращение собственного капитала обусловит риск потери ликвидности организации, и ряд возникающих операционных проблем. Запас прочности собственного капитала обеспечивает буфер высоколиквидных активов организации, превышающий соответствующий минимальный уровень, защищая так от риска потери ликвидности. Т. е. собственный капитал как наилучшая форма амортизации финансовых потерь отражает высшую степень ликвидности организации. Для обеспечения ликвидности минимально необходимую величину средств держат на счетах, а средства, обеспечивающие текущую оперативную деятельность, – в быстрореализуемых активах организации.

Соответственно, для коммерческих корпоративных некредитных организаций показатель финансовой автономии оценивает как уровень их финансовой устойчивости, так и ликвидности.

1.3 Комплексная оценка эффективности использования активов организации на основе оптимального сочетания показателей финансовой устойчивости, ликвидности, рентабельности, внутренней факторной оценки

Считаем правильным, что в условиях финансовой нестабильности, обусловленной пандемией, комплексную оценку эффективности использования активов организации проводить через определение логически взаимосвязанных, соподчиненных между собой относительных показателей по фазам экономического цикла – таблица 1. Необходимо отметить, что один из принципов, заложенный в основу классификации активов организации с позиции достижения результативного управления – обеспечение оптимального соотношения между ликвидностью, доходностью и рискованностью с учетом действующего законодательства и влияния фаз экономического цикла.

Таблица 1 – Комплексная оценка активов ПАО «Россети Северный Кавказ» на основе оптимального сочетания основных показателей финансовой устойчивости, ликвидности, рентабельности

|

Показатели |

Фазы экономического цикла по годам |

||||||||||

|

Рост |

Пик |

Спад |

Оживление |

Спад |

Кризис |

||||||

|

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

|

|

Выбранные коэффициенты финансовой устойчивости, % |

|||||||||||

|

1. Финансовая автономия |

69,1 |

59,9 |

62,7 |

61,4 |

54,2 |

45,6 |

44,0 |

45,6 |

56,3 |

37,4 |

12,1 |

|

2. Финансовая напряженность |

30,9 |

40,1 |

37,3 |

38,6 |

45,8 |

54,4 |

56,0 |

54,4 |

43,7 |

62,6 |

87,9 |

|

3. Устойчивость источников формирования активов |

71,3 |

63,1 |

70,3 |

75,2 |

70,5 |

57,9 |

60,3 |

66,7 |

65,7 |

51,8 |

33,4 |

|

Выбранные коэффициенты ликвидности, ед. |

|||||||||||

|

1. Абсолютная ликвидность |

0,043 |

0,041 |

0,149 |

0,322 |

0,237 |

0,183 |

0,274 |

0,200 |

0,390 |

0,118 |

0,065 |

|

2 Текущая ликвидность |

0, 974 |

0,345 |

0,427 |

0,804 |

0,682 |

0,450 |

0,704 |

1,160 |

1,451 |

0,350 |

0,402 |

|

Выбранные коэффициенты эффективности использования активов |

|||||||||||

|

1. Прибыльность / убыточность совокупных активов, % |

2,5 |

1,3 |

2,0 |

1,6 |

– 4,9 |

– 9,0 |

– 3,5 |

– 6,9 |

– 6,0 |

– 27,9 |

– 27,0 |

|

2. Мультипликатор собственного капитала, ед. |

1,448 |

1,668 |

1,595 |

1,630 |

1,846 |

2,193 |

2,273 |

2,194 |

1,776 |

2,674 |

0,828 |

Источник: расчет автора по материалам исследования [9]

Выделяют 4 фазы экономического цикла: рост, пик, спад, кризис. В качестве объекта исследования выбрано ПАО «Россети Северный Кавказ» – передача электроэнергии, техническое присоединение к электросетям [11].

Значения показателя финансовой автономии начинают снижаться в продолжительной фазе спада экономического цикла, не соответствуя критериальному уровню в спад и особенно в кризис. Соответственно, в этот период отмечаются наихудшие значения показателя финансовой напряженности – 54,4 % – 62,6 % и 87,9 %.

Значения показателя устойчивости источников формирования активов организации 10 лет ниже критической отметки 75 %, снижение также зафиксировано в продолжительной фазе спада экономического цикла – 51,8 % – 66,7 %, самое маленькое критическое значение показателя в кризис – 33,4 %.

ПАО «Россети Северный Кавказ» не может регулярно оплачивать текущие счета, поскольку в ретроспективный период значения текущей ликвидности ниже критериальной отметки 2 ед. Исходя из того, что абсолютно ликвидные, высоколиквидные активы необходимо создавать в фазах роста, пика, а использовать в фазах спада, кризиса, отрицательно, что не прослеживается тенденции между значениями показателя текущей ликвидности в фазах роста, пика, спада экономического цикла [8]. Так, в фазе роста

Разброс значений показателя абсолютной ликвидности не зависимо от фаз экономического цикла (0,322 ед. в спад

Организация имеет низкие, существенно ниже критериального значения прибыльности активов (выше 6 %), а в продолжительной фазе спада экономического цикла отмечается убыточность, сохранившаяся вплоть до кризиса

Eugene Fama, Ken French в

Значения мультипликатора собственного капитала в спад 2015 – 2017 гг.,

Наряду с достоинствами комплексной оценки результативности использования активов на основе оптимального сочетания показателей финансовой устойчивости, ликвидности прибыльности, предусматривающей учет ключевых аспектов деятельности организации, ей присуще недостатки. Основные недостатки – вероятная субъективность выбора показателей оценки, неопределенность значений их критериального уровня.

Л. Т. Гиляровская, Н. В. Колчина подчеркивают значимость факторной оценки эффективности использования активов [2; 5] в системе финансового менеджмента организации. Оперативные (стратегические) факторы влияния на эффективность использования активов идентифицирует классический оперативный (стратегический) финансовый менеджмент соответственно.

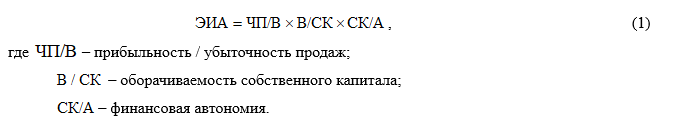

Внутреннюю факторную оценку эффективности использования активов организации осуществляют методом цепных подстановок:

Итоги внутренней факторной оценки эффективности использования активов организации – таблица 2.

Таблица 2

Результаты внутренней факторной оценки эффективности использования активов в ПАО «Россети Северный Кавказ»

|

Внутренние факторы |

Величина воздействия |

|

|

ед. |

% |

|

|

1. Изменение прибыльности / убыточности продаж |

– 0,217 |

– 73,6 |

|

2. Изменение оборачиваемости собственного капитала |

– 1,351 |

– 458,0 |

|

3. Изменение финансовой автономии |

+ 1,273 |

+ 431,6 |

|

4. Совокупное факторное влияние |

– 0,295 |

– 100,0 |

Источник: расчет автора по материалам исследования [9]

В ПАО «Россети Северный Кавказ» убыточность продаж, уменьшение значений показателя финансовой автономии негативно повлияли на эффективность использования активов. Усиление оборачиваемости собственного капитала не элиминировало отрицательное воздействие в иерархическом составе внутренних факторов.

Исходя из исследования Eugene Fama, Ken French [12], отрицательные значения маржи прибыли в организации осложнят возврат к достижению прибыльности активов в ближайший период.

Факторная оценка эффективности использования активов организации идентифицирует внутренние факторы в количественном аспекте, что заключает ее достоинства. Недостатки – элиминирование непосредственного влияния внешних факторов на эффективность использования активов.

В организации налицо проявляется риск уменьшения финансовой устойчивости, ликвидности, прибыльности, генерируемый несовершенной структурой капитала, существенной долей внешнего капитала.

Итак, альтернативное направление развития оценки эффективности использование активов организации предполагает приоритетность выбора показателей по фазам экономического цикла, ранжированных по уровню убывания значимости: рост – показатели рентабельности, финансовой устойчивости, ликвидности; пик – показатели рентабельности, финансовой устойчивости; спад – показатели ликвидности, финансовой устойчивости, прибыльности, кризис – показатели ликвидности, финансовой устойчивости.

ВЫВОДЫ.

На основе изучения множества методов оценки активов организации в теоретико-методическом и практических аспектах:

В теоретической области исследования:

– аргументирована целесообразность употребления термина «оценка», а не «измерение» применительно к ее активам, охарактеризован процесс их оценки;

– выявлено, что в русском языке, в отличие от английского, понятия «цена», «стоимость» трактуются по-разному, обусловливая неопределенность использования терминов «оценка», «стоимость» в национальной финансовой практике;

– определено, что концепция стоимости капитала основана на принципе замещения, используемого и в имущественном, сравнительном подходах к оценке стоимости активов.

В методической области исследования:

– систематизированы подходы, методы к оценке активов, включающие имущественный, доходный, сравнительный подходы, подход применения скидок, премий, методы оценки чистых активов, эффективности использования активов, возмещения затрат, рыночной и сравнительной стоимости, оценки будущего дохода, стоимости совокупных активов, интеграции затрат по отдельному имущественному объекту в денежном выражении;

– выделены показатели стоимости активов: справедливая, восстановительная, историческая (первоначальная), экономическая, возмещаемая, альтернативная, добавленная, реальная, каждая из которых в той или иной мере подвержена влиянию факторов;

– определено, что с позиции реализации принципа эффективности особый интерес представляет оценка эффективности использования активов, что также позволяет оценить возможности получения выгод от их использования в будущем;

– представлена обобщенная последовательность этапов оценки результативности использования активов организации, включающая: оценку их состава и динамики, показателей оборачиваемости, производительности, ликвидности, рентабельности, факторный анализ;

– идентифицировано, что величина ее активов заложена в определение показателей финансовой устойчивости, основными из которых выступают: устойчивость источников формирования активов, финансовая напряженность, финансовая автономия, тесно взаимосвязанных между собой;

– обосновано, что для коммерческих корпоративных некредитных организаций показатель финансовой автономии оценивает как уровень их финансовой устойчивости, так и ликвидности, поскольку запас прочности собственного капитала обеспечивает буфер их высоколиквидных активов;

– доказана приоритетность выбора комплексной оценки эффективности использования активов на основе определения логически взаимосвязанных, соподчиненных между собой относительных показателей по фазам экономического цикла;

– идентифицированы достоинства и недостатки комплексной оценки эффективности использования активов на основе оптимального сочетания показателей финансовой устойчивости, ликвидности прибыльности;

– аргументирована целесообразность учета влияния внешних факторов на эффективность использования активов, что исключено во внутренней факторной оценки;

– доказана приоритетность выбора показателей по фазам экономического цикла, ранжированных по уровню убывания значимости: рост – показатели рентабельности, финансовой устойчивости, ликвидности; пик – показатели рентабельности, финансовой устойчивости; спад – показатели ликвидности, финансовой устойчивости, прибыльности, кризис – показатели ликвидности, финансовой устойчивости.

В практической области исследования:

– выявлены проблемы в состоянии финансовой устойчивости, ликвидности, рентабельности организации, проявляющиеся в том, что:

– отмечаются наихудшие значения показателей финансовой автономии, финансовой напряженности, устойчивости источников формирования активов в продолжительной фазе спада экономического цикла, особенно в кризис;

– значения текущей ликвидности не соответствуют критериальному уровню – 2 ед., не прослеживается тенденции между значениями показателя текущей, абсолютной ликвидности в фазах роста, пика, спада экономического цикла;

– значения прибыльности активов существенно меньше критериального 6 %, а в продолжительной фазе спада экономического цикла – убыточность, сохранившаяся вплоть до кризиса

– идентифицированы внутренние факторы влияния на эффективность использования активов, снижение которых в ПАО «Россети Северный Кавказ» обусловлено убыточностью продаж, уменьшением значений показателя финансовой автономии; отрицательные значения маржи прибыли затруднят полный возврат к достижению прибыльности активов в ближайшей перспективе;

– идентифицирован риск уменьшения финансовой устойчивости, ликвидности, прибыльности, генерируемый несовершенной структурой капитала, существенной долей внешнего капитала.

1. Galazova S. S. Ocenka finansovoj realizacii osnovnoj celi deyatel'nosti rossijskimi kommercheskimi korporativnymi organizaciyami [Assessment of financial realization of the main objective of the activity by Russian commercial corporate organizations] / S. S. Galazova, V. V. Manujlenko // Ekonomika i upravlenie: problemy, resheniya. Nauchno-prakticheskij, teoreticheskij zhurnal. - 2017. - T. 4 (70). - № 10. - Pp. 52 - 58.

2. Gilyarovskaya L. T. Analiz i ocenka finansovoj ustojchivosti kommercheskih organizacij [Analysis and assessment of financial stability of commercial organizations] / L. T. Gilyarovskaya, A. V. Endovickaya: Uchebnoe posobie dlya studentov vuzov. - M. : YUniti-Dana, 2017. - 159 p.

3. Grigor'ev V. V. Ocenka predpriyatij. Imushchestvennyj podhod [Assessment of enterprises. Property approach] / V.V. Grigor'ev, I.M. Ostrovkin; Akad. nar. hoz-va pri Pravitel'stve Ros. Federacii. - M. : Delo, 2000. - 215 p.

4. Di P'etro Andzhelo. Material iz Vikipedii - svobodnoj enciklopedii [Material from Wikipedia - free encyclopedia]. - Rezhim dostupa: https://ru.wikipedia.su/wiki.

5. Kolchina N. V. Finansovyj menedzhment [Financial management]: Uchebnoe posobie dlya studentov vuzov, obuchayushchihsya po special'nostyam ekonomiki i upravleniya / N. V. Kolchina, O. V. Portugalova, E. YU. Makeeva / pod red. N. V. Kolchinoj. - M. : YUniti-Dana, 2018. - 464 p.

6. Konsaltingovaya gruppa «Aphill» [Uphill Consulting Group]. - Rezhim dostupa: https://www.uphill.ru/press-czentr/stati/metodyi-otsenki-aktivov-predpriyatiya.

7. Lejbnic G. V. Material iz Vikipedii - svobodnoj enciklopedii [Material from Wikipedia - free encyclopedia]. - Rezhim dostupa: https://ru.wikipedia.org/wiki/%.

8. Manujlenko V. V. Upravlenie finansovymi resursami v rossijskih MidCap - obshchestvah s ogranichennoj otvetstvennost'yu [Financial resource management in Russian MidCap Limited Liability Companies] / V. V. Manujlenko, L. A. Kabardokova / pod nauchn. red. d-ra ekon. nauk V. V.Manujlenko. - M. : Pero, 2018. - 184 p.

9. Manujlenko V. V. Formirovanie i ocenka finansovogo potenciala v sisteme strategicheskogo finansovogo menedzhmenta korporacij [Formation and evaluation of financial potential in the system of strategic financial management of corporations] / V. V. Manujlenko, M. A. Loktionova / pod nauchn. red. d-ra ekon. nauk V. V.Manujlenko. - M. : Pero, 2018. - 180 p.

10. Pacholi L.B. Traktat o schetah i zapisyah [A Treatise on Accounts and Records]; pod red. YA. V. Sokolova. - M.: Finansy i statistika, 1983.

11. Oficial'nyj sajt PAO «Rosseti Severnyj Kavkaz». URL : www.rossetisk.ru.

12. Higson K. Osnovy Finansov, EHkonomicheskij analiz i raz"yasneniya narodov [Fundamentals of Finance, Economic Analysis and explanations of peoples]. - Rezhim dostupa: http://faculty.london.edu/chigson/books/index.html.