from 01.01.2021 until now

Moscow, Moscow, Russian Federation

VAK Russia 08.00.10

VAK Russia 08.00.12

VAK Russia 08.00.13

VAK Russia 08.00.14

UDC 33

Russian Library and Bibliographic Classification 65

For the timely execution of tax obligations, tax authorities create trusting relations with taxpayers, providing them with comfortable conditions and a high level of quality of services provided for the timely fulfillment of obligations. The article considers: the composition and structure of tax authorities; indicators for assessing and planning the effectiveness of the tax authorities of Russia, to which the Federal Tax Service refers. Special attention is paid to the analysis of tax revenues to the consolidated budget, their collection and debt.

tax authorities, Federal Tax Service, tax control, effectiveness, improvement, tax receipt, collection of taxes and fees

Система налоговых органов – это единая централизованная система контроля за соблюдением законодательства о налогах и сборах, которая представляет интересы со стороны государства в правовых отношениях с налогоплательщиками.

К налоговым органам в РФ относятся Федеральная налоговая служба (далее ФНС) и ее подразделения в регионах. В настоящее время ФНС России находится в ведении Минфина РФ. ФНС исполняет свою работу через территориальные органы в сотрудничестве с другими федеральными органами исполнительной власти, государственными внебюджетными фондами, общественными объединениями и иными организациями.

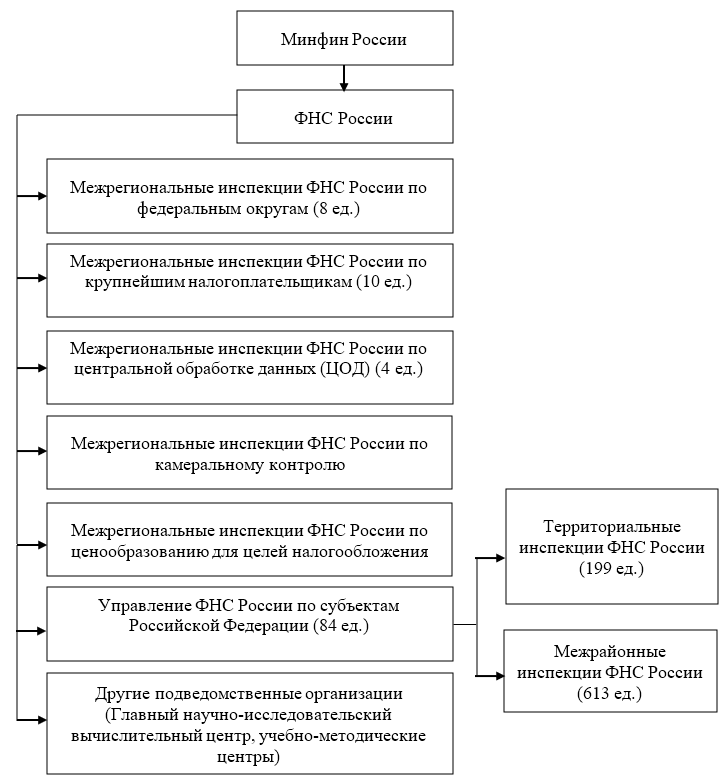

Федеральная налоговая служба (ФНС) – центральный федеральный орган исполнительной власти, который реализовывает государственный контроль и надзор за соблюдением налогового законодательства Российской Федерации (Рис.1).

Рисунок 1 – Структура налоговых органов РФ

Источник: составлено на основе https://www.nalog.ru/rn77/

Основная работа с налогоплательщиками приходится на инспекции ФНС.

Основными направлениями работы налоговых органов являются:

- предоставление услуг приема и обработки налоговой отчетности в электронном формате;

- предоставление услуг приема и обработки налоговых деклараций в электронном формате;

- предоставление информационных услуг о взаимных расчетах с бюджетами различного уровня и внебюджетными фондами для налогоплательщиков – юридических лиц;

- предоставление услуг выдачи выписок из планов-графиков проверок хозяйствующих субъектов;

- возможности предоставления информационных услуг о взаимных расчетах с бюджетами различного уровня и внебюджетными фондами для налогоплательщиков – физических лиц;

- возможности формирования квитанций онлайн для оплаты налогов физическими лицами.

На данный момент ФНС обслуживает и контролирует огромное количество налогоплательщиков – физических и юридических лиц, индивидуальных предпринимателей и крестьянских хозяйств (табл. 1).

Таблица 1 – Количество юридических лиц, индивидуальных предпринимателей и крестьянских (фермерских) хозяйств, зарегистрированных в России

|

Показатель |

Период, млн. единиц |

2020 в % к 2016 |

2020 в % к 2019 |

||||

|

2016 |

2017 |

2018 |

2019 |

2020 |

|||

|

Юридические лица |

4, 55 |

4,37 |

4,09 |

3,74 |

3,44 |

75,60 |

91,98 |

|

Индивидуальные предприниматели и крестьянские (фермерские) хозяйства |

3,73 |

3,85 |

3,99 |

4,04 |

3,70 |

99,10 |

91,58 |

Источник: составлено на основе https://www.nalog.ru/rn77/about_fts/fts/activities_fts/

По результатам данных таблицы 1, можно наблюдать, что численность юридических лиц сократилось с 2016 года на 25%, что связано с неблагоприятными экономическими условиями, а также с эффективной работой налоговых органов по «зачистке» фиктивных фирм. Численность ИП и крестьянских хозяйств имели положительную тенденцию до 2019 года включительно, однако в 2020 году темп роста к 2016 году сократился на 1%. Темп роста юридических лиц и ИП в 2020 году к 2019 году составил около 92%. В 2020 году количество юридических лиц имеет наименьший показатель за 5 лет, который снизился с 2019 года на 308061 юридическое лицо и наименьший показатель ИП и крестьянских (фермерских) хозяйств, снижение которого с 2019 года составило 344271 зарегистрированное лицо, что скорее всего связано с эпидемиологической обстановкой в стране. Для выравнивания данной ситуации, государство пытается поддержать бизнес различными мерами, такими как кредитные каникулы, беспроцентные кредиты на зарплату, снижение страховых взносов, налоговые каникулы, отсрочка арендных платежей, продление лицензии и другие виды поддержки.

Для оптимизации работы, детального обслуживания и контроля каждого зарегистрированного лица, в инспекции ФНС имеют деление на специализированные отделы, каждый из которых занимается определенным функционалом. Состав отделов и их количество, как правило зависит от территориального расположения ИФНС и его загруженности. Такая координация деятельности способствует более детальному рассмотрению вопросов и жалоб налогоплательщиков, а также достижения улучшенных результатов и повышения показателей качества работы.

Налоговый контроль является одним из основополагающих процессов деятельности ФНС и его результативность важна для функционирования налоговой системы страны в целом, так как с его помощью происходит полное и своевременное поступление налоговых доходов в бюджет страны.

В рамках налогового контроля налоговая инспекция имеет следующие полномочия:

- контроль за соблюдением российского законодательства о налогах и сборах, правильность исчисления налогов и сборов;

- прием и ввод в базу данных бухгалтерской и налоговой отчетностей, их камеральная проверка;

- выездная проверка;

- учет всех налогоплательщиков, ведение реестра юрлиц (ЕГРЮЛ), предпринимателей (ЕГРИП), реестра налогооблагаемых объектов;

- контроль за счетами налогоплательщиков, состоянием взаиморасчетов;

- утверждение налоговых уведомлений и форм требований об уплате налога;

- составление отчетности о работе инспекции;

- рассмотрение заявлений, предложений и жалоб налогоплательщиков;

- разработка предложений по совершенствованию работы налоговой службы.

Исполнение налогоплательщиками своих налоговых обязательств в соответствии с налоговым законодательством понимается как:

- добровольное или на основании требования уполномоченных органов государства действие самого налогоплательщика;

- действие налогового или иного уполномоченного органа по взысканию неуплаченного или частично уплаченного налога.

Для своевременности исполнения налогоплательщиками своих обязанностей налоговые органы могут обеспечиваться следующими способами: поручительство; банковская гарантия; залог имущества; пеня; арест имущества; приостановление операций по счетам в банках организаций и ИП.

Для контроля за соблюдением налогового законодательства налоговые органы проводят налоговые проверки.

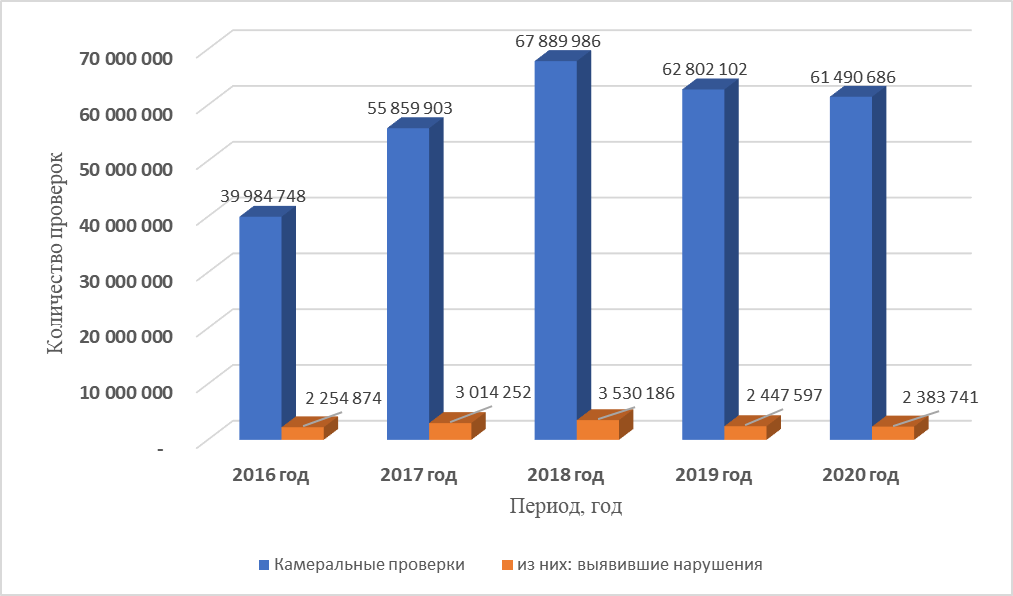

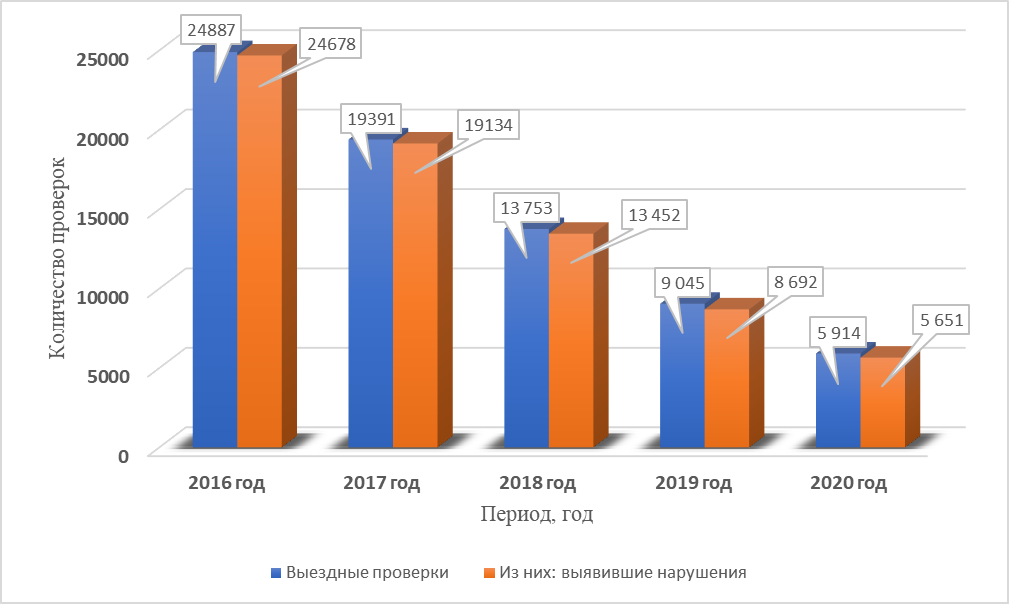

Динамика основных показателей контрольной работы по камеральным и выездным налоговым проверкам за последние пять лет представлена на рис. 2 и 3.

Основная работа с налогоплательщиками приходится на инспекции ФНС. Основными направлениями работы налоговых органов являются:

- предоставление услуг приема и обработки налоговой отчетности в электронном формате;

- предоставление услуг приема и обработки налоговых деклараций в электронном формате;

- предоставление информационных услуг о взаимных расчетах с бюджетами различного уровня и внебюджетными фондами для налогоплательщиков – юридических лиц;

- предоставление услуг выдачи выписок из планов-графиков проверок хозяйствующих субъектов;

- возможности предоставления информационных услуг о взаимных расчетах с бюджетами различного уровня и внебюджетными фондами для налогоплательщиков – физических лиц;

- возможности формирования квитанций онлайн для оплаты налогов физическими лицами.

На данный момент ФНС обслуживает и контролирует огромное количество налогоплательщиков – физических и юридических лиц, индивидуальных предпринимателей и крестьянских хозяйств (табл. 1).

Таблица 1 – Количество юридических лиц, индивидуальных предпринимателей и крестьянских (фермерских) хозяйств, зарегистрированных в России

|

Показатель |

Период, млн. единиц |

2020 в % к 2016 |

2020 в % к 2019 |

||||

|

2016 |

2017 |

2018 |

2019 |

2020 |

|||

|

Юридические лица |

4, 55 |

4,37 |

4,09 |

3,74 |

3,44 |

75,60 |

91,98 |

|

Индивидуальные предприниматели и крестьянские (фермерские) хозяйства |

3,73 |

3,85 |

3,99 |

4,04 |

3,70 |

99,10 |

91,58 |

Источник: составлено на основе https://www.nalog.ru/rn77/about_fts/fts/activities_fts/

По результатам данных таблицы 1, можно наблюдать, что численность юридических лиц сократилось с 2016 года на 25%, что связано с неблагоприятными экономическими условиями, а также с эффективной работой налоговых органов по «зачистке» фиктивных фирм. Численность ИП и крестьянских хозяйств имели положительную тенденцию до 2019 года включительно, однако в 2020 году темп роста к 2016 году сократился на 1%. Темп роста юридических лиц и ИП в 2020 году к 2019 году составил около 92%. В 2020 году количество юридических лиц имеет наименьший показатель за 5 лет, который снизился с 2019 года на 308061 юридическое лицо и наименьший показатель ИП и крестьянских (фермерских) хозяйств, снижение которого с 2019 года составило 344271 зарегистрированное лицо, что скорее всего связано с эпидемиологической обстановкой в стране. Для выравнивания данной ситуации, государство пытается поддержать бизнес различными мерами, такими как кредитные каникулы, беспроцентные кредиты на зарплату, снижение страховых взносов, налоговые каникулы, отсрочка арендных платежей, продление лицензии и другие виды поддержки.

Для оптимизации работы, детального обслуживания и контроля каждого зарегистрированного лица, в инспекции ФНС имеют деление на специализированные отделы, каждый из которых занимается определенным функционалом. Состав отделов и их количество, как правило зависит от территориального расположения ИФНС и его загруженности. Такая координация деятельности способствует более детальному рассмотрению вопросов и жалоб налогоплательщиков, а также достижения улучшенных результатов и повышения показателей качества работы.

Налоговый контроль является одним из основополагающих процессов деятельности ФНС и его результативность важна для функционирования налоговой системы страны в целом, так как с его помощью происходит полное и своевременное поступление налоговых доходов в бюджет страны.

В рамках налогового контроля налоговая инспекция имеет следующие полномочия:

- контроль за соблюдением российского законодательства о налогах и сборах, правильность исчисления налогов и сборов;

- прием и ввод в базу данных бухгалтерской и налоговой отчетностей, их камеральная проверка;

- выездная проверка;

- учет всех налогоплательщиков, ведение реестра юрлиц (ЕГРЮЛ), предпринимателей (ЕГРИП), реестра налогооблагаемых объектов;

- контроль за счетами налогоплательщиков, состоянием взаиморасчетов;

- утверждение налоговых уведомлений и форм требований об уплате налога;

- составление отчетности о работе инспекции;

- рассмотрение заявлений, предложений и жалоб налогоплательщиков;

- разработка предложений по совершенствованию работы налоговой службы.

Исполнение налогоплательщиками своих налоговых обязательств в соответствии с налоговым законодательством понимается как:

- добровольное или на основании требования уполномоченных органов государства действие самого налогоплательщика;

- действие налогового или иного уполномоченного органа по взысканию неуплаченного или частично уплаченного налога.

Для своевременности исполнения налогоплательщиками своих обязанностей налоговые органы могут обеспечиваться следующими способами: поручительство; банковская гарантия; залог имущества; пеня; арест имущества; приостановление операций по счетам в банках организаций и ИП.

Для контроля за соблюдением налогового законодательства налоговые органы проводят налоговые проверки.

Динамика основных показателей контрольной работы по камеральным и выездным налоговым проверкам за последние пять лет представлена на рис. 2 и 3.

Рисунок 2 – Проведение камеральных проверок по России за 2016-2020 гг.

Источник: составлено на основе https://www.nalog.ru/rn77/related_activities/statistics_and_analytics/forms/9770621/

Представленные данные рис. 2 отражают статистику проведения камеральных проверок по России, можно выделить, что из 1000 проведенных проверок, в 50 из них выявляются налоговые нарушения, что является достаточно низким результатом и говорит о том, что налогоплательщики в России стараются выполнять свои налоговые обязательства.

Рисунок 3 – Проведение выездных проверок по России за 2016-2020 гг.

Источник: составлено на основе https://www.nalog.ru/rn77/related_activities/statistics_and_analytics/forms/9770621/

На основании анализа приведенной статистики на рис.3, следует, что из 100% проведенных выездных проверок, в 98% находятся налоговые нарушения. Согласно новой концепции планирования выездных проверок, налоговые органы отошли от тотального контроля наибольшего количества налогоплательщиков и перешли к контролю, основанному на критериях риска, что привело к более точному результату.

Для электронного взаимодействия ФНС и налогоплательщиков, создано огромное количество сервисов, что оказалось очень актуальным в современных эпидемиологических условиях, среди которых можно отметить: «Личный кабинет налогоплательщика для физических лиц»; «Личный кабинет налогоплательщика индивидуального предпринимателя»; «Личный кабинет налогоплательщика юридического лица».

Данные сервисы были созданы для своевременного выполнения налогоплательщиков своих обязанностей через удаленный доступ. Упрощение алгоритма получения нужной информации и выполнения своих обязательств способствуют созданию благоприятной среды для взаимодействия налогоплательщиков с налоговыми органами.

Кроме того, для удобства налогоплательщиков, были созданы специальные программные средства, которые облегчают алгоритм предоставление нужных сведений в ФНС. К таким программным средства можно отнести:

- «Налогоплательщик ЮЛ» - программа автоматизации процесса подготовки юридическими и физическими лицами документов для предоставления в налоговые органы;

- «Декларация» - программа подготовки сведений по форме №3-НДФЛ;

- «ФИАС» - государственный адресный реестр;

- «СОУН» - справочник кодов обозначения налоговых органов для целей учета налогоплательщиков;

- «Подготовка документов для государственной регистрации» - функционал по формированию пакета электронных документов для государственной регистрации;

- «Tester» - программа проверки файлов на соответствие форматам предоставления налоговых деклараций, бухгалтерской отчетности;

- «Возмещение НДС: Налогоплательщик» - формирование базы данных деклараций на возмещение НДС и формирование текстовых файлов передачи информации по декларациям в ИФНС России;

- и другие

Есть ряд других показателей, которые также могут охарактеризовать эффективность работы налоговых органов. К таким показателям можно отнести:

- Анализ налоговых поступлений в бюджет;

- Собираемость налогов;

- Анализ задолженности.

Анализ налоговых поступлений в бюджет (табл.2), оказывают большое влияние на формирование доходов бюджетной системы.

Именно комплексный анализ таких поступлений, соответственно влияет на налоговое планирование и разработку прогнозной оценки поступления в бюджет, а также на осуществления мероприятий по мобилизации налогов и сборов Федеральной налоговой службы РФ [1,2,3,4]. Проблема формирования эффективной налоговой системы, решается правильной организацией деятельности налоговых органов во взаимодействии с правоохранительными и контролирующими органами, для обеспечения высокого уровня мобилизации налоговых поступлений в бюджет страны и контроля за соблюдением налогового законодательства РФ.

По результатам данной таблице, можно сделать вывод, что в целом, темп роста имеет положительную динамику в 2020 году по сравнению с 2016 годом, за исключением показателя «доходы от использования имущества, находящегося в государственной и муниципальной собственности», что может объясняться тяжелой эпидемиологической обстановкой в стране. Наибольший прирост поступлений можно наблюдать у показателя «неналоговых доходов, администрируемые налоговыми платежами», который составил 42,5%. Темп роста показателей в 2020 году к 2019 году имеет неоднозначную динамику, половина показателей имеет тенденцию к снижению роста. Наибольшее снижение поступлений можно наблюдать у показателя «доходы от использования имущества, находящегося в государственной и муниципальной собственности», который составил 72,8%. Наибольший прирост наблюдается у показателя «акцизы по подакцизным товарам (продукции), ввозимым на территории РФ», который составил 84,1 % [14].

Таблица 2 – Поступление налогов, сборов и иных обязательных платежей в консолидированный бюджет РФ

|

Показатели |

Поступление, млрд. руб. |

2020/2016, % |

2020/2019, % |

||||

|

2016 |

2017 |

2018 |

2019 |

2020 |

|||

|

Доходы, администрируемые налоговыми органами |

14 482,88 |

17 343,44 |

21 328,50 |

22 737,27 |

21 014,24 |

145,1 |

92,4 |

|

Налоговые и неналоговые доходы |

14 482,40 |

17 343,24 |

21 328,35 |

22 736,99 |

21 013,86 |

145,1 |

92,4 |

|

Налоговые доходы |

14 386,06 |

17 197,02 |

21 142,04 |

22 503,37 |

20 737,77 |

144,2 |

92,2 |

|

Налоги на прибыль |

5 787,43 |

6 541,11 |

7 752,98 |

8 498,33 |

8 270,03 |

142,9 |

97,3 |

|

Налоги на товары, реализуемые на территории РФ |

3 951,27 |

4 591,20 |

5 067,78 |

5 535,25 |

6 101,79 |

154,4 |

110,2 |

|

Налоги на товары, ввозимые на территорию РФ |

154,09 |

168,64 |

187,75 |

225,41 |

236,04 |

153,2 |

104,7 |

|

Налог на добавленную стоимость на товары, ввозимые на территорию РФ |

150,80 |

166,38 |

186,56 |

225,41 |

231,96 |

153,8 |

102,9 |

|

Акцизы по подакцизным товарам (продукции), ввозимым на территории РФ |

3,29 |

2,26 |

1,19 |

1,43 |

4,08 |

123,7 |

284,1 |

|

Налоги на имущество |

1 116,94 |

1 250,28 |

1 396,82 |

1 350,77 |

1 357,92 |

121,6 |

100,5 |

|

Единый налоговый платеж физического лица |

- |

- |

- |

0,18 |

0,30 |

- |

164,7 |

|

Налоги, сборы и регулярные платежи за пользование природными ресурсами |

2 951,84 |

4 162,92 |

6 178,46 |

6 258,93 |

4 142,01 |

140,3 |

66,2 |

|

Государственная пошлина |

35,58 |

35,93 |

37,46 |

37,63 |

37,12 |

104,3 |

98,6 |

|

Задолженность и перерасчеты по отмененным налогам, сборам и иным обязательным платежам |

0,49 |

0,09 |

0,38 |

0,78 |

0,81 |

164,0 |

103,8 |

|

Неналоговые доходы, администрируемые налоговыми платежами |

96,34 |

146,23 |

186,30 |

233,62 |

276,09 |

286,6 |

118,2 |

|

Доходы от использования имущества, находящегося в государственной и муниципальной собственности |

0,047 |

0,036 |

0,033 |

0,028 |

0,021 |

44,5 |

72,8 |

|

Платежи при пользовании природными ресурсами |

2,098 |

1,903 |

1,923 |

2,041 |

2,102 |

100,2 |

103,0 |

|

Доходы от продажи материальных и нематериальных активов, административные сборы |

0,003 |

0,002 |

0,002 |

0,003 |

0,003 |

120,8 |

103,5 |

|

Штрафы, санкции, возмещение ущерба |

3,060 |

3,991 |

4,604 |

4,814 |

5,619 |

183,6 |

116,7 |

Источник: составлено на основе https://www.nalog.ru/rn77/related_activities/statistics_and_analytics/forms/

Одной из главных задач налоговых органов является полноценное и своевременное обеспечение бюджетов всех уровней доходами. Для решения этой задачи, налоговыми органами создаются все необходимые условия для налогоплательщиков, а именно:

- Различные виды информирования налогоплательщиков о действующем налоговом законодательстве;

- Минимальные затраты на исполнение своих обязанностей;

- Оперативность обслуживания налогоплательщиков в инспекциях;

- Проведение бесплатных семинаров;

- Возможность удаленного получения услуг через личный кабинет налогоплательщика.

Собираемость налогов является одним из основных показателей, который характеризует результат контрольной деятельности налоговых органов. Уровень собираемости налогов зависит от различных факторов, например от платежеспособности налогоплательщика, от изменения срока уплаты налогов (отсрочка, рассрочка), от налоговой законопослушности, а также налогового контроля (табл.3).

Коэффициент собираемости (КС) рассчитывается поквартально, как процентное отношение поступлений (П) за отчетный период к начислениям (Н).

По результатам данной таблицы, можно сделать вывод, что собираемость всех представленных показателей в 2020 году имеет неоднозначную динамику, так как, больше половины показателей имеют коэффициент собираемости меньше 100%. Однако, общая собираемость за 2020 год всех показателей ровна 100%, что является на 1% меньше, чем в 2019 году и на 4% меньше, чем в 2016 году. Наибольший прирост собираемости в 2020 году можно наблюдать у показателя «налог на имущество», который составил 96%, который увеличился с 2016 года на 102%, а с 2019 года на 97%, что является положительным результатом. Наименьший показатель собираемости наблюдается у показателя «акцизы», который равен 56%, в то время как в 2016 год показатель собираемости был равен 97%, а 2019 году 99% [14].

Таблица 3 – Динамика собираемости налогов в консолидированный бюджет РФ

|

Налог |

Начисление и поступление налогов, млрд. руб. |

||||||||||||||

|

2016 |

2017 |

2018 |

2019 |

2020 |

|||||||||||

|

Начислено |

Поступило |

Коэффициент собираемости,% |

Начислено |

Поступило |

Коэффициент собираемости,% |

Начислено |

Поступило |

Коэффициент собираемости,% |

Начислено |

Поступило |

Коэффициент собираемости,% |

Начислено |

Поступило |

Коэффициент собираемости,% |

|

|

Налог на прибыль организаций |

2 877,1 |

2 770,2 |

96,3 |

3 316,0 |

3 290,0 |

99,2 |

4 087,1 |

4 100,0 |

100,3 |

4 393,4 |

4 543,1 |

103,4 |

3 930,6 |

4 018,1 |

102,2 |

|

НДФЛ |

1 971,9 |

3 017,3 |

153,0 |

3 087,2 |

3 251,1 |

105,3 |

3 436,4 |

3 653,0 |

106,3 |

3 766,8 |

3 955,2 |

105,0 |

3 966,3 |

4 251,9 |

107,2 |

|

НДС |

2 843,8 |

2 657,4 |

93,4 |

3 153,8 |

3 069,9 |

97,3 |

3 698,2 |

3 574,6 |

96,7 |

4 309,7 |

4 257,8 |

98,8 |

4 402,2 |

4 268,6 |

97,0 |

|

Акцизы |

1 328,6 |

1 293,9 |

97,4 |

1 512,3 |

1 521,3 |

100,6 |

1 511,5 |

1 493,2 |

98,8 |

1 282,7 |

1 277,5 |

99,6 |

1 843,7 |

1 035,3 |

56,1 |

|

Налоги на имущество |

1 189,2 |

1 116,9 |

93,9 |

1 289,0 |

1 250,3 |

97,0 |

1 447,2 |

1 396,8 |

96,5 |

1 361,4 |

1 350,8 |

99,2 |

691,6 |

1 357,9 |

196,3 |

|

Транспортный налог |

173,6 |

139,1 |

80,1 |

172,5 |

154,9 |

89,8 |

182,3 |

161,2 |

88,4 |

181,1 |

175,1 |

96,7 |

195,4 |

187,1 |

95,7 |

|

Земельный налог |

194,1 |

176,4 |

90,9 |

198,9 |

186,0 |

93,5 |

198,6 |

187,1 |

94,2 |

186,9 |

184,3 |

98,6 |

185,1 |

180,6 |

97,6 |

|

Налоги, сборы и регулярные платежи за пользование природными ресурсами |

2 913,3 |

2 951,8 |

101,3 |

4 134,9 |

4 162,9 |

100,7 |

6 144,2 |

6 178,5 |

100,6 |

6 232,2 |

6 258,9 |

100,4 |

4 117,9 |

4 142,0 |

100,6 |

|

Налог на добычу полезных ископаемых |

2 906,7 |

2 929,4 |

100,8 |

4 127,8 |

4 130,4 |

100,1 |

6 135,2 |

6 127,4 |

99,9 |

6 123,5 |

6 106,4 |

99,7 |

3 963,1 |

3 953,6 |

99,8 |

|

Водный налог |

2,4 |

2,3 |

96,4 |

2,5 |

2,4 |

95,1 |

2,9 |

2,8 |

95,6 |

3,4 |

3,2 |

94,5 |

3,7 |

3,6 |

95,4 |

Источник: составлено на основе https://www.nalog.ru/rn77/related_activities/statistics_and_analytics/forms/

Неуплата налоговых обязательств, формирует налоговую задолженность, которую налоговые органы имеют право взыскать с налогоплательщика (табл.4). Налоговая задолженность – это суммарный объем налоговых недопоступлений, законодательно установленных налогов, сборов и иных платежей в бюджет РФ, в отношении которого применяется определенный механизм урегулирования и надзора, в том числе налоговый контроль.

Тщательный анализ налоговых органов позволяет выявить причину возникновения задолженности и способы ее снижения. Методами урегулирования налоговой задолженности являются:

- Реструктуризация долгов;

- Отсрочка, рассрочка, налоговый кредит по решению налогового органа;

- Процедура взыскания;

- Процедура банкротства.

Таблица 4 – Динамика совокупной задолженности по налоговым платежам в консолидированный бюджет в России за 2015-2018 гг.

|

Показатели |

2015 |

2016 |

2017 |

2018 |

2018 г. К 2015 г., % |

2018 г. К 2017 г., % |

|

Поступление налоговых доходов в бюджет, трлн. руб. |

13,72 |

14,39 |

17,20 |

21,14 |

154,10 |

122,91 |

|

Задолженность по налогам и сборам, страховым взносам, пеням, налоговым санкциям в бюджетную систему РФ, трлн. руб. |

0,83 |

1,03 |

1,08 |

1,04 |

125,30 |

100,97 |

|

Удельный вес задолженности в общей сумме налоговых поступлений, в % |

6,03 |

7,17 |

6,29 |

4,92 |

- |

- |

Источник: составлено на основе https://www.nalog.ru/rn77/related_activities/statistics_and_analytics/forms/

По данным таблицы, можно отметить, что сумма налоговых поступлений с 2015 года по 2018 год увеличилась на 7,42 трлн. Рублей. Доля задолженности от общей суммы поступлений налоговых доходов в бюджет имеют тенденцию к снижению с 2016 года по 2018 год. Так, доля задолженности в 2016 году составила 7,17%, а к 2018 году снизилась до 4,92%, что является положительным результатом для экономики государства. Также можно наблюдать, что темп роста показателей 2018 г. К 2015 г. И 2018 г. К 2017 г. Аналогично имеет динамику к снижению, что приближает данные показатель к 100%.

Высокая задолженность по налогом и сборам создает настоящую угрозу для финансовой безопасности государства, которая существенно влияет на бюджетно-налоговый сегмент в целом, так как именно налоговые поступления являются основой для бюджетной обеспеченности экономического развития страны (табл.5). Государство ежегодно недополучает примерно 1/3 налоговый поступлений в бюджет, и таким образом, это оказывает огромное влияние на способность государства отвечать по своим внутренним и внешним обязательствам.

Таблица 5 – Динамика совокупной налоговой задолженности в консолидированный бюджет РФ, млрд. руб.

|

Вид задолженности |

2015 |

2016 |

2017 |

2018 |

2018 г. к 2015 г., % |

2018 г. к 2017 г., % |

|

Задолженность по налогам и сборам, страховым взносам, пеням, налоговым санкциям в бюджетную систему РФ |

827,5 |

1 031,7 |

1 081,7 |

1 040,2 |

125,7 |

96,2 |

|

Урегулированная задолженность, |

359,1 |

410,5 |

184,9 |

167,9 |

46,7 |

90,8 |

|

Задолженность невозможная к взысканию налоговыми органами |

8,7 |

8,2 |

5,7 |

8,5 |

97,6 |

149,1 |

Источник: составлено на основе https://www.nalog.ru/rn77/related_activities/statistics_and_analytics/forms/

По данным таблицы, можно отметить тенденцию к снижению урегулированной задолженности и задолженности невозможной к взысканию налоговыми органами в 2018 году по сравнению к 2015 году на 53% и по сравнению к 2017 году на 9%. Прирост совокупной задолженности с 2015 года вырос на 26%, однако, с 2017 года прироста не наблюдалось. При этом, задолженность невозможная к взысканию с 2015 года к 2018 году уменьшилась на 2%, и в 2017 году достигла своего минимума за 4 года и составила 5,7 млрд., но уже в 2018 году показатель приблизился к среднему, и вырос с 2017 года на 49%.

Опираясь на вышесказанное, можно сделать вывод, что особенностью организации работы налоговых органов для своевременного исполнения налогоплательщиками своих обязанностей является четкое территориально разграничение структуры налоговых органов, а именно, разделение на межрегиональные и межрайоные инспекции, которые также подразделяются исходя из статуса налогоплательщика и его отраслевой принадлежности. Это позволяет не перегружать сотрудников, и при этом позволяет организовывать централизованную систему контроля за соблюдением налогового законодательства.

1. Anoshina Yu.F. Topical aspects of tax consulting//In the collection: MEI.RU. Collection of articles of the All-Russian Interdisciplinary Scientific and Practical Correspondence Conference. Edited by V.I. Semenova, edited by L.N. Gorbunova. 2019. C. 15-26.

2. Anoshina Yu.F. Special tax regimes for small businesses in Russia//Russian Journal of Management. 2019. T. 7. № 2. C. 21-25.

3. Anoshina Yu.F. The essence of land tax, its place and role in the tax system of the Russian Federation//Innovation and investment. 2019. № 7. C. 180-188.

4. Anoshina Yu.F. The essence of transport tax, its place and role in the tax system of the Russian Federation//Russian Journal of Management. 2019. T. 7. № 4. C. 56-60.

5. Anoshina Yu.F., Aleksandrova M.V., Yutkina O.V. Nalog na dohody fizicheskih lic - kak indikator social'no-ekonomicheskogo razvitiya regionov // Russian Journal of Management. 2020. T. 8. № 2. S. 21-25.

6. Anoshina Yu.F., Simonov S.Yu. Assessment of the value of the tax burden of economic entities in the Russian economy//In the collection: Current problems of accounting, analysis and audit. Materials of the XII All-Russian Youth Scientific and Practical Conference, in 2 volumes. Otv. ed. E.A. Bessonova. Publishing house: Southwestern State University, Kursk. 2020. S. 78-88.

7. Bondar, O. A. Total tax debt: concept, structure and principles of its reduction/O. A. Bondar. - Text: direct//Topical issues of economics and management: materials I International. scientific. conf. (Moscow, April 2017). - T. 1. - Moscow: RIOR, 2017. - S. 64-67. - Access mode: https://moluch.ru/conf/econ/archive/9/335/

8. Galazova S.S., Bulatsev A.S. Inter-budget relations in the system of regional economy//Economics and entrepreneurship. 2015. № 12-1 (65). C. 1061-1064.

9. Data on forms of statistical tax reporting [Electronic resource]. Access mode: URL: https://www.nalog.ru/rn77/related_activities/statistics_and_analytics/forms/

10. Kazakova, N.A. Methodology of risk-oriented control and controlling of business efficiency: monograph/N.A. Kazakova, E.I. Efremova; Ed. Prof. N.A. Kazakova. - 2nd ed., correct and additional - Moscow: INFRA-M, 2021. - 152 p. - (Scientific thought). - DOIhttps://doi.org/10.12737/monography_5c500980856726.67755087. - ISBN 978-5-16-014912-7. - [Electronic Resource]. - Access mode: https://znanium.com/catalog/product/1239531

11. Kulagina N.A., Anoshina Yu.F., Chmaro A.V. Mechanism for integrated assessment of investment development of Russian regions for the development of tools for managing the business climate//Natural-humanitarian research. 2021. № 36 (4). C. 147-152.

12. Minaeva E.V., Anoshina Yu.F. Taxation of profits of organizations as a regulator of macroeconomic processes//State and municipal administration. Scientific notes. 2019. № 3. S. 122-126.

13. Minaeva E.V., Yutkina O.V., Alexandrova M.V. Tax potential of the country as a factor of innovative development of regions//State and municipal administration. Scientific notes. 2019. № 4. S. 125-129.

14. Tax analytics of the Federal Tax Service of Russia [Electronic Resource]. Access mode: URL: https://analytic.nalog.ru/portal/index.ru-RU.htm

15. Regulation on the Federal Tax Service of Russia//Federal Tax Service [Electronic Resource] - Access Mode: https://www.nalog.ru/rn77/about_fts/fts/official_data/

16. Romanov, A.N. Taxes and taxation: text. manual/A.N. Romanov, S.P. Kolchin. - Moscow: University textbook: INFRA-M, 2019. - 71 p. - (Higher Education: Undergraduate). - ISBN 978-5-9558-0578-8. - Text: electronic. - Access mode: https://znanium.com/catalog/product/1002063

17. Simonov S.Yu. Features of state tax regulation in Russia//Bulletin of rural development and social policy. 2020. № 3 (27). C. 13-17.

18. Soloduha P.V., Levin M.K., Shpilina T.M. Formirovanie innovacionnoy ekonomiki v Rossiyskoy Federacii: monografiya (institucional'nyy aspekt)/ Moskva, Izdatel'stvo «Rusayns», 2017.-152s.