from 01.01.2011 to 01.01.2020

Moscow Witte University (kafedra finansov i kredita, Senior Lecturer)

from 01.01.2020 to 01.01.2020

Moskva, Moscow, Russian Federation

Moskva, Moscow, Russian Federation

VAK Russia 08.00.10

VAK Russia 08.00.12

VAK Russia 08.00.13

VAK Russia 08.00.14

The authors highlight the concept and classification of enterprise capital in the article. The structure of equity capital, internal and external sources of formation of the borrowed financial capital of enterprises are considered.

capital, equity capital, functions of equity capital, debt capital, structure of equity capital, sources of formation of debt capital

Успех деятельности любой компании определяется эффективностью управления капиталом организации. Важной составляющей данного процесса является оптимизация структуры капитала. Определяющим фактором в достижении эффективности управления формированием капитала является оптимизация структуры капитала, выступающая ключевым процессом в процессе организации предприятия. Оптимизация структуры капитала показывает тесную связь между собственным и заемным капиталами в процессе деятельности организации, в ходе которой определяется эффективность деятельности предприятия, что достигается путем определения коэффициентов финансовой устойчивости и финансовой рентабельности. Правильное соотношение собственного и заемного капиталов приводит к увеличению рыночной стоимости предприятия.

Собственный капитал выступает важным элементом финансирования деятельности предприятия, и организации акцентируют внимание на контроле над источниками финансового обеспечения деятельности, в составе которых важным источником выстпает собственный капитал.

К важным характеристикам собственного капитала относят:

- обеспечение финансовой независимости организации;

- достижение финансовой устойчивости;

- влияние собственного капитала на уровень конкурентоспособности предприятия;

- собственный капитал выступает средством компенсации временно понесенных убытков.

Капитал - это ключевой источник обеспечения материального благополучия собственника. Он поддерживает уровень благосостояния его обладателя, как в настоящее время, так и в перспективе развития. Капитал подразделяется на собственный и заемный.

Собственный капитал характеризуется частью активов, которая образуется после вычета всех обязательств предприятия. Данный капитал выступает фундаментом создания и продолжения хозяйственной деятельности организации, т.к. выступает одним из ключевых показателей, выполняющих определенные функции, к которым можно отнести следующие [4, с. 68]:

- долгосрочное финансирование деятельности организации;

- обеспечение защиты прав и ответственности кредиторов, что находит отражение в балансе предприятия;

- компенсация убытков, понесенных предприятияем, что достигается за счет собственного капитала организации;

- обеспечение кредитоспособности предприятия;

- финансирование риска за счет собственного капитала;

- достижение самостоятельности;

- распределение доходов и активов между собственниками предприятия.

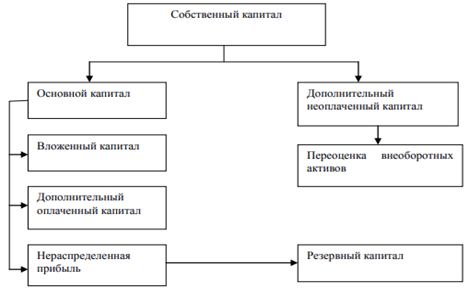

Собственный капитал отражен в третьем разделе пассива баланса. Структура собственного капитала представлена на рис. 1.

Рисунок 1 - Структура собственного капитала

Пути образования собственного капитала [3, с. 41]:

- формирование инвестированного капитала;

- формирование накопленного капитала.

По уровню ответственности собственный капитал подразделяется на следующие виды:

- уставный капитал;

- добавочный капитал;

- резервный капитал;

- целевые фонды;

- нераспределенная прибыль (непокрытый убыток).

Постоянный поток денежных ресурсов напарвлен на обеспечение роста и развития предприятия. Но следует отметить, что даже при эффективной деятельности предприятия, приносящей стабильный доход, не рекомендуется извлекать средства из оборота, т.к. это может послужить причиной нарушения принципа непрерывности организации производства. В такой ситуации у предприятия возникает необходимость в заемном капитале.

Преимущество использования только собственного капитала определяется тем, что предприятие имеет высокий уровень финансовой устойчивости, но в тоже время, при этом замедляется темп собственного развития.

Заемный капитал формируется за счет привлеченных на возвратной основе имущественных ценностей [1, с. 80].

Заемный капитал – это капитал, полученный в виде долгового обязательства. Собственный и заемный капиталы отличаются тем, что характеристиками заемного капитала, в отличие от собственного капитала, является определенный срок и он подлежит возврату. Заемный капитал предприятия показывает объем его финансовых долгов. Обязательства оформляются в виде договоров (гл. 42 ГК РФ).

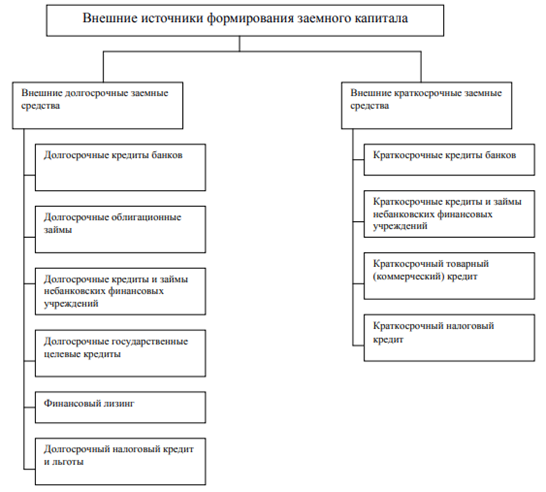

На рисунке 2 представлены внешние источники формирования заемного капитала предприятия.

К внешним источникам заемных средств относят:

- внешние источники с долгосрочным погашением;

- внешние источники с краткосрочным погашением.

Рисунок 2 - Внешние источники формирования заемного капитала предприятий

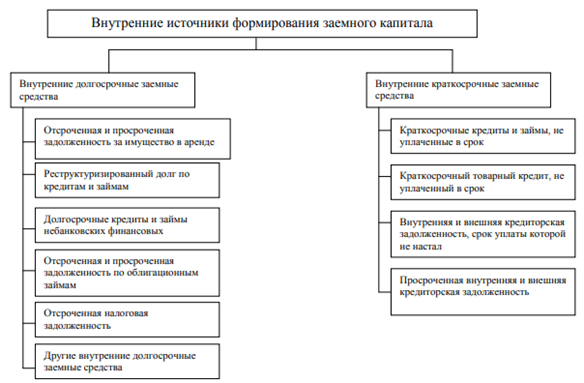

На рисунке 3 представлены внутренние источники формирования заемного капитала предприятия.

К внешним заемным финансовым ресурсам с краткосрочным погашением можно отнести заемные финансовые средства, формирование которых происходит из отсроченных и просроченных обязательств, краткосрочных внешних источников и долгосрочных внешних источников.

Рисунок 3 - Внутренние источники формирования заемного финансового капитала предприятий

При рыночной экономике объем таких заемных ресурсов недостаточно высок, однако в период трансформации экономики эти заемные средства автивно используются активно для формирования долгосрочного и краткосрочного финансового капитала [2, с. 72].

По срокам использования заемный капитал подразделяется на:

- краткосрочный заемный капитал – это заемный капитал сроком использования до одного года;

- долгосрочный заемный капитал – это заемный капитал сроком использования более одного года.

Решение по вопросу, за счет какого заемного капитала, краткосрочного или долгосрочного, финансировать те или иные активы предприятия, необходимо принимать в каждом конкретном случае индивидуально. Эффективность вложения заемного капитала определяется степенью отдачи основных или оборотных средств.

К основным функциям заемного капитала относятся производственно-распределительная функция и функция обеспечения прибыли. Привлеченный капитал необходимо эффективно использовать таким образом, чтобы он приносил прибыль, и так, чтобы он не только обеспечивал покрытие цены его привлечения, но и имел орределенную долю, направленную на развитие предприятия или на повышение благосостояния собственников. Обеспечение выполнимости данной функции является главной целью управления заемным капиталом [2, с. 75].

Таким образом, собственный капитал демонстрирует долю имущества предприятия, финансируемую за счет средств владельцев и собственных средств предприятия. Потребность в основном капитале определяется при создании и расширении предприятия, а также при необходимости дополнительных капиталовложений.

Использование предприятияем заемного капитала приводит к возможности прироста финансовой рентабельности деятельности предприятия, но в то же время возникает финансовый риск и угроза банкротства, к которым приводит увеличение объема заемных средств во всей совокупности используемого капитала.

Управление структурой капитала – важный вид деятельности, осуществляемый посредством подбора разных видений оптимальных соотношений собственного и заемного капиталов, с помощью которого предприятие может принять эффективные решения, создающие условия для перспективного развития организации.

1. Berdnikova TB Analysis and diagnostics of financial and economic activities of the enterprise. - AST, Astrel, Harvest, 2017 .-- 215 p.

2. Galitskaya SV Financial management. The financial analysis. Enterprise finance. - M .: Eksmo, 2016 in the latest edition. - 652 p.

3. Kovalev V.V. Financial analysis: methods and procedures / V.V. Kovalev. - M.: Finance and statistics, 2018 . - 560 p.

4. Lieberman, I.A. Analysis and diagnostics of financial and economic activities. In the last edition. / I.A. Lieberman. - M .: Rior, 2017 . - 220 p.