from 01.01.2008 until now

Penza, Penza, Russian Federation

Saranskiy kooperativnyy institut (filial) Rossiyskogo universiteta kooperacii (Kafedra "Menedzhment i torgovoe delo", associate professor)

Saransk, Saransk, Russian Federation

Saransk, Saransk, Russian Federation

CSCSTI 06.52

CSCSTI 06.75

CSCSTI 06.81

CSCSTI 06.01

CSCSTI 06.39

Russian Classification of Professions by Education 38.04.01

Russian Classification of Professions by Education 38.04.02

Russian Library and Bibliographic Classification 6523

Russian Library and Bibliographic Classification 6532

Russian Trade and Bibliographic Classification 77

Russian Trade and Bibliographic Classification 772

Russian Trade and Bibliographic Classification 7722

Russian Trade and Bibliographic Classification 7742

The article is devoted to the substantiation and development of the model of efficiency of agricultural business to increase the investment attractiveness of the economy of the agricultural sector in the region. On the basis of generalization of the concept and systematization of the current methodology of financial research and diagnostics of the efficiency of economic activity of commodity producers, the expediency of tools to support investment decision-making in the agricultural business is proved. On the basis of the formed database of financial statements of agricultural organizations of the Penza region for a number of years using the methods of financial management in combination with tools of econometric and statistical analysis, new data on the effectiveness and efficiency of agricultural business were obtained, which allow to describe and predict the impact of the use of invested financial resources in agriculture.

agricultural business, agriculture, investment attractiveness, investment climate, resource efficiency, return on investment, return on capital

Введение

Проблема повышения эффективности аграрного бизнеса всегда стояла в центре внимания экономистов-аграрников и с недавнего времени стала находить отражение в национальных приоритетах по сельскому хозяйству. Объективные причины необходимости устойчивого функционирования агропродовольственного сектора в условиях как плановой, так и рыночной экономики отводят особую роль государству в этом вопросе, которое в свою очередь выдвигает к участникам бюджетного процесса законодательные требования о результативности использования бюджетных ресурсов. И эта задача, на наш взгляд, в последние годы вполне успешно решается. Сельскохозяйственное производство набрало определенные обороты, достигнут экономический рост и обеспечено поступательное развитие агропромышленного комплекса. Достаточно упомянуть результаты по достижению запланированных индикаторов госпрограммы на 2013-2020 годы, отраженные в ежегодных национальных докладах Правительства РФ.

Однако, это лишь создание условий формирования продовольственной безопасности страны, обеспечение которой государство взяло на себя за счет многократного увеличения объемов субсидирования аграрного сектора. В тоже время инновационное развитие АПК, широкомасштабное внедрение биотехнологий и цифровых средств пока не получило должного распространения. И эта проблема уже не может быть решена только через бюджетное финансирование, меры которого сегодня направлены еще и на стимулирование инвестиционной привлекательности для финансовых структур и аккумулирование кредитных ресурсов в сельском хозяйстве. И если для банков принятие инвестиционных решений основано на результатах оценки финансовой устойчивости товаропроизводителей, то для владельцев частного капитала этого недостаточно. Им важно показать эффективность аграрного бизнеса, описать процесс отдачи вложенных средств, а этого в отчетных документах по реализации аграрной политики пока еще не делается.

1. Концепция и методология исследования

Долгосрочные стратегии большинства сельхозпредприятий в условиях рынка нацелены на расширение хозяйственной деятельности и повышение деловой активности. Поэтому одной из важнейших задач стратегического планирования является обеспечение непрерывного роста бизнеса путем разработки и реализации адекватных инвестиционных, операционных и финансовых стратегий [6]. Однако, не всякий рост приводит к достижению основной цели — созданию дополнительной стоимости и увеличению благосостояния собственников фирмы. Более того, высокие темпы роста, не согласованные с реальными возможностями предприятия и условиями внешней среды, могут привести к разрушению стоимости или даже к полной потере бизнеса [15]. Образно говоря, последствия роста для фирмы можно сравнить с воздействием лекарства на человеческий организм: в соответствующей дозировке оно дает положительные результаты, однако превышение дозы весьма опасно, а иногда даже смертельно [11].

Если сельхозфирма в состоянии привлечь извне неограниченную сумму денег, она сможет профинансировать любой рост. Однако в реальной жизни подобное неосуществимо, и возможности финансирования всегда связаны с теми или иными ограничениями [7]. На практике и кредитный потенциал сельхозфирм имеет предел, за которым следует неспособность обслуживать новые долги, возникновение финансовых затруднений и угрозы банкротства. В этих условиях фирма будет стремиться привлекать такой объем займов, который обеспечит сохранение требуемого уровня финансового рычага [13]. Важнейшими операционными факторами роста фирмы являются рентабельность продаж (маржа прибыли) и оборачиваемость активов, определяющие эффективность использования инвестированного в бизнес капитала. Не удивительно, что чем выше эти показатели, тем больше потенциал роста [14]. Увеличение финансового рычага при его разумном использовании позволяет повысить рентабельность собственного капитала за счет более дешевых источников внешнего финансирования и расширить потенциал развития предприятия.

Методология финансового исследования построена следующим образом:

- аналитика результативности;

- диагностика деловой активности;

- статистический анализ и моделирование эффективности.

В качестве основных инструментов исследования использованы методы финансового менеджмента, дополненные средствами эконометрической и статистической оценки [12].

В настоящее время существуют специализированные программные продукты, ориентированные на решение задач финансового менеджмента. В данной научной работе исследование и обоснование параметров устойчивости аграрного бизнеса проведено с применением пакетов прикладных программ «ФинЭкАнализ» и «Ваш финансовый аналитик» по ключевым аналитическим блокам. В качестве информационных ресурсов использованы аналитические данные сводной финансовой отчетности сельскохозяйственных организаций Пензенской области за ряд лет.

2. Результаты исследования

2.1. Оценка достигнутого эффекта

Одним их показателей, на основе которого дается обобщающая оценка финансового состояния организации, является прибыль.

С одной стороны, прибыль – это основной источник финансирования деятельности организации, а с другой – источник доходов бюджетов различных уровней. В ст. 50 ГК РФ сказано, что извлечение прибыли является основной целью деятельности коммерческих организаций.

Анализ формирования финансовых результатов проводится как в самой организации – для целей управления активами, так и внешними пользователями информации, партнерами по бизнесу или акционерами.

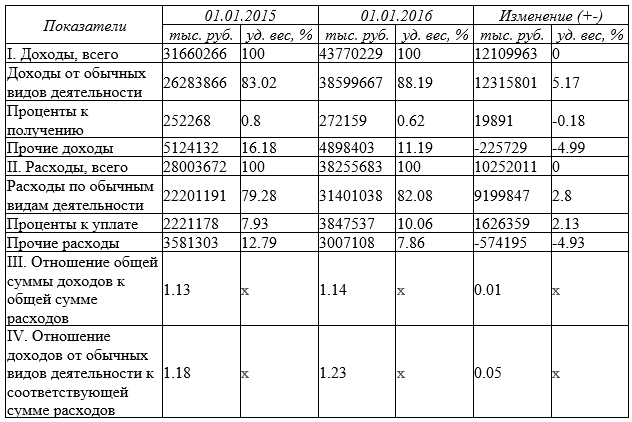

Таблица 1

Динамика структуры прибыли до налогообложения

В отчетный период доходы сельхозорганизаций возросли на 12109963 тыс. руб. и составили 43770229 тыс. руб. При этом:

- Доходы от обычных видов деятельности возросли на 12315801 тыс. руб. или 46.86%.

- Проценты к получению возросли на 19891 тыс. руб. или 7.88%.

- Прочие доходы снизились на 225729 тыс. руб. или 4.41%.

В отчетном периоде в составе доходов товаропроизводителей преобладали доходы от обычных видов деятельности. Их удельный вес составлял 88.19%.

Расходы всех сельхозорганизаций Пензенской области возросли на 10252011 тыс. руб. и составили 38255683 тыс. руб. При этом:

- Расходы по обычным видам деятельности возросли на 9199847 тыс. руб. или 41.44%.

- Проценты к уплате возросли на 1626359 тыс. руб. или 73.22%.

- Прочие расходы снизились на 574195 тыс. руб. или 16.03%.

В отчетном периоде в составе расходов преобладали расходы по обычным видам деятельности 82.08 %.

В отчетный период увеличился уровень доходов, приходящихся на 1 рубль расходов с 1.13 до 1.14 руб. Можно сделать вывод о повышении эффективности работы сельхозпредприятий.

При этом отношение доходов от обычных видов деятельности к соответствующей сумме расходов возросло и составило 123 %.

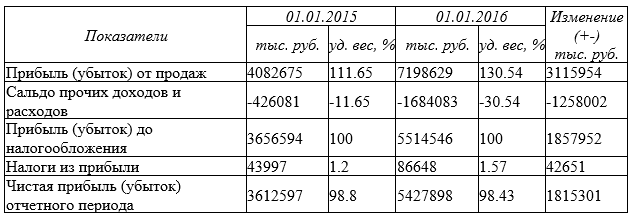

Таблица 2

Динамика факторов формирования финансовых результатов

В анализируемом периоде агрофирмы увеличили размер зарабатываемой валовой прибыли. Рост прибыли на 371.8 % продиктован изменением выручки, и на 271.82 % - изменением себестоимости.

Увеличение прибыли от продаж на 3115954 тыс. руб. произошло за счет роста валовой прибыли.

Рост общей бухгалтерской прибыли на 1857952 тыс. руб. произошел за счет роста полученной прибыли от продаж на 167.71 %

Рис. 1. Динамика показателей прибыли

В отчетном периоде на формирование чистого результата финансово-хозяйственной деятельности агрофирм оказывали влияние следующие факторы: снижение прибыли до налогообложения - 69.3 %, увеличение суммы уплаченных налогов из прибыли - 2.35 %.

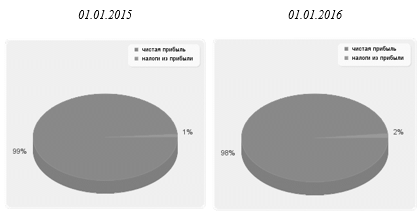

Таблица 3

Динамика структуры прибыли до налогообложения

В составе общей бухгалтерской прибыли сумма налогов из прибыли занимает в отчетном периоде 1.57 %, что ниже установленной законодательством ставки налога на прибыль. Таким образом, систему налогового планирования на предприятии можно считать достаточно эффективной.

Рис. 2. Распределение прибыли до налогообложения

В связи с тем, что в отчете о финансовых результатах присутствуют как выручка и себестоимость продаж, так и коммерческие и управленческие расходы, представляется возможным провести оценку качественного уровня финансовых результатов от продажи продукции.

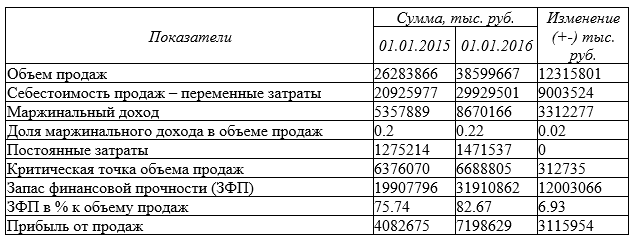

Таблица 4

Оценка порога рентабельности и запаса финансовой прочности

Как показывает расчет, в прошлом году нужно было реализовать сельхозпродукции на сумму 6376070 тыс. руб., чтобы покрыть все затраты. При такой выручке рентабельность равна нулю. Фактически выручка составила 26283866 тыс. руб., т.е. если бы выручка стала еще ниже, то сельхозпредприятия стали бы убыточными. В отчетном году существует запас финансовой устойчивости. Выручка может уменьшиться еще на 82.67 % и только тогда рентабельность будет равна нулю.

2.2. Оценка эффективности и результативности

Показателями эффективности деятельности организации являются доходность и рентабельность.

Доходность характеризует отношение (уровень) дохода к авансированному капиталу или его элементам; источникам средств или их элементам; общей величине текущих расходов или их элементам. Показатель доходности свидетельствует о том, сколько рублей дохода получила организация на каждый рубль капитала, активов, расходов и т.д.

Рентабельность характеризует отношение (уровень) прибыли к авансированному капиталу или его элементам; источникам средств или их элементам; общей величине текущих расходов или их элементам. Показатели рентабельности отражают сумму прибыли, полученную организацией на каждый рубль капитала, активов, доходов, расходов и т.д.

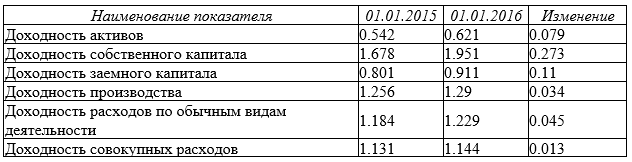

Таблица 5

Оценка показателей доходности сельхозфирм

Величина дохода, полученного организацией, приходящаяся на каждый рубль вложений в ее активы, возросла на 0.079 руб. и составила 62.1 копеек на рубль полученных средств.

При этом на каждый рубль собственных средств, вложенных в активы, в отчетном периоде приходится 1.951 руб. дохода, что на 0.273 руб. больше, чем в аналогичном периоде прошлого года.

Доходные поступления, приходящиеся на каждый рубль привлеченных средств, в отчетном периоде возросли на 0.11 руб., т.е. до уровня 91.1 копеек на рубль заемных средств.

Величина выручки, полученной товаропроизводителями, приходящаяся на каждый рубль себестоимости проданной сельхозпродукции (производственных расходов) возросла и составляла 1.29 руб.

Величина выручки, полученной организацией, приходящаяся на каждый рубль общей величины расходов по обычным видам деятельности (себестоимости производства и реализации) возросла и составила 1.229 руб.

Уровень дохода, приходящегося на каждый рубль величины совокупных расходов в отчетном периоде возрос до 1.144 руб.

Таким образом, в исследуемом периоде наблюдается рост всех коэффициентов доходности, что свидетельствует о росте эффективности использования средств, привлекаемых для осуществления финансово-хозяйственной деятельности товаропроизводителей.

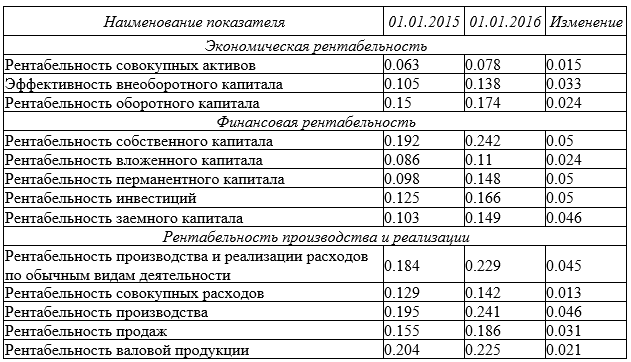

Таблица 6

Оценка основных показателей рентабельности аграрного бизнеса

Рентабельность совокупных активов характеризует эффективность использования всего имущества аграриев. Увеличение показателя на 1.5% свидетельствует о растущем спросе на товары сельскохозяйственного назначения и о накоплении активов, что является положительным.

Рентабельность внеоборотного капитала характеризует эффективность использования основных средств сельхозорганизаций, определяя, насколько соответствует общий объем имеющихся основных средств масштабу аграрного бизнеса. Эффективность использования внеоборотного капитала возросла на 3.3 %, что может свидетельствовать как о полной загрузке оборудования и отсутствии резервов, так и о значительной степени физического и морального износа устаревшего производственного оборудования.

Рентабельность оборотного капитала отражает эффективность использования оборотного капитала товаропроизводителей. Он определяет сколько рублей прибыли приходится на один рубль, вложенный в оборотные активы. Коэффициент рентабельности оборотного капитала в отчетном периоде возрос на 2.4 и составил 17.4 %, что говорит о росте эффективности использования оборотного капитала и уменьшении вероятности возникновения сомнительной и безнадежной дебиторской задолженности, снижении степени коммерческого риска.

С точки зрения акционеров важнейшей оценкой эффективности вложения средств является наличие прибыли на вложенный капитал. Показатель прибыли на вложенный акционерами (собственниками) капитал, называется рентабельностью собственного капитала. В отчетный период рентабельность собственного капитала увеличилась на 5 пунктов, т.е. отдача на инвестиции собственников возросла, что увеличило инвестиционную привлекательность аграрного бизнеса.

Рентабельность вложенного капитала (рентабельность инвестиций) характеризует эффективность операционной и инвестиционной деятельности компаний, показывает, насколько грамотно работают менеджеры с заемным и с собственным капиталом. Увеличение данных показателей говорит о целенаправленной политике сельхозпредприятий на повышение эффективности использования капитала.

Рентабельность перманентного капитала отражает эффективность использования капитала, вложенного в деятельность агрофирм на длительный срок. Отмечается рост данного показателя на 5%, что, несомненно, является положительным результатом.

Рентабельность заемного капитала отражает величину прибыли, приходящейся на каждый рубль заемных средств. В отчетном периоде рентабельность заемного капитала находится на уровне 14.9%.

Рентабельность расходов по обычным видам деятельности отражает величину прибыли от продаж, приходящуюся на каждый рубль общей величины расходов по обычным видам деятельности (себестоимости производства и реализации). В отчетный период прибыль с каждого рубля, затраченного на производство и реализацию продукции составила 22.9%, что на 4.5 пункта выше, чем в аналогичном периоде прошлого года. Таким образом, эффективность производственной деятельности (окупаемость издержек) возросла.

Рентабельность совокупных расходов – это величина чистой прибыли, полученной организацией за анализируемый период, приходящаяся на каждый рубль величины совокупных расходов. Окупаемость издержек возросла на 1.3 копеек чистой прибыли на рубль совокупных затрат.

Рентабельность производств представляет собой величину прибыли, приходящуюся на каждый рубль себестоимости проданной продукции (производственных расходов). Наблюдается рост рентабельности сельскохозяйственного производств.

Рентабельность продаж характеризует эффективность предпринимательской деятельности: сколько прибыли имеет предприятие с рубля продаж. Валовая рентабельность отражает величину валовой прибыли, приходящейся на каждый рубль выручки от продаж. При оценке значений данных показателей следует иметь в виду, что динамика соотношений доходов и расходов зависит не только от эффективности использования ресурсов, но и от применяемых на предприятии принципов ведения учета. В рассматриваемом случае отмечается рост показателя рентабельности продаж на 3.1%, что, несомненно, является положительным результатом.

Доля валовой прибыли в выручке при этом возросла на 2.1% и составила 22.5%.

Дополнительно можно проанализировать динамику показателей рентабельности, рассчитанных как отношение чистой прибыли (прибыли до налогообложения) за определенный период к выраженному в денежных средствах объему продаж за тот же период.

Рис. 3. Динамика показателей прибыли

Дать комплексную оценку основным факторам, влияющим на эффективность деятельности, оцениваемой через рентабельность собственного капитала, а именно таким факторам, как мультипликатор собственного капитала, деловая активность и маржа прибыли позволяет методика Du Pont.

Рассматриваемая методика анализа позволяет дать комплексную оценку деятельности организации, включая оценку стратегии финансирования, эффективности менеджмента, конкурентоспособности продукции.

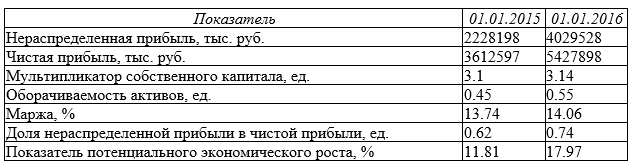

Таблица 7

Расчет динамики показателей доходности сельхозфирм

Наличие исходных данных для проведения факторного анализа позволяет произвести расчет влияния рентабельности продаж и оборачиваемости активов (доли выручки от продаж в доходах и удельного веса доходов на 1 руб. активов) на изменение рентабельности активов агрофирм.

Таблица 8

Результаты анализа рентабельности активов

Анализируемые организации для получения чистой прибыли в размере 5427898 тыс. руб. при величине выручки 38599667 тыс. руб. задействовали в отчетном периоде активы в размере 70491995.5 тыс. руб. Таким образом, рентабельность активов составила 7.7 %. В предыдущем периоде рентабельность активов составляла 6.19 %.

Увеличение рентабельности активов на 1.51 % было связано с ростом рентабельности продаж на 0.32 %. Ускорение оборачиваемости также способствовало увеличению рентабельности активов.

Таблица 9

Результаты анализа рентабельности собственного капитала

Увеличение рентабельности собственного капитала предопределили все три фактора – маржа прибыли (вклад 8.83 %), оборачиваемость активов (вклад 84.47 %) и мультипликатор собственного капитала (вклад 7.02 %). Методика фиксирует следующие тенденции – рост конкурентоспособности сельхозпродукции, рост эффективности менеджмента и объема заимствований по отношению к собственному капиталу. Необходимо отметить, что увеличение мультипликатора привело к росту рискованности аграрного бизнеса.

Таким образом, расчеты выявили неплохое сочетание факторов этой модели – эффективность аграрной деятельности растет одновременно с ее рискованностью.

Анализ экономического роста добавляет к модели Du Pont еще один фактор – дивидендную политику, которая оценивается через соотношение нераспределенной и чистой прибыли.

Таблица 10

Оценка потенциального экономического роста аграрного бизнеса

Как показывает анализ расчетный темп экономического роста в отчетном году составил 17.97 %, т.е. темп роста ниже показателя рентабельности собственного капитала, что является следствием того, что сомножитель, характеризующий дивидендную политику равен 0.74 в связи с наличием дивидендных выплат в размере 25.76 % чистой прибыли отчетного периода. Такую дивидендную политику можно оценивать положительно.

Сопоставляя фактические темпы прироста валюты сводного баланса и показателя экономического роста, можно отметить, что потенциальные показатели превышают фактический рост, что является следствием снижения уровня привлеченных в аграрный бизнес заемных средств.

Самым эффективным методом решения взаимосвязанных задач с целью оперативного и стратегического планирования служит операционный анализ, называемый также анализом «Издержки – Объем - Прибыли», отслеживающий зависимость финансовых результатов бизнеса от издержек и объемов сельскохозяйственного производства (сбыта).

Ключевыми элементами операционного анализа служат: операционный рычаг, порог рентабельности и запас рыночной прочности предприятия. В практических расчетах при определении данных показателей необходимо разделять затраты предприятий на постоянные и переменные. Для этого воспользуемся понятием операционного левериджа.

Операционный леверидж рассматривается как один из методов измерения делового риска сельхозпредприятий. Операционный леверидж рассчитывается как отношение темпов изменения прибыли от продаж к темпам изменения выручки от продаж. Действие операционного рычага проявляется в том, что любое изменение выручки от продаж порождает более сильное изменение прибыли.

За отчетный период сила воздействия операционного рычага составила 2, а за аналогичный период прошлого года - 3. Это означает, что в отчетном периоде увеличение выручки на 1% могло привести к увеличению прибыли на 2%, а в прошлом периоде - на 3%.

2.3. Оценка деловой активности

Бизнес в любой сфере деятельности начинается с определенной суммы денежной наличности, за счет которой приобретается необходимое количество ресурсов, организуется процесс производства и сбыт продукции. Капитал в процессе своего движения проходит последовательно три стадии кругооборота: заготовительную, производственную и сбытовую. Чем быстрее капитал сделает кругооборот, тем больше фирма получит и реализует продукции при одной и той же сумме капитала за определенный отрезок времени. Задержка движения средств на любой стадии ведет к замедлению оборачиваемости капитала, требует дополнительного вложения средств и может вызвать значительное ухудшение финансового состояния.

Однако, нужно стремится не только к ускорению движения капитала на всех стадиях кругооборота, но и к его максимальной отдаче, которая выражается в увеличении суммы прибыли на один рубль капитала. Повышение доходности капитала достигается рациональным и экономным использованием всех ресурсов, недопущением их перерасхода, потерь на всех стадиях кругооборота. В результате капитал вернется к своему исходному состоянию в большей сумме, т.е. с прибылью.

Деловая активность проявляется в динамичности развития организации, достижении ею поставленных целей, что отражают абсолютные стоимостные и относительные показатели.

Деловая активность в финансовом аспекте проявляется, прежде всего, в скорости оборота его средств. Анализ деловой активности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов. Для анализа деловой активности организации используются две группы показателей: общие показатели оборачиваемости и показатели управления активами.

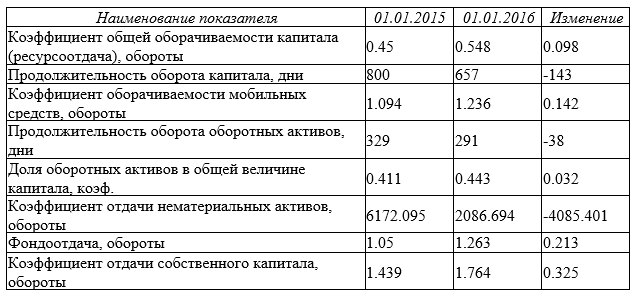

Таблица 11

Оценка абсолютных показателей финансовой устойчивости

Коэффициент общей оборачиваемости капитала показывает эффективность использования имущества, отражает скорость оборота всего капитала организации. Ускорение оборачиваемости совокупного капитала произошло как за счет изменения структуры капитала (увеличения доли оборотного капитала в общей его сумме), так и за счет ускорения оборачиваемости последнего. При этом продолжительность нахождения капитала в активах организации сократилась на 143 и составила 657 дн.

Коэффициент оборачиваемости мобильных средств показывает скорость оборота всех оборотных средств сельхозорганизаций (как материальных, так и денежных). Продолжительность оборота мобильных средств уменьшилась на 38 дн. За счет ускорения оборачиваемости оборотного капитала в отчетном году товаропроизводители дополнительно получили прибыли на сумму 529690.1 тыс. руб. Величина высвобождаемых из оборота оборотных средств в результате ускорения оборачиваемости составила -4074409.3 тыс. руб.

Коэффициент отдачи нематериальных активов показывает эффективность использования нематериальных активов. Коэффициент оборачиваемости нематериальных активов снизился на -4085.401 и составил 2086.694 оборотов, т.е. уменьшился дополнительный доход на рубль капитала, вложенного в нематериальные активы.

Фондоотдача показывает эффективность использования только основных средств аграриев. Фондоотдача увеличилась на 0.213 и составила 1.263 оборотов, т.е. уменьшилась сумма амортизационных отчислений, приходящихся на один рубль объема продаж, и, следовательно, возросла доля прибыли в цене товара.

Коэффициент отдачи собственного капитала показывает скорость оборота собственного капитала, т.е. отражает активность использования денежных средств. В сельском хозяйстве Пензенской области этот показатель больше, чем в аналогичном периоде прошлого года, - на каждый рубль инвестированных собственных средств приходится 1.764 руб. выручки от продаж.

Таблица 12

Показатели управления материальными запасами

Коэффициент оборачиваемости материальных средств показывает число оборотов запасов и затрат за анализируемый период, либо число оборотов основных составляющих запасов и затрат. Себестоимость проданной продукции, приходящаяся на 1 рубль материальных запасов возросла на 0.25 руб. и составила 2.12. При этом аналогичный показатель, но по отношению к стоимости сырья и материалов, готовой продукции и товаров для перепродажи не изменился. Срок хранения запасов снизился на 22 дн.

Таблица 13

Коэффициент оборачиваемости средств в расчетах характеризует расширение или снижение коммерческого кредита, предоставляемого организацией, а срок оборачиваемости средств в расчетах показывает средний срок погашения дебиторской задолженности. Сокращение срока расчетов с покупателями на -2 дн. позволило агрофирмам высвободить из оборота дополнительные свободные денежные средства, полученные в результате притока денежных средств за счет ускорения оборачиваемости дебиторской задолженности на 0.04 оборота.

Коэффициент оборачиваемости кредиторской задолженности отражает расширение или снижение коммерческого кредита, предоставляемого организации, а срок оборачиваемости кредиторской задолженности показывает средний срок возврата долгов организацией по текущим обязательствам. Дополнительный отток денежных средств сельхозорганизаций возник в связи с сокращением срока погашения кредиторской задолженности на -16 дн. Это говорит о сокращении объема финансирования, связанного с уменьшением срока кредитования, что и изменяет величину оттока денежных средств. Однако данная ситуация может привести к ложному снижению платежеспособности и ликвидности агробизнеса. При этом дебиторская задолженность превышает кредиторскую на 46.5%.

Коэффициент оборачиваемости денежных средств показывает скорость оборота наличности. Скорость оборота денежных средств возросла до 78.653 оборота в год за счет увеличения суммы выручки от реализации.

Таким образом, совокупная длительность операционного цикла товаропроизводителей в отчетном периоде составляла 298 дн. При этом в течение 87 дн. он обслуживался капиталом поставщиков, а в течение 211 дн. – за счет иных источников.

Рис. 4. Структура операционного цикла в аграрном бизнесе

Такими источниками, как правило, являются собственные средства сельхозорганизаций, а также краткосрочные кредиты банков. Длительность финансового цикла в аграрном секторе региона составила 211 дн.

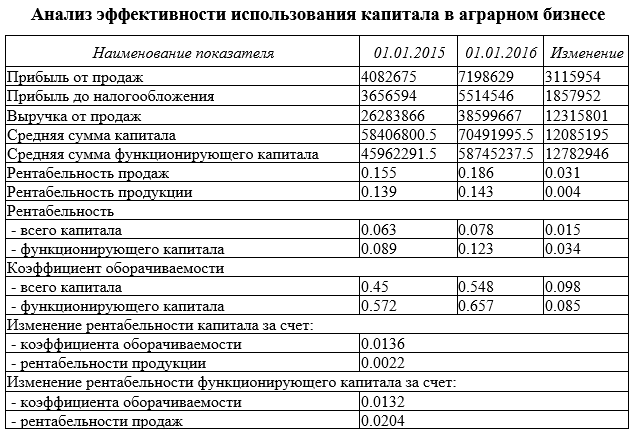

Таблица 14

Таблица 15

Таблица 16

Доходность капитала за отчетный год выросла на 1.5%. В связи с ускорением оборачиваемости капитала она возросла на 1.36%, а за счет увеличения уровня рентабельности – на 0.22%. Эффективность использования функционирующего капитала при этом повысилась на 3.4% за счет ускорения его оборачиваемости и роста рентабельности продаж.

На сельхозпредприятиях продолжительность оборота совокупного капитала уменьшилась на 81.4 дней, а коэффициент оборачиваемости соответственно увеличился на 0.085. Ускорение оборачиваемости совокупного капитала произошло как за счет укрепления структуры капитала (увеличения доли оборотного капитала в общей сумме), так и за счет ускорения оборачиваемости последнего. В связи с ускорением оборачиваемости оборотного капитала на 81.4 дней произошло относительное высвобождение средств из оборота на сумму 8 млрд. 730 млн. 601 тыс. руб.

2.4. Моделирование и оптимизация показателей эффективности

Финансовая эффективность деятельности организаций определяется показателями отчета о финансовых результатах – прибыль или убыток был получен сельхозфирмами по итогам отчетного периода. Даже если была получена прибыль, её абсолютная величина не говорит, насколько хороши финансовые результаты.

Чтобы установить это, нужно ориентироваться на относительные показатели финансовой эффективности, которые учитывают не только финансовый результат, но и объем капитала, задействованный в деятельности организации. Речь идет о рентабельности активов и рентабельности собственного капитала.

При расчете указанных коэффициентов следует учесть, что в знаменателе дроби корректней брать активы и собственный капитал не на конец анализируемого периода, а в среднем за период, за который берем финансовый результат (т.е. значение на начало периода плюс значение на конец периода разделить на 2).

Рентабельность активов показывает финансовую эффективность использования всех принадлежащих сельскохозяйственным организациям активов (всего капитала), или сколько рублей прибыли принес каждый рубль имеющихся у сельхозпредприятий активов. Рентабельность собственного капитала – аналогичный показатель, но отражает отдачу на рубль собственного капитала. Первый показатель обычно меньше второго (если в балансе есть хоть рубль кредиторской задолженности).

Чистая прибыль организации за 2015 год составила 5 427 898 тыс. руб.

Рентабельность собственного капитала организаций сельского хозяйства (24.2%) оказалась выше уровня возможной альтернативной доходности (10%), что является хорошим показателем.

Таблица 17

Рекомендации по оптимизации имущества и источников возникновения

Для оценки долговой нагрузки на организацию, инвесторы, помимо коэффициента автономии, рассчитывают коэффициент покрытия процентов к уплате. Коэффициент покрытия процентов к уплате (ICR) показывает, во сколько раз прибыль до вычета процентов и налогов превосходит проценты, уплачиваемые по заемным средствам.

В мировой практике считается, что критическое значение коэффициента – менее 1.5. Сельхозтоваропроизводители за 2015 год понесли расходов в виде процентов 3 млрд. 847 млн. 537 тыс. руб. Коэффициент покрытия процентов составляет 2.43. Однако в отчете о финансовых результатах проценты к уплате не включают те начисленные проценты по кредитам и займам, которые использованы для приобретения инвестиционных активов (строительство и покупка основных средств и прочих внеоборотных активов). Если такие расходы имели место, то фактическая долговая нагрузка может оказаться больше, чем показывает коэффициент покрытия процентов.

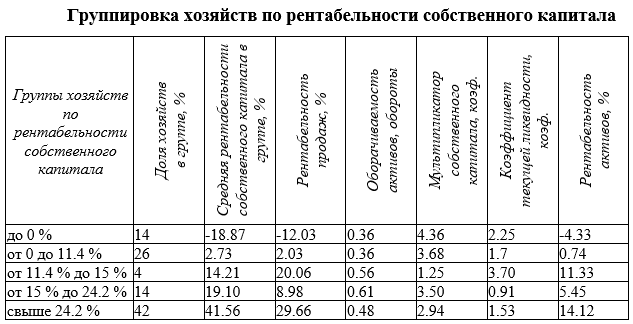

Для того, чтобы признать устойчивый рост в аграрном бизнесе показатели эффективности сельскохозяйственной деятельности должны стабилизироваться в динамике. В последние годы наблюдается неустойчивая тенденция формирования показателей рентабельности с определенной амплитудой колебаний, как, в сторону увеличения, так, и в сторону снижения. Основная причина связана с тем, что рост прибыльности обеспечен только небольшой частью финансово крепких сельхозорганизаций, небольшие вариации показателей результативности которых приводят к изменениям по отрасли в целом. Чтобы показатели эффективности и результативности имели стабильный и устойчивый рост, нужно обеспечить их увеличение в основной массе товаропроизводителей.

В таблице 18 видно, что доля сельхозорганизаций, имеющих рентабельность собственного капитала выше среднего уровня по региону составляет лишь 42%. Остальные 58% имеют более скромные результаты. Так, у 14% хозяйств изучаемый показатель ниже 0%, что говорит о «проедании» собственного капитала. 26% хозяйств имеют рентабельность выше нуля, но ниже уровня инфляции, что не обеспечивает им даже простого воспроизводства материальных и трудовых ресурсов. Доля сельхозорганизаций, обеспечивших показатель рентабельности чуть выше уровня инфляции, но ниже приемлемого уровня альтернативной доходности, составляет 4%.

Таблица 18.

В целом для 44 % товаропроизводителей необходимо разрабатывать меры по увеличению уровня рентабельности собственного капитала до уровня альтернативной доходности, при этом срочно нужно создать условия для простого воспроизводства 40 % сельскохозяйственных организаций.

Учитывая, что рентабельность продаж (W), оборачиваемость активов (L) и мультипликатор собственного капитала (K) являются факторами рентабельности собственного капитала (Y) построим модель зависимость данного показателя от указанных факторов по типу производственной функции Кобба-Дугласа.

Для того чтобы построить данную модель, необходимо для начала произвести линеаризацию переменных, для чего прологарифмируем обе части уравнения:

![]()

Полученное уравнение регрессии будет иметь следующий вид:

![]()

А производственная функция при переходе к исходным данным:

![]()

Интерпретация полученной модели Кобба-Дугласа позволяет заключить, что при увеличении мультипликатора собственного капитала на 1% рентабельность собственного капитала увеличится на 0.86%, при увеличении рентабельности продаж на 1% рентабельность собственного капитала снизится на 0.09%, а при росте оборачиваемости активов на 1%, изучаемый показатель рентабельности снизится на 0.04%.

Резервами увеличения прибыли в общем виде является увеличение объемов продаж в денежном выражении и снижения себестоимости. В настоящее время, в связи с инфляционными процессами на рынке материальных ресурсов, необходимостью увеличению заработной платы и на этой основе отчислений от нее, снижение себестоимости продукции не является перспективным занятием. В тоже время увеличение объемов продаж в стоимостном выражении является более актуальным источником роста прибыли. Резервами увеличения объёма производства продукции растениеводства являются полное использование земельных ресурсов, улучшение структуры посевов, дополнительное внесение удобрений, рост окупаемости удобрений, уборка урожая в оптимальные сроки. Резервами увеличения объёма производства продукции животноводства являются рост поголовья животных, повышение уровня кормления.

Заключение

Таким образом, проведенное исследование позволяет заключить о целесообразности стратегических преобразований в системе государственного регулирования аграрного сектора, которые направлены на повышение эффективности деятельности товаропроизводителей. Сдерживающим фактором модернизации механизма повышения инвестиционной привлекательности аграрной экономики и проведения аргументированной политики формирования благоприятного инвестиционного климата является слабая изученность методологии оценки эффективности и недостаточная научная проработанность инструментов предвидения результативности ведения аграрного бизнеса, необходимость разработки которых обозначена законодательством о стратегическом планировании от 2014 года.

Обобщая результаты исследования, следует отметить высокую эффективность использования средств, привлекаемых для осуществления финансово-хозяйственной деятельности сельскохозяйственных товаропроизводителей, отраженную в индикаторах доходности, рентабельности и оборачиваемости, что является положительным моментом для владельцев и собственников вложенного капитала. При этом увеличение рентабельности собственного капитала предопределили все три фактора – маржа прибыли, оборачиваемость активов и мультипликатор собственного капитала.

Вместе с тем, в последние годы наблюдается неустойчивая тенденция формирования показателей рентабельности с определенной амплитудой колебаний, как, в сторону, увеличения, так, и в сторону, снижения. Основная причина связана с тем, что рост прибыльности аграрного сектора в целом по региону обеспечен только небольшой частью финансово крепких сельхозорганизаций, небольшие вариации показателей результативности которых приводят к изменениям по отрасли в целом. Доля сельхозорганизаций, имеющих рентабельность собственного капитала выше среднего уровня по региону составляет лишь 42%. Остальные 58% имеют более скромные результаты. Так, у 14% хозяйств изучаемый показатель ниже 0%, что говорит о «проедании» собственного капитала. 26% хозяйств имеют рентабельность выше нуля, но ниже уровня инфляции, что не обеспечивает им даже простого воспроизводства материальных и трудовых ресурсов. Доля сельхозорганизаций, обеспечивших показатель рентабельности чуть выше уровня инфляции, но ниже приемлемого уровня альтернативной доходности, составляет 4%. Чтобы показатели эффективности и результативности имели стабильный и устойчивый рост, нужно обеспечить их увеличение в основной массе товаропроизводителей.

Моделирование рентабельности собственного капитала по функции Кобба-Дугласа позволяет выявить, что при увеличении мультипликатора собственного капитала на 1% рентабельность собственного капитала увеличится на 0.86%, при увеличении рентабельности продаж на 1% рентабельность собственного капитала снизится на 0.09%, а при росте оборачиваемости активов на 1%, изучаемый показатель рентабельности снизится на 0.04%. Полученная модель эффективности аграрного бизнеса региона может послужить инструментом поддержки стратегических решений по совершенствованию организационно-экономического механизма и мер государственного регулирования сельскохозяйственных товаропроизводителей.

Благодарность. Исследование выполнено при финансовом содействии проекта РФФИ 16-32-00015-ОГН

1. Aliev V.S. Informacionnye tehnologii i sistemy finansovogo menedzhmenta: uchebnoe posobie. - M.: ID «Forum»: INFRA-M. - 2010. - 320 s.

2. Arhitektonika finansovogo obespecheniya i regulirovaniya ustoychivogo i sbalansirovannogo ekonomicheskogo rosta: monografiya / A.P. Vozhzhov, E.L. Grin'ko, S.P. Vozhzhov, D.V. Cheremisinova. - Moskva: KnoRus, 2015. - 558s.

3. Baryshnikov N.G. Analitika gosudarstvennoy podderzhki dostizheniya finansovoy ustoychivosti sel'skogo hozyaystva regiona / N.G. Baryshnikov, D.Yu. Samygin // Audit i finansovyy analiz. - 2013. - № 4. - S. 294-301

4. Baryshnikov N.G. Metodologiya analiza ispol'zovaniya byudzhetnyh sredstv v sel'skom hozyaystve / N.G. Baryshnikov, D.Yu. Samygin, Yu.S. Zar'kova // Vestnik Altayskogo gosudarstvennogo agrarnogo universiteta № 8 (70), - 2010. - S. 101-107

5. Investicii: Uchebnik / Lukasevich I. Ya. - M.: Vuzovskiy uchebnik: INFRA-M, 2017. - 413 s.

6. Lukasevich I. Ya. Finansovyy menedzhment: uchebnik / I. Ya. Lukasevich. - 2-e izd., pererab. i dop. - M.: Eksmo, 2010. - 768 s.

7. Lukasevich I.Ya. Analiz denezhnyh potokov kak instrument prinyatiya resheniy v biznese // Finansy, 2016. - № 7. - S. 47-51

8. Medvedeva G.I. Analiticheskie instrumenty v praktike risk-menedzhmenta // Finansovyy menedzhment. - 2015. - № 5. - S. 49-54

9. Metodika analiza finansovogo sostoyaniya i ocenka potencial'nosti bankrotstva sel'skohozyaystvennyh organizaciy: Monografiya / Yu.I.Sigidov i dr. - M.: NIC INFRA-M, 2015. - 120 s.

10. Metodika analiza finansovogo sostoyaniya i ocenka potencial'nosti bankrotstva sel'skohozyaystvennyh organizaciy: monografiya / Yu.I. Sigidov i dr. - M.: NIC INFRA-M, 2015. - 120 s.

11. Prognozirovanie finansovyh krizisov: metody, modeli, indikatory: monografiya / I.Ya. Lukasevich, E.A. Fedorova - M.: Vuzovskiy uchebnik, NIC INFRA-M, 2015. - 126 s.

12. Samygin D.Yu. Strategicheskaya model' ustoychivosti agrarnogo biznesa: parametry, riski, resheniya : monografiya / D.Yu. Samygin, N.G. Baryshnikov. - M.: INFRA-M, 2017. - 161 s. www.dx.doi.org/10.12737/25264.

13. Skorohodov N.V. Metodika ocenki ustoychivosti finansovogo sostoyaniya: uchetnye procedury // Audit i finansovyy analiz. - 2017. - № 2. - S. 233-241

14. Upravlenie denezhnymi potokami: uchebnik / I.Ya. Lukasevich, P.E. Zhukov. - M.: Vuzovskiy uchebnik, NIC INFRA-M, 2016. - 160 s.

15. Sheremet A.D. Kompleksnaya reytingovaya ocenka ustoychivosti razvitiya predpriyatiy / A.D. Sheremet, M.G. Garmash // Audit i finansovyy analiz. - 2017. - № 3-4. - S. 152-157

16. Caccioli F., Shrestha M., Moore C., Farmer J. Stability analysis of financial contagion due to overlapping portfolios // Journal of Banking & Finance. - 2014. - T. 46. - № 1. - pp. 233-245.

17. Dahl W.A., Dobson W.D. An analysis of alternative financing strategies and equity retirement plans for farm supply cooperatives / W.A. Dahl, W.D. Dobson // American Journal of Agricultural Economics. - 1976. - № 58. - pp. 198-208.

18. Dumičić M. Financial stability indicators - the case of Croatia // Journal of Central Banking Theory and Practice. - 2016. - T. 5. - №1. - pp. 113-140.

19. Silva W., Kimura H., Sobreiro V.A. An analysis of the literature on systemic financial risk: a survey // Journal of Financial Stability. - 2017. - T. 28 - pp. 91-114

20. Wang Y.-C. The optimal capital structure in agricultural cooperatives under the revolving fund cycles. // Agric.Econ - Czech. - 2016. - № 62. - pp. 45-50. DOI:https://doi.org/10.17221/204/2015-AGRICECON