Penza, Penza, Russian Federation

Penza, Penza, Russian Federation

Currently share building is the most accessible for the citizens of Russia a way of improving housing conditions. However, due to the presence of many offenses in the field of shared construction, the issue of insufficient efficiency of mechanisms to protect the interests of shareholders is becoming increasingly important. The article considers and analyzes the main problematic issues of the functioning of organizational and economic mechanisms of regulation of shared housing construction in Russia, in particular, the prerequisites for the emergence of regulatory mechanisms and analyzes the problematic issues of the functioning of the mechanisms of Bank guarantee, insurance of civil liability of the developer and the state compensation Fund of shared construction. On the basis of the analysis, recommendations were proposed, the implementation of which contributes to the optimization of the functioning of the existing legislatively fixed.

Analysis of the main problematic

В настоящее время одной из наиболее острых социально-экономических проблем в России является недостаточная обеспеченность граждан жильем: каждый третий россиянин остро нуждается в жилье или улучшении жилищных условий, поскольку на него приходится не более 7 квадратных метров жилой площади. Еще 29,4 процента россиян можно назвать «низкообеспеченными», поскольку на каждого члена их семьи приходится менее 18 квадратных метров жилья [10]. Решение обозначенной проблемы затрудняется вследствие недостатка денежных средств у данных категорий населения: по подсчетам Росстата, среднестатистической российской семье требуется 11,6 лет, чтобы накопить сумму, достаточную для приобретения 18 квадратных метров жилья, а для покупки полноценной квартиры понадобится полжизни [9].

В сложившейся ситуации одним из наиболее доступных широким слоям населения способов улучшения жилищных условий является долевое строительство. Долевое строительство представляет собой инвестиционный процесс, в котором для создания объекта недвижимости застройщиком привлекаются финансы будущих собственников, или, как их называют, «дольщиков» [1]. В настоящее время долевое строительство как способ улучшения жилищных условий граждан России приобретает все большую актуальность, поскольку позволяет сократить расходы на покупку квартиры на 25-30% по сравнению с расходами на покупку аналогичного жилья в уже сданном многоквартирном доме [12], [17]. Ранее разница в цене между покупкой квартиры в строящемся доме на правах дольщика и приобретением жилья в уже готовом доме могла доходить до 60% [17]. Актуальность долевого строительства подтверждает рост числа сделок по договорам долевого участия (далее – ДДУ): только в Москве за первое полугодие 2017 года было заключено 23900 ДДУ, что на 66% больше показателя за аналогичный период 2016 года и соразмерно с совокупными годовыми показателями 2013, 2014 и 2015 годов (21300, 24000 и 19600 заключенных ДДУ соответственно) [14].

Однако инвестирование в долевое строительство связано с повышенными рисками: по состоянию на 2015 год зарегистрировано 83,5 тысячи «обманутых дольщиков» [20]. И статистические данные свидетельствуют, что проблема обманутых дольщиков не решена в полной мере до сих пор: несмотря на то, что по состоянию на ноябрь 2016 года в России официально зарегистрировано порядка 40 тысяч обманутых дольщиков, что вдвое меньше их количества за аналогичный период 2015 года, массовые нарушения в сфере долевого строительства продолжаются: только за первые три квартала 2016 года было выявлено более 7 тысяч новых нарушений [13]. Исходя из приведенных данных можно сделать вывод, что в настоящее время механизмы по защите прав участников долевого строительства в России функционируют недостаточно эффективно.

В целях защиты прав участников долевого строительства Государственной Думой Российской Федерации был принят Федеральный закон №214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» (далее – Федеральный закон №214-ФЗ), который предусматривает различные механизмы организационно-экономического регулирования долевого жилищного строительства. Всего за время существования Федерального закона №214-ФЗ в нем предусматривалось три подобных механизма.

Хронологически первым был принят механизм банковского поручительства. Данный механизм был введен в Федеральный закон №214-ФЗ Федеральным законом №111-ФЗ от 18 июля 2006 года как один из способов обеспечения исполнения обязательств застройщиков перед дольщиками. Согласно Федеральному закону №214-ФЗ, банк, планировавший осуществлять поручительство, должен был отвечать следующим требованиям:

- иметь лицензию Центрального банка Российской Федерации на осуществление банковских операций. В данной лицензии должно быть прописано право банка осуществлять выдачу банковских гарантий;

- банк должен функционировать на рынке банковских услуг не менее 5 лет;

- банк должен располагать собственными средствами в размере не менее 1 миллиарда рублей, в том числе уставным капиталом в размере не менее 200 миллионов рублей;

- в отношении банка должно отсутствовать требование Центробанка Российской Федерации об осуществлении мероприятий по финансовому оздоровлению;

- банк должен быть включен в реестр кредитных организаций, состоящих на учете в системе страхования вкладов;

- в отношении банка должен отсутствовать запрет на привлечение денежных средств физических лиц, а также на открытие и ведение счетов физических лиц [26].

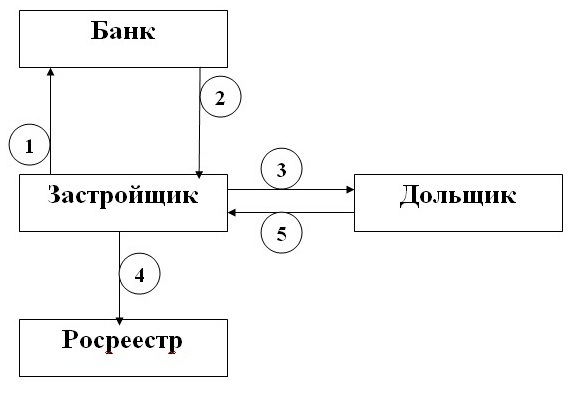

В общем виде процесс осуществления банковского поручительства выглядел следующим образом (Рис.1):

Рис.1 Процесс осуществления банковского поручительства

Шаг 1. Застройщик предоставлял банку залог (например, земельный участок под строительство);

Шаг 2. Банк выдавал поручительство застройщику;

Шаг 3. Застройщик предоставлял дольщику информацию в объеме и порядке, предусмотренным Федеральным Законом №214-ФЗ и заключал с ним договор долевого участия;

Шаг 4. ДДУ регистрировался в Росреестре;

Шаг 5 Дольщик передавал денежные средства Застройщику.

Однако ряд экспертов полагает, что механизм банковского поручительства был наименее удобным инструмент обеспечения исполнения обязательств застройщика перед дольщиками [11]. В первую очередь это связано с малым количеством банков, которые были готовы осуществлять поручительство: требованиям к банкам-поручителям, изложенным в Федеральном законе № 214-ФЗ, соответствовала лишь треть банков в России [4]. Как правило, такие банки поручались только за крупных застройщиков, долгое время функционирующих на российском рынке, поскольку данные банки рассматривают риски, связанные с поручительством, как более высокие, нежели риски, связанные с выдачей кредитов. Таким образом, мелкие и недавно созданные строительные компании были изначально лишены возможности использовать механизм банковского поручительства.

Застройщики, которым банки были готовы выдать банковские гарантии, в большинстве случаев предпочитали использовать альтернативные законодательно закрепленные механизмы обеспечения исполнения своих обязательств перед дольщиками. Связано это с тем, что, во-первых, осуществление банковского поручительства требовало больших временных ресурсов, нежели реализация альтернативных методов обеспечения исполнения обязательств застройщика, поскольку банком выдавалось поручительство не под конкретный объект долевого строительства, а по каждому ДДУ, что требовало дополнительных временных затрат [11].

Второй проблемный момент механизма банковского поручительства заключался в его высокой стоимости для застройщика. Ставка по поручительству в среднем составляла 3% годовых. Поскольку срок поручительства, как правило, превышает срок строительства объекта на два года, то есть составляет как минимум 4 года, цена поручительства на начальной стадии строительства составляла порядка 12% от общей стоимости квартир [4]. Для большинства застройщиков данная ситуация была неприемлема, поскольку повышала стоимость создаваемой недвижимости и, как следствие, снижала спрос на нее. К тому же застройщик, получавший поручительство банка, расходовал свои лимиты на получение кредита, а поскольку застройщики в большинстве своем строят объекты за счет полученных от банка кредитов, то им выгоднее потратить имеющийся лимит на получение кредита, а не на поручительство и одновременно с этим воспользоваться альтернативными механизмами обеспечения исполнения своих обязательств [4].

Третья проблема заключалась в существовании ограничений, связанных с объемом собственных средств поручителя – лимит кредитного риска на одного заемщика или группу связанных заемщиков не может превышать 25% от размера собственных средств банка [18]. Поэтому даже крупные и надежные застройщики не имеют возможности привлекать банк в поручители масштабных и дорогостоящих проектов.

Таким образом, можно сделать вывод, что в связи с высокими требованиями, предъявлявшимися к банкам Федеральным законом №214-ФЗ и, как следствие, высокими требованиями, предъявлявшимися к застройщику непосредственно банками, высокой цены банковского поручительства для застройщика и существенных временных затрат, требуемых на получение поручительства, механизм банковского поручительства являлся наименее востребованным способом обеспечения исполнения обязательств застройщика перед дольщиками.

Альтернативой поручительству банка стал механизм страхования гражданской ответственности застройщика. Данный механизм был введен в Федеральный закон №214-ФЗ редакцией Федерального закона №294-ФЗ от 23 июля 2013 года наряду с банковским поручительством как один из способов обеспечения исполнения обязательств застройщика перед дольщиками [26].

Застройщики, которые предпочитали механизм страхования поручительству в банке, могли воспользоваться данным механизмом двумя способами.

Первый способ – страхование гражданской ответственности застройщика в страховой организации, которая имела лицензию на осуществление добровольного имущественного страхования и отвечала ряду требований, изложенных в Федеральном законе №214-ФЗ, а именно:

Данный список требований, предъявлявшийся Федеральным законом №214-ФЗ, был обусловлен высоким уровнем риска по данному виду страхования [5]. Страховые компании страховали риск неисполнения застройщиком обязательства перед дольщиком о передаче ему объекта долевого строительства, в отношении которого был заключен ДДУ. При наступлении страхового случая выгодоприобретателем выступал дольщик, который и должен был получать страховую выплату. Основанием для произведения выплат являлось либо решение суда по иску дольщика, либо решение суда о признании застройщика банкротом. При наступлении данных страховых случаев страховая компания должна была выплачивать дольщикам денежную сумму, уплаченную ими за объект долевого строительства. Размер данной суммы указывался в ДДУ. Стоит отметить, что просрочка исполнения застройщиком обязательств перед дольщиками не являлась основанием для страховой выплаты [4].

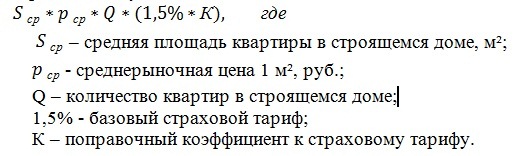

Страховая премия определялась исходя из страхового тарифа и срока действия договора страхования, который был равен сроку строительства, и в большинстве случаев определялась согласно проектной декларации. Страховые компании определяют страховой тариф по данному виду страхования самостоятельно. Как правило, страховые компании, учитывая высокие риски по данному виду страхования, устанавливают страховой тариф на максимально высоком уровне в целях снижения собственных рисков [4].

В большей части страховых компаний базовый тариф по данному виду страхования составляет 1,5% от страховой суммы в год. В целом базовый тариф в различных компаниях может составлять от 0,8% до 1,67% размера страховой суммы в год [5].

К базовому страховому тарифу также могут применяться различные повышающие и понижающие коэффициенты. Их применение зависит от деловой репутации застройщика, его опыта работы на рынке недвижимости, фактов нарушения условий ДДУ, фактов приостановления деятельности, местоположения объекта долевого строительства и прочих факторов риска для страховой компании. Как правило, величина данного коэффициента находится в пределах от 0,1 до 5 [5].

Рассмотрим, из чего складывается сумма выплаты при наступлении страхового случая.

Сумма, которую застройщик уплачивал страховой компании за страхование каждой из квартир, незначительна по сравнению с их стоимостью. Размер же страховых выплат, которые страховая компания была обязана выплатить дольщикам при наступлении страхового случая, многократно превышает стоимость страхового взноса, который застройщик уплачивал при страховании своей гражданской ответственности. Таким образом, именно огромной разницей между размером страховых взносов застройщиков и выплатами дольщикам при наступлении страховых случаев и обусловлены серьезные требования, предъявляемые Федеральным законом №214-ФЗ к размеру уставного капитала и собственных средств компаний-страховщиков [5].

Именно разница между размером страховых взносов и страховых выплат стала причиной возникновения ряда проблем, не позволяющих в полной мере реализовать механизм страхования гражданской ответственности застройщиков в страховых компаниях на практике. Так, по состоянию на начало 2016 года в список страховых компаний, имеющих право осуществлять страхование гражданской ответственности застройщика, составленный Центральным банком Российской Федерации, входило 19 страховых компаний, из которых лишь 6 реально страховали застройщиков [2], [23]. Причем около 70% от заключенных договоров приходилось на 3 из этих 6 компаний [2]. Очевидно, что такое количество страховых компаний было не в состоянии удовлетворить высокий, что обуславливалось невыгодностью для застройщиков альтернативного варианта обеспечения исполнений обязательств перед дольщиком (банковского поручительства), спрос на данный вид страхования. Также в ряде регионов России, например, в Республике Крым, не действовало ни одной страховой компании, практиковавшей страхование застройщиков [27]. Таким образом, застройщики ряда российских регионов изначально были лишены возможности использовать один из законодательно закрепленных способов обеспечения выполнения обязательств перед дольщиками.

Второй способ представляет собой участие застройщика в обществе взаимного страхования гражданской ответственности застройщиков (далее – ОВС). ОВС – это некоммерческая организация, осуществляющая взаимное страхование застройщиков, привлекающих денежные средства дольщиков [6]. Данная организация была создана в августе 2013 года, учредителями выступили 30 застройщиков из 13 регионов России. С 2015 года ОВС является членом Общероссийского межотраслевого объединения работодателей «Российский Союз строителей». Основная задача ОВС заключается в уменьшении риска участия дольщиков в долевом строительстве, а также минимизации их возможного ущерба. Страхователями могут выступать только члены ОВС [24]. Основная особенность ОВС заключается в том, что его члены одновременно являлись и страхователями, и лицами, обеспечивавшими функционирование ОВС в качестве страховщика [6].

По состоянию на начало 2016 года в России насчитывалось порядка 3600 застройщиков, из них членами ОВС являлись лишь 389 компаний [23], [24]. Из приведенных данных можно сделать вывод, что членство в ОВС не расценивалось большей частью застройщиков как приоритетный способ обеспечения исполнения обязательств перед дольщиками. По мнению ряда экспертов, основной причиной нежелания застройщиков вступать в ОВС стала солидарная ответственность членов ОВС по долгам общества. Многих застройщиков не устраивала перспектива нести материальную ответственность по чужим долгам [23].

Однако механизм страхования гражданской ответственности застройщика продемонстрировал свою неэффективность, поскольку за время существования данного механизма не возникало прецедентов погашения страховыми компаниями финансовых рисков дольщиков в случае банкротства застройщиков [2]. При этом стоит отметить, что средства на выплаты страховых премий дольщикам имеются: в рамках механизма страхования гражданской ответственности застройщика страховыми компаниями было аккумулировано порядка 18 миллиардов рублей, из которых не было совершено ни одной выплаты обманутым дольщикам [3].

Очевидно, что в целях снижения финансовых рисков и защиты прав участников долевого строительства необходимо заменить банковское поручительство и страхование гражданской ответственности застройщика более эффективным механизмом обеспечения исполнения обязательств застройщика перед дольщиками. По задумке законотворцев, таким механизмом должна стать некоммерческая организация «Фонд защиты прав граждан-участников долевого строительства» [22] (далее – компенсационный фонд).

Компенсационный фонд был создан по инициативе Президента Российской Федерации Владимира Путина в целях возмещения убытков по ДДУ дольщикам при банкротстве застройщика [22], а также для завершения строительства домов при неисполнении застройщиками взятых на себя обязательств [8], [19]. Компенсационный фонд рассматривается как альтернатива механизму страхования гражданской ответственности застройщиков и банковскому поручительству и со временем полностью заменит их [27]. Компенсационный фонд формируется за счет обязательных взносов застройщиков в размере 1,2% от стоимости каждого зарегистрированного ДДУ [16].

Компенсационный фонд начал действовать с 1 января 2017 года [7], [19]. Закон о формировании компенсационного фонда был принят Государственной Думой РФ в июле 2017 года. Данный закон предъявляет ряд требований к застройщикам, которые обусловлены необходимостью минимизации рисков участников долевого строительства. Требования включают в себя:

Однако ряд экспертов полагает, что создание компенсационного фонда и связанное с ним ужесточение требований к застройщикам, привлекающим деньги дольщиков по ДДУ, создает ряд проблем для участников рынка. Во-первых, негативным моментом для застройщиков является необходимость уплачивать взносы в компенсационный фонд до государственной регистрации каждого ДДУ. Регистрация ДДУ происходит исключительно после подтверждения уплаты взноса в компенсационный фонд [2], что создает затруднения для застройщиков, поскольку они уплачивают взносы из собственных средств, не имея возможности привлечь для этого денежные средства дольщиков. Также данный механизм регистрации требует больших затрат времени по сравнению с практиковавшимся ранее процессом привлечения средств участников долевого строительства по ДДУ.

Во-вторых, эксперты прогнозируют, что ужесточение требований к застройщикам приведет к тому, что многие средние и малые строительные компании покинут рынок долевого строительства, а часть из них невозможность привлекать денежные средства дольщиков приведет к банкротству. Также рынок долевого строительства покинут девелоперы, связанные с банками – они предпочтут банковские займы привлечению денежных средств по ДДУ. Эксперты полагают, что новые требования к застройщикам не только сократят число действующих участников на рынке долевого строительства, но и сделают невозможным появление новых, что приведет к снижению уровня конкуренции между застройщиками, которое может повлечь за собой монополизацию рынка и, как следствие, спровоцировать рост цен на недвижимость [14].

Кроме того, рост цен на недвижимость на рынке долевого строительства может спровоцировать повышение базовой ставки размера обязательных взносов в компенсационный фонд. До недавнего времени величина взносов в компенсационный фонд оставалась дискуссионным вопросом. Ранние версии законопроектов о создании компенсационного фонда предусматривали обязательные отчисления застройщиков в размере 1% от стоимости каждого ДДУ [15]. Отдельные эксперты с помощью квалиметрического подхода обосновали достаточность размера процентной ставки отчислений застройщиков в компенсационный фонд в размере 1% от суммы каждого ДДУ [2]. Однако действующее законодательство устанавливает фиксированный размер взносов в компенсационный фонд в размере 1,2% от стоимости каждого ДДУ на время «переходного периода», который продлится до 1 июля 2018 года [16]. Также, законодатель предусмотрел возможность не чаще одного раза в год изменять величину взноса [21], [25]. Эксперты полагают, что величина взносов будет меняться в сторону увеличения [2], что, в свою очередь, может спровоцировать увеличение цен на недвижимость.

Таким образом, проведенный анализ выявил, что отмена механизмов банковского поручительства и страхования гражданской ответственности застройщика является обоснованной, а компенсационный фонд долевого строительства является оптимальным механизмом обеспечения защиты законных интересов участников долевого строительства. Однако, учитывая рассмотренные выше проблемы, связанные с функционированием компенсационного фонда, мы предлагаем следующие меры по совершенствованию данного механизма организационно-экономического регулирования долевого строительства:

-

Во избежание повышения цен на недвижимость, реализуемую на рынке долевого жилищного строительства, необходимо снизить базовую ставку взносов в компенсационный фонд с 1,2% до 1% от суммы каждого ДДУ. Базовая ставка в размере 1% обоснована с помощью квалиметрического подхода [2]. Это оптимальная ставка, которая позволит обеспечить выплаты всем имеющимся и спрогнозированным «обманутым дольщикам» либо завершить строительство всех имеющихся и спрогнозированных проблемных объектов долевого строительства;

-

Необходимо установить корректную методику оценки надежности застройщиков, которая позволит устанавливать предельную ставку и дифференцированную сетку величины процентов от заключаемых ДДУ;

-

Во избежание возникновения монополии либо незаконных сговоров застройщиков относительно уровня цен на рынке долевого строительства рекомендуется усилить контроль уполномоченных государственных органов за поведением застройщиков, привлекающих денежные средства дольщиков по ДДУ;

- Во избежание сокращения числа застройщиков, действующих на рынке долевого строительства, а также с целью сокращения сроков строительства на стадии привлечения денежных средств дольщиков рекомендуется законодательно установить порядок регистрации ДДУ, предусматривающий возможность уплаты застройщиком обязательных взносов в компенсационный фонд после государственной регистрации ДДУ.

1. Baronin S.A., Esaf'ev N.Yu., Tutundzhyan A.A. Osobennosti sovremennogo razvitiya rossiyskogo rynka dolevogo stroitel'stva mnogokvartirnyh zhilyh domov// Russian Journal of Management № 4 (t.4), 2016

2. Viktorov M.Yu. Larionov A.N. Obosnovanie neobhodimosti i dostatochnosti razmera procentnoy stavki otchisleniy zastroyschikov v gosudarstvennoy kompensacionnyy fond: kvalimetricheskiy podhod// Ekonomika i predprinimatel'stvo №4 (ch.2), S. 934-940. Moskva, 2017

3. Informacionnoe agentstvo Regnum [Elektronnyy resurs]. - URL: https://regnum.ru/news/economy/2288047.html (data obrascheniya: 04.09.2017)

4. Ionina M.B. Problemy strahovaniya otvetstvennosti zastroyschikov//Vestnik Omskoy yuridicheskoy akademii №4, S39. Omsk, 2014

5. Nekrasova A.E. Uchastie strahovyh organizaciy v processe strahovaniya otvetstvennosti zastroyschika// Science time №8, S144. 2015

6. Oficial'nyy sayt potrebitel'skogo obschestva vzaimnogo strahovaniya zastroyschikov [Elektronnyy resurs]. URL: http://www.ovsz.ru/ (data obrascheniya: 04.09.2017)

7. Perechen' porucheniy Prezidenta Vladimira Putina po itogam zasedaniya Gosudarstvennogo soveta 17 maya 2016 goda [Elektronnyy resurs]. - URL: http://kremlin.ru/acts/assignments/orders/52154 (data obrascheniya: 04.09.2017)

8. Popravki k proektu federal'nogo zakona №139186-7 «O vnesenii izmeneniy v Federal'nyy zakon «Ob uchastii v dolevom stroitel'stve mnogokvartirnyh domov i inyh ob'ektov nedvizhimosti i o vnesenii izmeneniy v nekotorye zakonodatel'nye akty Rossiyskoy Federacii» i otdel'nye zakonodatel'nye akty Rossiyskoy Federacii», vnesѐnnomu Pravitel'stvom Rossiyskoy Federacii, prinyatomu Gosudarstvennoy Dumoy v pervom chtenii 14 iyunya 2017 goda

9. Portal RG.ru [Elektronnyy resurs]. - URL: http://rg.ru/2013/01/17/pravila.html (data obrascheniya: 04.09.2017)

10. Portal RG.ru [Elektronnyy resurs]. - URL: http://rg.ru/2016/03/27/rossiianam-prostiat-dolg-po-ipoteke-poslerozhdeniia-rebenka.html (data obrascheniya: 04.09.2017)

11. Portal RG.ru [Elektronnyy resurs]. URL: https://rg.ru/2014/06/10/strahovanie.html (data obrascheniya: 04.09.2017)

12. Portal The Village [Elektronnyy resurs]. - URL: http://www.the-village.ru/village/business/news/220291-dolevoe-stroitelstvo (data obrascheniya: 04.09.2017)

13. Portal The Village [Elektronnyy resurs]. - URL: http://www.the-village.ru/village/business/news/250303-obman (data obrascheniya: 04.09.2017)

14. Portal RBK [Elektronnyy resurs]. URL: http://www.rbc.ru/business/20/07/2017/5970aa849a79474f246d0cbc (data obrascheniya: 04.09.2017)

15. Portal RBK Nedvizhimost' [Elektronnyy resurs]. URL: https://realty.rbc.ru/news/577d08409a7947e548ea4239 (data obrascheniya: 04.09.2017)

16. Portal RBK Nedvizhimost' [Elektronnyy resurs]. URL: https://realty.rbc.ru/news/5971cb0c9a7947f4135939d3 (data obrascheniya: 04.09.2017)

17. Portal RBK Nedvizhimost' [Elektronnyy resurs]. URL: http://realty.rbc.ru/articles/29/12/2015/562949998863637.shtml (data obrascheniya: 04.09.2017)

18. Portal RBK Nedvizhimost' [Elektronnyy resurs]. URL: http://realty.rbc.ru/news/577d214b9a7947a78ce91352 (data obrascheniya: 04.09.2017)

19. Portal RBK Nedvizhimost' [Elektronnyy resurs]. URL: https://realty.rbc.ru/news/58945c239a7947d7d9e874fe (data obrascheniya: 04.09.2017)

20. Portal RIA Nedvizhimost' [Elektronnyy resurs]. URL: http://riarealty.ru/news_house/20151019/406319336.html (data obrascheniya: 04.09.2017)

21. Portal RIA Novosti [Elektronnyy resurs]. URL: https://ria.ru/economy/20170721/1498900254.html (data obrascheniya: 04.09.2017)

22. Postanovlenie Pravitel'stva RF ot 07.12.2016 №1310

23. Stepanova E.E. Stroiteli hotyat, chtoby vlast' prislushalas' k professionalam// Gazeta «Stroitel'» №22(2278), S.3. Penza, 2015

24. Titova E.P., Rudman M.N. Obespechenie ispolneniya obyazatel'stv v dogovorah uchastiya v dolevom stroitel'stve// Evraziyskaya advokatura № 3, S44. 2015

25. Federal'nyy zakon ot 29 iyulya 2017 goda №218-FZ «O publichno-pravovoy kompanii po zaschite prav grazhdan - uchastnikov dolevogo stroitel'stva pri nesostoyatel'nosti (bankrotstve) zastroyschikov i o vnesenii izmeneniy v otdel'nye zakonodatel'nye akty Rossiyskoy Federacii»

26. Federal'nyy zakon ot 30.12.2004 №214-FZ (red. ot 13.07.2015) «Ob uchastii v dolevom stroitel'stve mnogokvartirnyh domov i inyh ob'ektov nedvizhimosti i o vnesenii izmeneniy v nekotorye zakonodatel'nye akty Rossiyskoy Federacii» (s izm. i dop., vstup. v silu s 01.10.2015)

27. Elektronnoe periodicheskoe izdanie «Parlamentskaya gazeta» [Elektronnyy resurs]. URL: https://www.pnp.ru/economics/2017/02/03/strakhovaniya-zastroyshhikov-i-bankovskikh-poruchitelstv-bolshe-ne-budet.html (data obrascheniya: 04.09.2017).