Saransk, Saransk, Russian Federation

Saransk, Russian Federation

Lyubaya, dazhe procvetayuschaya, kompaniya na opredelennom etape ee razvitiya nuzhdaetsya v finansovyh resursah. Komplementarnost' i ogranichennost' etih resursov obuslovlivayut konkurenciyu kompaniy za kapital. Znanie sprosa i predlozheniya, motivov i modeley povedeniya postavschikov kapitala, sposobov prinyatiya imi resheniy o predostavlenii finansovyh resursov trebuyut ot kompaniy vladeniya metodami i instrumentami marketinga. V stat'e obosnovano, chto ispol'zovanie marketingovyh strategiy, segmentirovaniya rynka kapitala, pozicionirovanie kompanii s tochki zreniya vysokogo sootnosheniya dohodnosti i riska pozvolyayut identificirovat' potencial'nyh investorov i vyyti na nih s pravil'nym predlozheniem. Ispol'zovanie marketinga pri vybore i privlechenii istochnikov finansirovaniya biznesa rassmotreno na osnove opyta predpriyatiy i organizaciy Respubliki Mordoviya.

marketing, istochniki finansirovaniya, investory, ocenka, vybor, biznes-proekt, razvitie biznesa.

Рост бизнеса и совершенствование предпринимательских структур усиливают соперничество за доступ к надежным источникам финансовых ресурсов. Основной механизм любого рынка, в том числе рынка капитала – конкуренция. С одной стороны, конкуренция разворачивается между компаниями нуждающимися в финансовых ресурсах, с другой – между инвесторами, т.е. поставщиками капитала, заинтересованными в его выгодном вложении. В обеспечении сбалансированности спроса и предложения на рынке капитала важную роль играет маркетинг. Маркетологи должны изучать рынок капитала с позиций интересов как потребителей, так и поставщиков капитала, выявлять закономерности и тенденции в его развитии, владеть инструментами сегментирования и позиционирования, налаживания коммуникаций и взаимодействия между субъектами данного рынка. Все это важно для принятия обоснованных управленческих решений как фирмами, реализующими инвестиционные проекты, так и инвесторами.

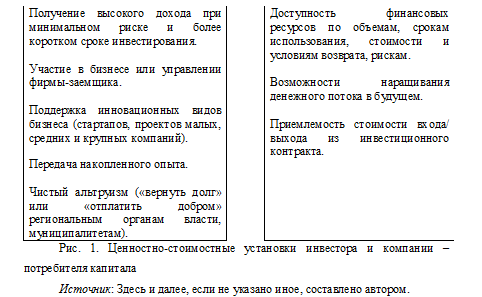

Выбор инструментов маркетинга для поиска источников финансирования бизнеса должен осуществляться в соответствии с требованиями ценностно-стоимостной концепции управления. Она предусматривает знание ценностных установок инвестора и компании, заинтересованной в привлечении капитала, а также их стоимостного воплощения (рис. 1).

Принимая решение о вложении своих средств в тот или иной бизнес-проект, инвестор учитывает ценности, которые он ему обеспечит не столько в краткосрочном, сколько в долгосрочном периоде, благодаря росту денежного потока и прибыли. Их капитализация позволит наращивать стоимость его компании. При этом инвестор должен, безусловно, ориентироваться на ожидания рынка капитала относительно доходности.

В связи с этим важную роль играют коммуникации, формирующие восприятие участников рынка капитала по поводу возможных доходов и рисков. Компании – заемщики капитала должны убедить инвесторов в способности генерировать денежные потоки в будущем. Если инвесторы не будутв это верить, то текущая стоимость компании на рынке капитала будет близка к нулю. Генерируемые денежные потоки заемщика должны дисконтироваться с учетом стоимости капитала или процентной ставки, отражающей ожидаемую доходность в случае инвестирования в другую компанию с аналогичным профилем риска.

Маркетологи должны помочь предпринимателям найти наиболее перспективных и выгодных поставщиков капитала. Это непростая задача, так как рынок капитала имеет существенные особенности по сравнению с товарным рынком. В отличие от товарных рынков на рынке капитала компании приходится соперничать не только с отраслевыми конкурентами, но и с другими субъектами – владельцами капитала (банки, бизнес-ангелы, венчурные капиталисты, инвестиционные, пенсионные и другие фонды), сопоставляя возможную доходность с рисками.

Другое важное отличие рынка капитала от товарного рынка в том, что на нем часто действуют игроки, не заинтересованные в самой компании и ее продуктах. На фондовых рынках значительная доля торговли приходится на спекулянтов, которых нередко интересует только возможность получить прибыль за счет краткосрочных колебаний цен акций. К тому же скачки цен на фондовых биржах бывают обусловлены настроением и прихотями инвесторов, их политическими «играми», а не объективными процессами. Следовательно, принимая решения о привлечении финансовых ресурсов, выборе инвестора, компания должна руководствоваться не только финансовыми, но и маркетинговыми принципами. Это касается:

- знания состояния и тенденций развития рынка капитала;

- знания своего продукта, т. е. инвестиционного предложения;

- умения обосновать выгоды инвестора от взаимодействия с вашей компанией по сравнению с имеющимися альтернативными возможностями, т.е. создать ценностное предложение.

Ситуация на рынках капитала в последние десятилетия значительно изменилась. На них наметились следующие наиболее важные тенденции: глобализация, развитие современных технологий, рост финансовых инноваций, доминирование институциональных инвесторов и др. С одной стороны, глобализация на рынке капиталов наблюдается в связи со снижением уровня государственного вмешательства в экономику во многих странах, а с другой – развитию данной тенденции способствуют ужесточение правил инсайдерской торговли, особенно в Европе, а также требования к повышению прозрачности информации о деятельности публичных компаний. Глобализация обеспечивает компаниям более широкий доступк источникам капитала, а также позволяет воспользоваться различиями в налоговом и экономическом регулировании в разных странах для снижения стоимости капитала. В то же время глобализация рынков капитала приводит к росту конкуренции за капитал не только на отраслевых, национальных, но и на мировых рынках [1. С. 18]. Развитие информационных технологий ускоряет процессы поиска, оценки и выбора источников финансовых ресурсов, делает рынок капитала более доступным и динамичным в мировом масштабе.

Глобализация и современные информационные технологии создали предпосылки для финансовых инноваций, появления новых финансовых инструментов (секьюритизация, бутстреппинг). Финансовые инновации способствовали размыванию границ между различными типами финансовых институтов. Коммерческие банки перестали быть единственными институтами, предоставляющими коммерческие кредиты. В этом бизнесе сегодня работают страховые компании, пенсионные фонды и другие категории инвесторов. Секьюритизация позволяет им успешно конкурировать на рынках, где ранее господствовали инвестиционные банки.

Динамичное развитие индустрии взаимных фондов, паевых трастов и других форм коллективного инвестирования изменило масштабы и структуру рынков капитала, а также модели поведения их участников. Резко возросла потребность в профессиональном управлении процессами привлечения финансовых ресурсов и их эффективного вложения в целях наращивания акционерной стоимости компаний. Чтобы успешно конкурировать за финансовые ресурсы, компании должны выявлять наиболее перспективных и надежных поставщиков капитала и направлять маркетинговые усилия на них. При этом важно учитывать особенности различных способов привлечения капитала.

Мобилизация финансовых ресурсов для их инвестирования может осуществляться в двух формах: долговой и долевой. Главные источники долгового капитала – банковские кредиты и облигации. Их поставщиками выступают в настоящее время не только коммерческие банки, но и банки развития, различные финансовые институты. Для привлечения долевого капитала компании, как правило, выпускают обыкновенные акции, реже – привилегированные акции и варранты. Используются также гибридные инструменты, обладающие свойствами долговых и долевых ценных бумаг. Основное различие между долговым и долевым капиталом состоит в характере прав на денежные потоки компании: кредиторы (банки, держатели акций), обладают первоочередным правом на выплату процентов и основной суммы вложения, а инвесторы в долевые инструменты имеют остаточное право. Кроме того, проценты, выплачиваемые держателям долговых обязательств, подлежат вычету из налогооблагаемой базы, а дивиденды акционерам – нет. Различие заключается в том, что долговое обязательство имеет срок погашения, а долевой капитал привлекается на бессрочной основе.

Стремительное развитие рынков капитала, с одной стороны, дает возможность выбора из широкого спектра предлагаемых источников финансирования, а с другой – затрудняет принятие решения о способе их привлечения и инвестирования бизнес-проекта. Наличие большого числа вариантов – бизнес-ангелы, венчурный капитал, кредитование под залог активов, лизинг, личные сбережения – позволяет компаниям выбирать наиболее приемлемый для них вариант с точки зрения объемов финансирования, сроков, рисков, способов взаимодействия с инвесторами. При этом они, безусловно, должны учитывать цели, возможности и ограничения различных категорий инвесторов. Например, бизнес-ангелов интересуют возможности инвестирования в бизнес-проекты с высокой степенью участия и риска, рассчитанные на средне- и долгосрочный периоды. Венчурные капиталисты желают держать под пристальным контролем стартапы или компании, в которые вложены средства.

Принятие инвестором решения о предоставлении финансовых ресурсов происходит на этапе развития компании. Как правило, этот этап характеризуется наивысшим уровнем риска, обусловленного множеством неопределенностей, связанных с новым продуктом или технологией, возможностями их коммерциализации и получения целевой прибыли, завоевания интересующей доли рынка. В этом случае наиболее приемлемый способ – долевое финансирование. Другим вариантом может быть венчурное финансирование, так как венчурные капиталисты как профессиональные инвесторы хорошо владеют инструментами минимизации рисков, включая в свой портфель проекты с сопоставимыми уровнями риска. В данном случае провал одних инвестиционных проектов компенсируется успешной реализацией других.

Основной способ инвестирования для публичных и частных компаний – внутреннее финансирование посредством реинвестирования прибыли. В последние десятилетия, как показывают исследования, на долю внутреннего финансирования приходится от 60 до 80% всего объема финансирования в средних и крупных компаниях [3. С. 26]. Внутреннее финансирование позволяет избежать расходов, связанных с эмиссией ценных бумаг, потери рычагов управления и других видов зависимости от инвестора. Доля акционерного капитала в общем объеме финансовых ресурсов редко превышает 10%, тем не менее, он играет важную роль в привлечении долгового капитала и влияет на статус компании на фондовом рынке.

Способы и источники финансирования зависят от многих факторов: размера компании, стадии ее развития, потенциала роста, рыночной стоимости, статусной позиции и др. Среди этих факторов наибольшее влияние на их выбор оказывает этап жизненного цикла компании. На начальном этапе создания бизнеса предприниматель, прежде всего, занимается исследованиями и разработкой нового продукта. Он еще не вкладывает средства в приобретение активов, имея только концепцию проекта, способного принести прибыль, т.е. предприниматель определяет для себя возможные варианты финансирования проекта. Чаще всего такие компании частные и рассчитывают на собственные средства или финансовую поддержку родственников и друзей. Им трудно получить доступ к банковскому кредиту, так как он не будет обеспечен конкретными активами, способными покрыть потери банка в случае несостоятельности бизнес-проекта.

Другим способом финансирования на начальном этапе, как свидетельствует зарубежная практика, может быть бутстрэппинг, т.е. нестандартные способы привлечения финансовых ресурсов. К ним относятся личные кредитные карты, кредиты под залог жилья, личные сбережения и авансы от потребителей, лизинг активов или их заимствование у других компаний. Хотя бутстрэппинг популярен среди предпринимателей, однако он ограничивает рыночные возможности компании с точки зрения роста объема продаж, увеличения рыночной доли и, как следствие, ее конкурентной позиции.

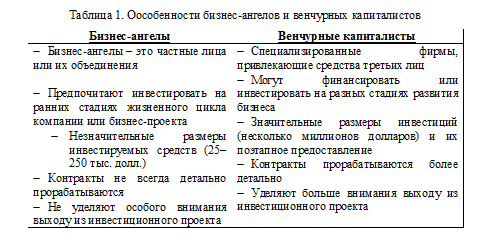

Переход на стадию «расширение» требует привлечения внешнего капитала, как правило, в виде прямых инвестиций. Основными источниками прямых инвестиций выступают бизнес-ангелы и венчурные капиталисты. Их особенности отражены в табл 1.

Отмеченные особенности оказывают влияние на степень привлекательности финансирования бизнес-проектов: ежегодно бизнес-ангелы финансируют в 30–40 раз больше в начинающие компании, чем венчурные капиталисты [2. С. 5]. Данная ситуация объясняется не только ростом в последние десятилетия числа состоятельных инвесторов, но и рядом преимуществ этого способа инвестирования (хеджирование от колебаний на фондовом рынке, более низкий уровень рисков в силу относительно меньших объемов инвестиций, возможность управлять молодыми компаниями и делиться с ними накопленным опытом). Успешные бизнес-ангелы чаще всего распределяют свои финансовые ресурсы между несколькими компаниями. Кроме того, бизнес-ангелы предпочитают инвестировать в рамках известной им отрасли, региона и страны.

Компания принимает решение о расширении, т.е. переходит на следующий этап жизненного цикла, в том случае, если ее продукт представляет интерес для потребителя и она прогнозирует рост объема продаж. Этому должно предшествовать маркетинговое исследование или проведение экспертной оценки рынка. Расширение бизнеса требует дополнительных ресурсов. Эта проблема на данном этапе решается, как правило, за счет прямых инвестиций венчурных капиталистов, реже – бизнес-ангелов. Примером может служить инвестирование в Uber – один из самых дорогих стартапов в развитии бизнеса таксомоторных перевозок. Uber – непубличная компания и IPO пока не входит в ее ближайшие планы. Состав ее акционеров разнообразный – это десятки фондов, банков и физических лиц, среди которых Microsoft, Google Ventures, Goldman Sachs, Benchmark Capital, глава Amazon Д. Безос, основатель Napster Ш. Фэннинг [5. С. 32]. Совладельцами Uber стали и российские бизнесмены – М. Фридман, Г. Хан, А. Кузмичев, А. Усманов, З. Магомедов. С начала существования компания получила 15 млрд долл. инвестиций. Стоимость Uber больше, чем всех его конкурентов: по разным оценкам, 62–68 млрд долл., что беспрецедентно для стартапов [5. С. 33]. Несмотря на то, что Uber терпит убытки (в I полугодии 2016 г. потери составили 1,2 млрд долл.), согласно сообщению Bloomberg, желание инвесторов вложиться в эту компанию не ослабевает. Пока инвесторов не особенно беспокоит убыточность компании, так как они видят в ней перспективу роста и ликвидность. Они также понимают, что убытки характерны для стартапов, осуществляющих экспансию по всему миру.

Для венчурных капиталистов, как свидетельствуют исследования, при принятии решения об инвестировании главный критерий – качество управленческой команды, а для бизнес-ангелов – личность предпринимателя. Особое внимание инвестор уделяет маркетингу и оценке денежных потоков, прибыльности в разработанном компанией бизнес-плане, а с точки зрения перспективности бизнеса – стоимости выхода, то есть ожидаемой стоимости бизнеса через 3–5 лет. Исходя из требуемой доходности, рассчитывается так называемый коэффициент прироста. Он показывает, во сколько раз должна увеличиться стоимость первоначального вложения, чтобы фирма получила требуемую доходность [4]. Компании, успешно прошедшие через этот этап, впоследствии становятся публичными, т.е. размещают свои акции на фондовой бирже или на внебиржевом рынке.

Получение статуса публичной компании важно для нее прежде всего с точки зрения приобретения новых возможностей для привлечения капитала, хотя это сопряжено и с рядом негативных процессов (конфликты между различными категориями акционеров, раскрытие информации, затраты средств на помощь инвестиционных банков, а также времени на коммуникации с инвесторами). Кроме того компания должна обеспечить поддержку акций после начала торговли ими на вторичном рынке, т.е. после IPO. Это требует правильного позиционирования компании и налаживания коммуникаций с биржевыми аналитиками и другими участниками бизнес-сообщества. Основную роль в продвижении компании играют инвестиционные банки, выступающие в качестве финансовых посредников.

На этапе роста после IPO, хотя и наблюдается увеличение доходов и денежных потоков, потребности в инвестировании нередко превышают сумму внутренних финансовых ресурсов. Компания в этом случае имеет возможность выхода на рынок корпоративных облигаций, может прибегнуть к эмиссии варрантов (разновидность опционов на акции) или дополнительных акций.

В последние десятилетия в развитых странах наблюдается тенденция к активному участию в сфере прямых инвестиций корпораций, которые создают свои венчурные подразделения. Их основное назначение – инвестирование в новые технологии и продукты с целью создания перспективных рынков.

Крупные компании, способные генерировать значительные избыточные средства, как правило, стоят перед выбором: реинвестировать эти средства или отдать их акционерам. При любом варианте они должны информировать рынок капитала о потенциальной доходности вложенных средств, чтобы компании были инвестиционно привлекательными и не подверглись поглощению. Следовательно, для компании важно владеть информацией о состоянии и тенденциях развития рынка капитала и иметь необходимые управленческие компетенции в области финансирования и инвестирования.

На этапе спада в жизненном цикле компании уже не привлекают, а возвращают капитал на основе аккумулирования положительных денежных потоков. Спад не означает гибель бизнеса. Он лишь сигнализирует о необходимости изменения стратегии финансирования в целях возврата на начальный этап. Существуют разные стратегии выхода из спада (диверсификация бизнеса, отраслевая консолидация, минимизация потребности в капитале, поглощения более мелких компаний и др.). Все они имеют свои плюсы и минусы, с позиций как привлечения ресурсов, так и поведения участников инвестиционного процесса, выхода из возможных конфликтных ситуаций.

Ппри оценке и выборе источников финансирования бизнеса любая компания должна иметь представление о состоянии и тенденциях развития рынка капитала, ценностных установках и моделях поведения владельцев капитала, заинтересованных в его инвестировании, особенностях различных категорий институциональных инвесторов и способах принятия ими инвестиционных решений на этапах жизненного цикла компании. Успешность решения этих задач зависит от наличия у управленческой команды компании, компетенции в сферах финансов, инвестиций, менеджмента и маркетинга.

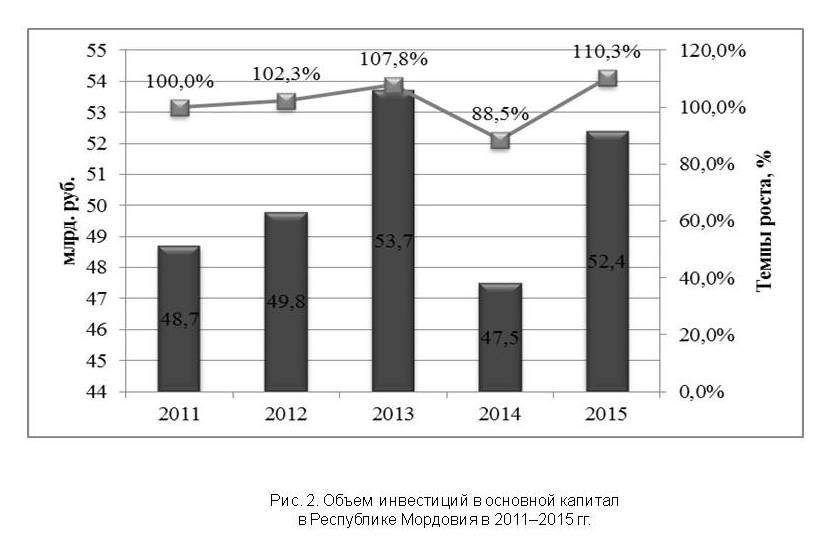

Использование маркетинга при выборе источников финансирования бизнеса и привлечении инвесторов рассмотрено на основе изучения опыта предприятий и организаций Республики Мордовия. Республика имеет невысокий уровень инвестиционного потенциала. По данным рейтинга инвестиционной привлекательности регионов (RAEX) Эксперт РА за 2015 г., Мордовия относится к категории «незначительный потенциал – умеренный риск» (3B2), занимая 67-е место в ранге инвестиционного потенциала [6]. Объем инвестиций в основной капитал в 2015 г. составил 52,4 млрд руб. [7] (рис. 2).

Динамика объема инвестиций в рассматриваемый период характеризовалась нестабильностью, средние темпы прироста инвестиций составляли 4,5% в год. В 2014 г. наблюдался значительный спад инвестиций (– 1,5% к 2013 г.), что объясняется общемировыми и общероссийскими тенденциями стагнации экономики, снижения темпов промышленного роста, сокращения потребительского спроса как драйвера регионального роста, уменьшения трансфертов в региональные бюджеты и и др. Тем не менее в 2015 г. темп роста инвестиций составил 110,3%, а в I квартале 2016 г. (по данным Министерства экономики Республики Мордовия) – 144,4% (по сравнению с аналогичным периодом прошлого года) [7]. В Национальном рейтинге инвестиционного климата в 2015 г. республика заняла 17-е место (+7 к 2015 г.), войдя в число регионов с комфортными условиями ведения бизнеса, прежде всего за счет институциональной составляющей (наличие институтов развития) [8].

Уровень инвестиционной привлекательности региона определяет потенциал привлечения предприятиями и организациями средств инвесторов в целях развития бизнеса [9, 10]. В структуре инвестиций региона по источникам финансирования доминируют собственные средства предприятий и организаций – 45,2%, привлеченные средства (за исключением бюджетных) составляют 32,5%, из них ресурсы коммерческих банков – 8,4%, заемные средства других предприятий и средства внебюджетных фондов – 0,8%. Отраслевая структура инвестиций свидетельствует о преобладании обрабатывающих производств – 25,9% (из них 4,4% – производство пищевых продуктов, включая напитки, и табак, 0,9% – производство электрооборудования, электронного и оптического оборудования, 0,7% – производство прочих неметаллических минеральных продуктов), доля транспорта и связи – 25,5%, на операции с недвижимостью, арендой и предоставлением услуг приходится 15,5%, на сельское хозяйство, охоту и лесное хозяйство – 11,7% [7].

Среди предприятий, реализующих инвестиционные проекты на территории региона, доминируют крупные, на долю которых приходится 75,4% привлеченных инвестиций. Объем инвестиций в основной капитал средних предприятий в 2015 г. составил 4257,8 млн руб., малых – 3079,1 млн руб. Значительную долю вложений средних предприятий (42,1%) составляют инвестиции в сельское хозяйство, охоту и лесное хозяйство, 32,5% вложений малых предприятий – в операции с недвижимым имуществом, аренду и предоставление услуг. В 2015 г. субъектами малого и среднего бизнеса получено 660 микрокредитов на сумму 589,4 млн руб.

В настоящее время в Республике Мордовия реализуются 83 инвестиционных проекта, в качестве перспективных рассматриваются 42 проекта. Особого внимания заслуживает инвестирование в инновационные проекты. За 2011–2014 гг. уровень инновационной активности организаций Республики Мордовия вырос в 1,5 раза (с 12,4 до 18,3%) (для сравнения: в 2005 г. он составлял 6,2%) , объем инновационных товаров, работ и услуг – в 1,4 раза. Рост производства инновационной продукции предприятий Мордовии в 2015 г. превысил темпы роста в целом по промышленности в 4 раза.

Затраты на исследования и разработки (R&D) за 2014 г. выросли в 1,5 раза (с 561 млн до 830,5 млн руб.). В их структуре значительную долю составляют расходы на разработки – 50% в среднем, доля фундаментальных исследований соответствует прикладным – 25% в среднем. При этом повышается привлекательность высокотехнологичного сегмента инновационного рынка для инвестиций: затраты на технологические инновации в 2014 г. составили 6,3 млн руб. (для сравнения: в 2012 – 3,6 млн, 2013 гг. – 3,2 млн руб.). Количество используемых передовых производственных технологий в 2014 г. насчитывало 2913 ед., созданных – 5 ед. [11]. По оценкам экспертов, объемы НИОКР, выполненных субъектами малого предпринимательства, составляют не более 0,7% общего объема.

Одним из акторов инновационного развития региона является ООО «Центр нанотехнологий и наноматериалов Республики Мордовия» (ООО «ЦНН РМ»). Компания стала совместным проектом «РОСНАНО» и Правительства Республики Мордовия и выступает в роли Venture Builders (инвестиционная компания, использующая бизнес-модель, основанную на формировании портфеля компаний с целью инвестирования; в отличие от венчурных фондов, эти компании вовлечены в операционный менеджмент портфельных компаний). ООО «ЦНН РМ» создано с целью сформировать условия для посевного финансирования и инкубирования стартапов в высокотехнологичном сегменте инновационного рынка региона («Приборы и комплексы», «Нанотехнологии в строительстве», «Силовая электроника», «Современная светотехника»), в том числе «упаковки» компании/проекта для запуска бизнеса и привлечения инвесторов.

За период функционирования ООО «ЦНН РМ» создано 46 стартапов (проектных компаний), из них 16– в 2015 г. Общий бюджет компании в 2015 г. составил 1,97 млрд руб., включая инвестиции Фонда инфраструктурных и образовательных программ РОСНАНО в размере 1,15 млрд руб. Собственные инвестиции ООО «ЦНН РМ» в разработки проектных компаний (R&D стадия) в 2015 г. составили 103,4 млн руб. Эти средства вложены в проведение НИОКР, инженерную и коммерческую экспертизу проектов, закупку технологического оборудования для разработки и производства инновационной продукции.

Объем инвестиций в НИОКР с привлечением ведущих университетов России и Европы составил 5,5 млн руб. ООО «ЦНН РМ» проводило также заказные ОКР с общей выручкой 4,4 млн руб. Проекты ЦНН получили в 2015 г. гранты от Фонда содействия развитию малых форм предприятий в научно-технической сфере (Фонд Бортника) на сумму 2 млн руб.

ООО «ЦНН РМ» осуществляет также инвестиции на внешнем рынке. В 2015 г. заключено инвестиционное соглашение с разработчиком гибкой светодиодной пленки «Flexbright» из Финляндии, предусматривающее его участие в капитале компании и трансфере технологии на территорию России.

Консолидированная выручка наноцентра и проектных компаний в 2015 г. составила 35 млн руб. Рост выручки организации по сравнению с 2014 г. составил 40%, выручки стартапов – 25%, зарегистрировано 9 «ноу-хау» [12].

Ключевым институтом развития, осуществляющим привлечение инвестиций в экономику региона и поддержку инновационных проектов, является ООО «Корпорация развития Республики Мордовия». Основная функция корпорации – инвестиционный маркетинг региона: формирование предложений для инвесторов по реализации проекта в регионе, экспертиза инвестиционных проектов с целью оценки ценности (рентабельности) вложений для инвесторов, поиск инвесторов, привлечение частного капитала в инфраструктурные и социальные проекты, организация взаимодействия инвесторов с органами государственной власти по принципу «одного окна», развитие механизмов государственно-частного партнерства (ГЧП). Корпорация также осуществляет финансирование инвестиционных проектов в форме долевого участия или предоставления льготного кредита. В настоящее время корпорацией сформировано 8 инвестиционных предложений. В 2015 г. Советом директоров корпорации проведено 11 конкурсов, по результатам которых признаны победителями 32 инвестиционных проекта для предоставления льготных кредитов. За 2009–2013 г. реализовано 12 проектов ГЧП на основе договора аренды с инвестиционными обязательствами, общим объемом финансирования 87,92 млн руб. В статусе реализуемых находятся 5 проектов совокупной стоимостью 571,85 млн руб., перспективных – 5 проектов, стоимость которых составляет 319,75 млн руб. [13].

В Республике Мордовия создано 2 венчурных фонда для поддержки инновационных проектов субъектов малого и среднего бизнеса – ЗПИФ «Региональный фонд инвестиций в субъекты малого и среднего предпринимательства Республики Мордовия» (2010 г.) и ЗПИФ «Региональный венчурный фонд инвестиций в малые предприятия в научно-технической сфере Республики Мордовия» (2006 г.). ЗПИФ «Региональный фонд инвестиций в субъекты малого и среднего предпринимательства Республики Мордовия» является закрытым паевым инвестиционным фондом смешанных инвестиций. Стоимость чистых активов (СЧА) фонда составляеют 461,7 млн руб. (на 29.07.2016 г.), доходность за год – 10,1%. По СЧА фонд занимает 13-е место среди фондов данной категории (23 фонда), по доходности – 6-е место. Стоимость пая составила 115,4 млн руб., рост за последние пять лет – 16,3%. ЗПИФ «Региональный венчурный фонд инвестиций в малые предприятия в научно-технической сфере Республики Мордовия» является закрытым фондом, предназначенным для квалифицированных инвесторов (раскрытие информации не предусмотрено законодательством). В 2008 г. общая капитализация фонда составляла 880 млн руб. [14].

Микрофинансирование инвестиционных проектов в сфере малого и среднего бизнеса осуществляет НО «Фонд поддержки предпринимательства Республики Мордовия». В структуре микрокредитов, выданных фондом, значительную долю составляют кредиты предприятиям розничной торговли (28%), производственным (15%) и транспортным (13%) предприятиям.

Поддержку инновационного предпринимательства в регионе оказывают также АУ «Технопарк-Мордовия» и АУ «Агентство инновационного развития Республики Мордовия». Технопарк осуществляет поиск потенциальных инвесторов для финансирования инновационных проектов компаний на основании получения статуса резидента. Численность компаний-резидентов насчитывает 82 ед. [15]. АУ «Агентство инновационного развития Республики Мордовия» (АУ «АИР РМ») оказывает поддержку инновационным предпринимателям в сфере промышленности, сельского хозяйства, IT-сферы, медицины и строительства на ранних стадиях развития бизнеса (от зарождения идеи до выхода инновации на рынок). Количество поддержанных проектов насчитывает 87 ед., 18 проектов находятся на стадии поиска инвестора (объем финансирования проектов – от 75 млн до 696 млн руб.). Источниками инвестиций 3 проектов, получивших финансирование в 2016 г., стали программы, реализуемые ФГБУ «Фонд содействия развитию малых форм предприятий в научно-технической сфере» [16]. АУ «АИР РМ» также предоставляет субъектам малого и среднего бизнеса возможность привлекать инвестиции на основе партнерства с Фондом развития интернет-инициатив (ФРИИ), развивающего венчурную экосистему в сотрудничестве с бизнес-ангелами, корпорациями, вузами и оказывающего финансовую и экспертную поддержку интернет-проектов на ранних стадиях развития. Объем инвестиций фонда в проект может составить от 2 млн до 324 млн руб.

Проведенное исследование показало, что с целью продвижения инвестиционных проектов и взаимодействия с потенциальными инвесторами акторы, действующие на инвестиционном рынке Республики Мордовия, используют следующие инструменты маркетинговых коммуникаций:

- организация и проведение совещаний, круглых столов, конференций и форумов;

- разработка презентационных материалов об инвестиционных возможностях Республики Мордовия (Корпорацией развития на инвестиционном портале Республики Мордовия размещены презентация региона и паспорта муниципальных образований);

- проведение информационных кампаний по формированию привлекательного инвестиционного имиджа Республики Мордовия, в том числе и в иностранных СМИ;

- размещение информации о проектах на сайтах компаний (ООО «ЦНН РМ», АИР РМ, Корпорация развития РМ), издание каталогов с описанием проекта, конкурентных преимуществах продукта, услуги или технологии и перспективах;

- участие в инновационных и инвестиционных выставках и форумах (Московском международном форуме инновационного развития «Открытые инновации» и выставке «Open Innovations Expo», международном форуме инновационных технологий «Открытые Инновации» (г. Москва), Международном инвестиционном форме Сочи-2015, Петербургском международном экономическом форуме и др.);

- организация бизнес-миссий в другие регионы РФ и за рубеж (при поддержке Торгово-промышленной палаты Республики Мордовия);

- участие в рейтингах – рейтинге инвестиционной привлекательности регионов (RAEX) Эксперт РА, Национальном рейтинге состояния инвестиционного климата в субъектах РФ (Агентство стратегических инициатив), Рейтинге инновационных регионов России (Ассоциация инновационных регионов России), Рейтинге инновационного развития субъектов РФ (НИУ ВШЭ).

В Республике Мордовия сформирована инфраструктура инвестиционного рынка, постоянно расширяется спектр субъектов инвестирования и привлекаемых инвесторов, повышается качество инвестиционных проектов. Тем не менее, существует проблема повышения инвестиционной привлекательности региона и продвижения инвестиционных проектов компаний на российский и международный рынки с целью наращивания инвестиционных потоков. В ее решении важно использовать потенциал маркетинга.

1. Kotler F. Privlechenie investorov: Marketingovyy podhod k poisku istochnikov finansirovaniya / Filipp Kotler, Hermavan Kartadzhayya, Devid Yang: Per. s angl. - M. : Al'pina Biznes Buks, 2009. - 194 s.

2. Mark Van Osnabrugge and Robert J. Robinson, Angel Investing: Matching Start-up Funds with Start-up Companies, San Francisco: Jossey-Bass 2000.

3. Damodaryan A. Investicionnaya ocenka. Instrumenty i metody ocenki lyubyh aktivov: Per. s angl. 5-e izd. M.: Al'pina Biznes Buks, 2008. - 340 s.

4. Chirkova E. V. Kak ocenit' biznes po analogii. - M. : Al'pina Biznes Buks, 2009. - 224 s.

5. Fokeeva V. Kogda umret Uber / V. Fokeeva // Ekspert. 2016. № 36 (999). S. 32-35.

6. Reyting investicionnoy privlekatel'nosti regionov 2015 goda. Reytingovoe agentstvo RAEX («Ekspert RA»). URL: https://raexpert.ru/ratings/regions/2015/ (data obrascheniya: 20.09.2016).

7. Investicionnaya deyatel'nost' v Respublike Mordoviya. Ministerstvo ekonomiki Respubliki Mordoviya. URL: http://mineco.e-mordovia.ru/index.php?option=com_content&view=article&id=197&Itemid=450 (data obrascheniya: 12.09.2016).

8. Nacional'nyy reyting sostoyaniya investicionnogo klimata v sub'ektah RF. Agentstvo strategicheskih iniciativ. URL: https://asi.ru/investclimate/rating/ (data obrascheniya: 20.09.2016).

9. Soldatova E. V. Imidzh territorii: suschnost' i instrumenty formirovaniya // Izvestiya akademii upravleniya: teoriya, strategii, innovacii. 2011. №3. S. 12-16. URL: http://elibrary.ru/item.asp?id=17102184

10. Okunev D., Maikova S., Soldatova E. The methods of studying the territorial identity factors // 12th International Multidisciplinary Scientific GeoConference and EXPO - Modern Management of Mine Producing, Geology and Environmental Protection, SGEM 2012. S. 1159-1166. URL: http://elibrary.ru/item.asp?id=21898207

11. Federal'naya sluzhba gosudarstvennoy statistiki. Nauka i innovacii. URL: http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/science_and_innovations/science/ (data obrascheniya: 15.09.2016).

12. OOO «Centr nanomaterialov i nanotehnologiy Respubliki Mordoviya». URL: http://cnnrm.ru (data obrascheniya: 18.09.2016).

13. OOO «Korporaciya razvitiya Respubliki Mordoviya». URL: http://investrm.ru/ (data obrascheniya: 18.09.2016).

14. ZPIF «Regional'nyy venchurnyy fond investiciy v malye predpriyatiya v nauchno-tehnicheskoy sfere Respubliki Mordoviya». URL: http://www.vfrm.ru/ (data obrascheniya: 19.09.2016).

15. AU «Tehnopark-Mordoviya». URL: http://www.technopark-mordovia.ru (data obrascheniya: 18.09.2016).

16. OOO «Centr nanomaterialov i nanotehnologiy Respubliki Mordoviya». URL: http://cnnrm.ru (data obrascheniya: 18.09.2016).

17. AU «Agentstvo innovacionnogo razvitiya Respubliki Mordoviya». URL: http://i-mordovia.ru/ (data obrascheniya: 18.09.2016).