Кубанский государственный университет (кафедра мировой экономики и менеджмента, профессор)

с 01.01.1990 по настоящее время

Краснодар, Краснодарский край, Россия

с 01.01.2023 по настоящее время

Краснодар, Краснодарский край, Россия

ВАК 5.2 Экономика

ВАК 5.2.5 Мировая экономика

ВАК 5.2.1 Экономическая теория

ВАК 5.2.3 Региональная и отраслевая экономика

ВАК 5.2.4 Финансы

ВАК 5.2.6 Менеджмент

ВАК 5.2.7 Государственное и муниципальное управление

УДК 338.2 Экономическая политика. Управление и планирование в экономике

УДК 339.9 Внешнеэкономические связи. Внешнеэкономическая политика. Международные экономические отношения. Мировое хозяйство

ГРНТИ 06.00 ЭКОНОМИКА И ЭКОНОМИЧЕСКИЕ НАУКИ

ОКСО 38.00.00 Экономика и управление

ББК 6 ОБЩЕСТВЕННЫЕ НАУКИ

ББК 65 Экономика. Экономические науки

BISAC BUS BUSINESS & ECONOMICS

В статье представлен анализ тенденций развития международной логистики, которая претерпевает существенные изменения в период действия санкционного режима под влиянием политических и экономических факторов внешней среды. Современным логистическим копаниям приходится осуществлять поиск новых методов и инструментов управления для обеспечения высокого уровня конкурентоспособности в период действия санкций и перехода к цифровым технологиям. В связи с этим актуальность настоящего исследования определяется необходимостью поиска новых решений в сфере международной логистики для минимизации негативного воздействия внешних факторов и ускорения процесса адаптации логистических компаний к санкционному режиму с целью сохранения своих позиций и повышения конкурентоспособности. В результате исследования логистическим компаниям предложено для совершенствования международной логистики и повышения конкурентоспособности осуществить внедрение цифровых технологий, стимулирование экологически устойчивой логистики путём перехода к менее углеродоёмким видам перевозок и энергоэффективному складированию, наращивание инвестиций в логистическую инфраструктуру.

международная логистика, логистические компании, тенденции международных грузоперевозок, экологически устойчивая логистика, блокчейн

В современных условиях российские компании сталкиваются с серьезными проблемами в сфере международной логистики, что в первую очередь обусловлено ограничениями в связи с санкционным режимом и проявлением влияния политических и экономических факторов внешней среды. Наиболее полное понимание сути и содержания международной логистики дает определение Совета логистического менеджмента США (Council of Logistics Management, 1985), в котором логистика рассматривается как совокупность процессов «планирования, выполнения и контроля сырья, материалов и текущей работы от точки происхождения до точки потребления» [28].

Главные цели международной логистики заключаются в обеспечении перевозки разнообразных товаров между государствами и снижении временных и финансовых издержек на доставку товаров от производителей к конечным потребителям.

Чтобы достичь поставленных целей, логистическим компаниям ежедневно приходится решать целый ряд задач:

1. Гарантировать качество продукции и оптимизировать ценообразование;

2. Определять выбор транспортных средств и партнеров-экспедиторов;

3. Подбирать оптимальные маршруты и логистические услуги;

4. Планировать сроки доставки, управлять складскими операциями и соблюдать таможенные формальности.

Международная логистика включает в себя соблюдение законодательства и правил международной торговли, контроль за импортом и экспортом товаров, обмен инновациями и новыми технологиями [25], [29].

Для удовлетворения клиентов, снижения затрат и как следствие увеличения прибыли необходимо соблюдать основное правило логистики, а именно - правило «7R»: нужный товар; необходимого качества; в необходимом количестве; в нужное время; в нужное место; нужному потребителю; с требуемым уровнем затрат [12].

2014 год ознаменовался важным поворотным моментом для предприятий и бизнесменов в России. В 2019 году возникла новая логистическая проблема: пандемия COVID-19 нарушила цепочку поставок, приводя к стремительному росту транспортных тарифов. Некоторые предприниматели приняли решение закрыть свои компании и покинуть рынок России, в то время как другие обнаружили новые возможности для развития. В феврале 2022 года возникли новые вызовы, ужесточение запретов и введение нового пакета санкций [24].

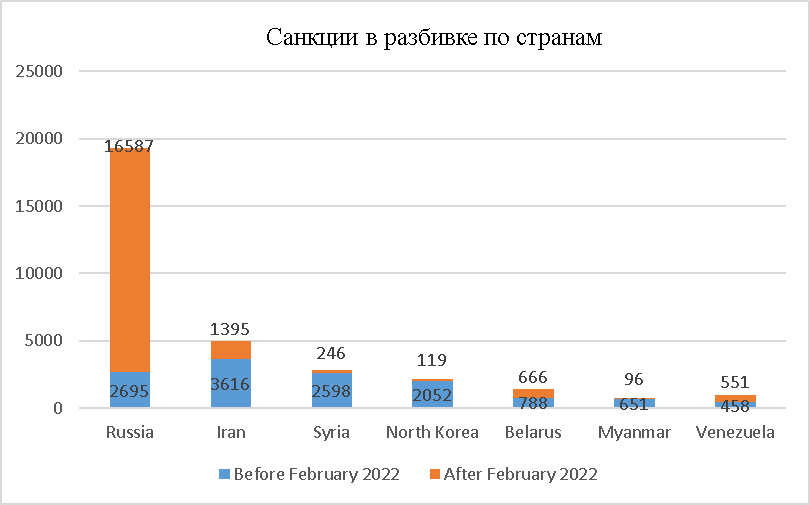

Политический конфликт повлёк за собой волну санкций, которые оказали существенное влияние на процесс доставки грузов. Наложенные санкции привели к серьёзному затруднению международной логистики и расчетов, а также ограничению импорта и экспорта зарубежных товаров и услуг. Кроме того, некоторые международные компании приостановили свою деятельность на территории РФ. По данным панели мониторинга искусственного интеллекта Сastellum.AI, которая отслеживает сводные данные о санкциях по отношению к РФ, количество санкций против России по состоянию на 12.01.2024 составило 19282, что является мировым рекордом (рисунок 1) [5].

Рисунок 1 - Количество действующих в настоящее время санкций в разбивке по странам [5]

Транспортникам пришлось искать новых торговых партнёров и полностью перестраивать бизнес [27]. Сразу же после наложенных санкций, крупнейшие перевозчики перестали доставлять грузы в РФ и обратно. Первыми от работы отказалась одна из крупнейших морских линий MAERSK, следом за ней присоединились к такому же решению линии: CMA CGM и MSC. Тем самым, только за первые 6 месяцев контейнерные перевозки сократились на 31%. Также для российских самолётов Евросоюз полностью закрыл небо, доставки грузов остановились. Говоря о наземном транспорте, множество автоконцернов покинули российский рынок и перестали поставлять запчасти: NISSAN, MERSEDES-BENZ, FORD, TAYOTA [6], [18].

После ухода зарубежных брендов весьма высокой была вероятность формирования дефицита товаров, и чтобы этого не произошло, 29.03.2023г. приняли постановление Правительства РФ №506 о разрешении параллельного импорта определённых групп товаров. Стоит отметить, что после его легализации, объём по данным Минпромторга ежемесячно растёт на 12%. Вместе с тем, есть множество разногласий по использованию данного инструмента, в котором несомненно можно выделить следующие преимущества: снижение цен на продукцию; расширение ассортимента товаров; усиление конкуренции и защита от монополизации рынка. Вместе с тем, следует понимать, что, занимаясь параллельным импортом, российские компании продолжают вкладываться в чужой бренд и развивать его на территории РФ, а это путь в никуда. Сегодня необходимо производить качественную продукцию и без параллельного импорта и развивать собственную торговую марку. Внешнеэкономическая деятельность сегодня осуществляется в условиях запрета тех или иных операций или товаров и заставляет российские компании осуществлять постоянный поиск новых логистических схем, что в свою очередь формирует стратегию развития собственного производства и стимулирует переход к импортозамещению.

Внедрение санкций привело к дестабилизации российского логистического рынка. В период с марта по июнь 2022 года число закрытых транспортных организаций в Российской Федерации превысило отметку в 1000, а более 3000 отечественных перевозчиков прекратили свою деятельность на маршрутах, связанных с Европой, сосредоточившись на внутренних перевозках. [13]

Несмотря на появившиеся сложности, международная логистика столкнулась с ростом объемов торговли с "дружественными" странами. Если ранее Европа была основным направлением в торговле, то в настоящее время Китай, Турция и Казахстан выступают в роли ключевых партнеров на международной арене. Проблемы, возникшие на логистическом рынке, послужили стимулом для поиска новых транспортных маршрутов, обходящих «недружественные» страны по отношению к России, что способствовало укреплению торговых связей с ранее незначительными партнерами [19].

Согласно отчёту «О мировом рынке логистики и прогноз на период с 2022 по 2027 год» [4], развитие вычислительных технологий приведет к прогнозируемому среднегодовому росту мирового рынка логистики на 5,7%, и увеличению стоимости до 13326,3 млрд. долл. США [4]. Уже 2030 году ожидается радикальное преобразование мирового транспортно-логистического рынка за счёт внедрения интеллектуальных решений и инновационных систем. На период 2022 – 2025 гг.: главной тенденцией в российской логистике останется смещение вектора экспорта и импорта на рынки Азии, Турции, Индии и стран Ближнего Востока.

Рынок грузовых перевозок быстро адаптировался к новой реальности. Российские компании уже к июлю нашли иные пути и развернули грузоперевозки на юг и восток. Развитие экономики невозможно без развития логистики, ведь стоимость доставки сырья и готовой продукции является ключевым фактором, который влияет на конкурентоспособность товаров на мировом рынке. Появились новые транспортные коридоры, а также стали прорабатываться маршруты, которые раньше практически не использовались, например, МТК «Север-Юг», который связывает Россию и Индию через Иран [16]. Отметим, что российские компании принимают активное участие в развитии данного транспортного коридора и усилении партнёрских отношений со странами, проходящими через него. Так, ОАО «РЖД» предложила достроить недостающий участок железной дороги Решт-Астара в Иране, а ГК FESCO планирует формирование контейнерного флота на Каспийском море и покупку там терминала [2].

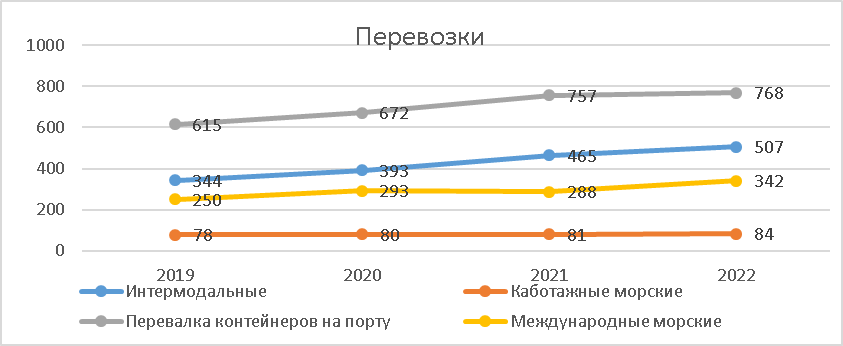

FESCO (ПАО «ДВМП») – крупнейшая российская компания в области международной транспортно-логистической деятельности. В настоящее время она является одним из основных участников рынка международных транзитных перевозок на Дальнем Востоке России [10]. По итогам на 2022г., FESCO стала крупнейшим логистическим оператором на Дальнем Востоке России [23], чьи операционные показатели достигли следующих значений (рисунок 2):

Рисунок 2 – Операционные показатели компании FESCO в 2019-2022гг. [23]

По последним данным на 22.02.2024, контейнерный рынок РФ по итогам 2024 года вырос на 13,3% по сравнению с январём 2023 года и достиг 518 тыс. TEU. Драйверами роста стало восстановление объёмов через порты Балтийского бассейна на фоне открытия новых внешнеторговых сервисов, которые связывают Санкт-Петербург со странами Азии [3].

Одной из основных проблем, с которой сталкивается ПАО «ДВМП» является отсутствие крупнотоннажного торгового флота. Для обеспечения бесперебойной доставки логистическим предприятиям России будет необходимо около 32 морских контейнеровозов вместимостью 1,8 – 5 тыс. TEU к 2025 году. Ранее до 90% перевозок осуществлялось с использованием флота компаний, которые покинули рынок. Необходимы также новые суда для других маршрутов. Кроме того, проблемой является конкуренция на Дальнем Востоке, так как регион входит в зону интересов японских и китайских логистических компаний. В сфере цифровых технологий оптимизации логистики, компания уступает зарубежным конкурентам. Следует отметить также дефицит контейнеров и ограниченная пропускная способность инфраструктуры. Для поддержания необходимого уровня перевозок России потребуется около 700 тыс. контейнеров, в связи с уходом компаний с рынка. Компенсация этого дефицита собственным производством представляется сложной задачей, поскольку российские производители выпускают значительно меньше контейнеров, чем иностранные компании. Учитывая дефицит портовой контейнерной инфраструктуры, следует обратить внимание на развитие пограничных переходов и строительство терминалов [10].

ОАО "РЖД Логистика" также продолжает работать и развиваться, несмотря на возможные риски. Компания активно ищет новые пути сотрудничества и расширения своей деятельности, включая развитие международных логистических проектов и укрепление своих позиций на рынке. ОАО "РЖД Логистика" - крупнейший мультимодальный оператор в странах СНГ и Балтии, созданный как развитие логистического бизнеса холдинга "РЖД" [21].

По оперативным данным грузооборот за январь – апрель 2023 года вырос по сравнению с предыдущем годом на 1,8%, составив 899 млрд. тарифных тонно-км, грузооборот с учётом пробега вагонов в порожнем состоянии вырос на 0,9%, составив 1118 млрд. тонно-км.

Несмотря на то, что за последние десятилетия российская логистика значительно изменилась (появились новые железнодорожные станции, складские и грузовые терминалы, улучшение состояния дорог, организация цепей доставки), она отстаёт от многих развитых государств [26].

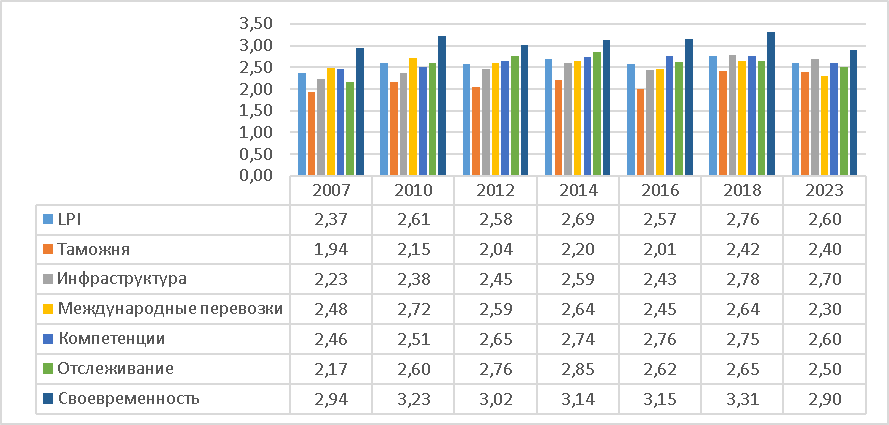

Согласно рейтингу «The Logistics Performance Index», проводимому Всемирным банком каждые два года с 2007 по 2018 годы, а затем снова в 2023 году после пятилетнего перерыва из-за существенных изменений в логистике, произошедших за последние годы, были опубликованы результаты LPI, охватывающего 139 стран. Этот индекс помогает странам выявить проблемы и возможности в сфере логистики, а также определить шаги для улучшения их логистической эффективности [7].

Индекс эффективности логистики Всемирного банка LPI анализирует страны по 6 компонентам, представленным на рисунке 3, в свою очередь на рисунке 4 индекс эффективности представлен в разрезе России.

Рисунок 3 – Индекс эффективности логистики [7]

Рисунок 4 – Разрез LPI по показателям в РФ [7]

В 2023 Россия оказалась в рейтинге на 88 месте, что хуже показателей по сравнению с 2018, где Россия занимала 75 место. На рисунке 5 представлены компоненты от самого лучшего показателя до самого худшего: инфраструктура (68 позиция); таможня (90); компетентность (92); своевременность (93); отслеживание (98); международные перевозки (121).

Рисунок 5 – Динамика показателей LPI [7]

По результатам исследований, проведенных в прошлом году, было отмечено ухудшение показателей международных перевозок и своевременной доставки, в то время как эффективность таможенного оформления и качество инфраструктуры улучшились уже второй год подряд. Согласно отчету LPI за 2023 год, внедрение цифровизации в цепочки поставок, особенно в развивающихся странах, сокращает задержки в портах на 70% по сравнению с развитыми странами. Поэтому необходимо акцентировать внимание на разработке стратегии, сфокусированной на морских портах, аэропортах и мультимодальных перевозках для обеспечения повышения надежности и эффективности. Указанная стратегия должна включать следующие ключевые аспекты: инвестиции в развитие инфраструктуры; совершенствование таможенной очистки; внедрение цифровых технологий [14].

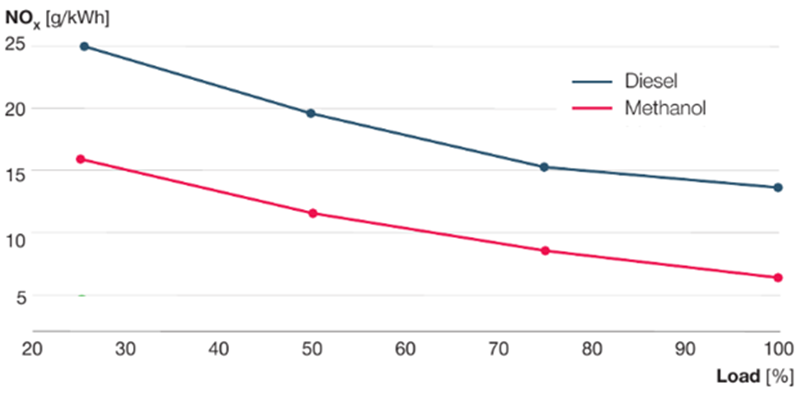

Также, одним из способов повышения эффективности логистической компании для уменьшения углеродного следа и повышения таким образом экологической ответственности, является развитие экологически чистых видов транспорта и использование технологически продвинутых инноваций, таких как переход судов на экологически более безопасное топливо, такое как метанол [22].

Например, судно FESCO PARIS оснащено двигателем MAN&W, который функционирует на дизельном топливе. Переход на такие судна позволит снизить количество выбросов углекислого газа примерно на 1 миллион тонн ежегодно. Выбросы, выделяемые при сгорании топлива на судне с содержанием серы в 3,5%, эквивалентны выбросам от 210000 грузовых автомобилей. Согласно исследованию международной морской организации, рост мировой торговли к 2050 году может увеличить выбросы от морского судоходства на 50–250% [15].

На рисунке 6 отображено снижение содержания вредных выбросов дизельного и метанольного топлива.

Рисунок 6 – Вредные выбросы в процентах [1]

Переход на метанольное топливо имеет следующие преимущества: доступность и экономичность продукта, удобство хранения на судах, более низкая стоимость танков для хранения и топливной системы по сравнению с СПГ примерно в три раза, а также меньшая опасность при перемещении с берега на судно или между суднами благодаря его плотности. В течение длительного времени были высказаны опасения относительно использования метанола в качестве топлива, однако более трех десятилетий назад Агентство по охране окружающей среды США подтвердило, что использование метанола безопаснее, чем бензин.

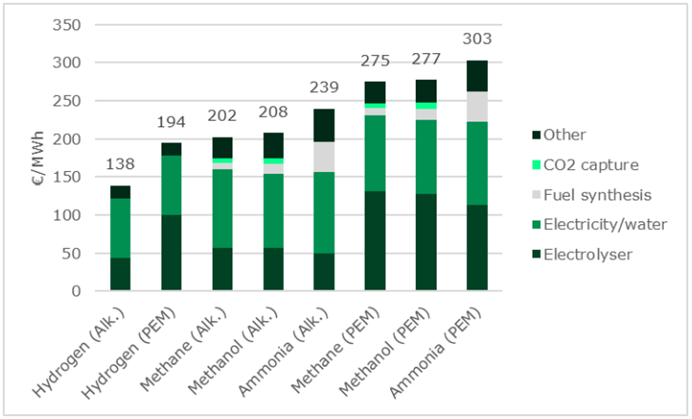

Далее на рисунке 7 представлены данные по затратам на производство судового топлива, где мы видим, что водород является самым дешёвым топливом для производства, однако расчёты лишь показывают стоимость на месте производства и не включают расходы на хранение и доставку.

Рисунок 7 – Затраты на производство судового топлива [1]

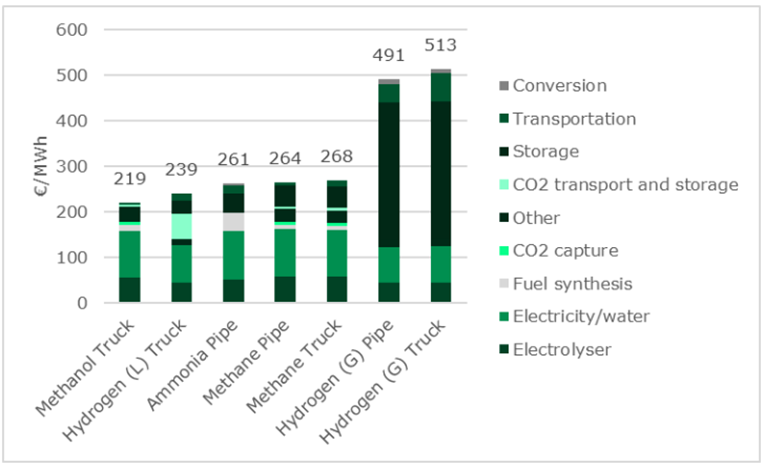

Полная же стоимость доставки показывает, что самым дешёвым топливом будет выступать именно метанол (рисунок 8).

Рисунок 8 – Сравнение цены, включая доставку [1]

Следующим предложением в совершенствовании международной логистики будет внедрение блокчейн-платформы Universa в компанию АО «РЖД Логистика», с целью ускорения обмена информацией и сотрудничества в цепочках поставок, что увеличит уровень цифровизации и поспособствует расширению мировой торговли [15], [17].

С момента своего создания Universa стремилась изменить парадигмы владения активами в реальном мире с помощью уникальной технологии блокчейн. Universa предлагает передовые услуги блокчейна нового поколения, которые быстры, безопасны и более экономичны. Данная децентрализованная платформа уже привлекла внимание крупных компаний и правительств Азии, выводя технологии блокчейн на уровень трансграничного бизнеса и управления странами. Universa выделяется своей простотой smart-контрактов, отсутствием кошельков и возможностью использования протокола на Android.

Universa активно взаимодействует с различными странами. Например, был заключен партнерский договор с Shanghai Institute of Commercial Development о запуске совместной образовательной программы по блокчейну. В Малайзии было открыто освобожденное от налогов подразделение, получившее поддержку от государства. В 2021 году было подписано соглашение о сотрудничестве в рамках проекта «Цифровой банк БРИКС», который позволит даже людям, не знакомым с технологией блокчейн, использовать все преимущества цифровой экономики. В 2022 году были открыты новые офисы в Тунисе и Танзании в рамках стратегии развития в Африке. Дальнейшее развитие Африки будет осуществляться через HUB в Тунисе, АСЕАН через HUB в Индонезии, а Латинская Америка через HUB в Бразилии. Планируется открытие офисов в Латинской Америке и Азии в 2024 году. Это сотрудничество является показателем перспективности платформы в реальном секторе экономики. [8]

Данная платформа поможет в укреплении сотрудничества и доверия; обмене достоверной информации; объединении всех сторон цепочки поставок; стимулировании инноваций.

Модель внедрения технологии-блокчейн состоит из следующих блоков:

1. оценка возможности внедрения (число сотрудников и клиентов, технические требования, отрасль; длина производственного цикла);

2. разработка блокчейн (выбор платформы и вида блокчейна, создание алгоритма);

3. внедрение блокчейн в компании АО «РЖД Логистика» (запуск и масштабирование);

4. мониторинг реализации технологии;

5. обмен информации с другими предприятиями [11].

Внедрении технологии будет иметь актуальность как у участников внешнеэкономической деятельности, так и у налоговых, таможенных, страховых компаний, бирж и банков. Использование блокчейн-технологии позволит сократить производственные расходы и ускорить все бизнес-процессы.

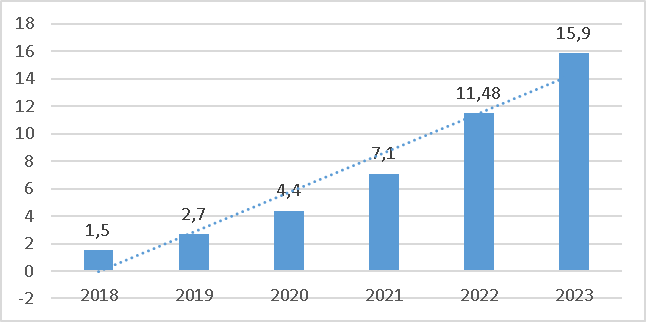

Исходя из проведённого анализа сетью компаний PwC, к 2030 году применение технологий блокчейн обеспечит рост объёмов мировой торговли экономики на 1,7 трлн. долл. (рисунок 9).

Рисунок 9 – Объём рынка блокчейн-технологии [11]

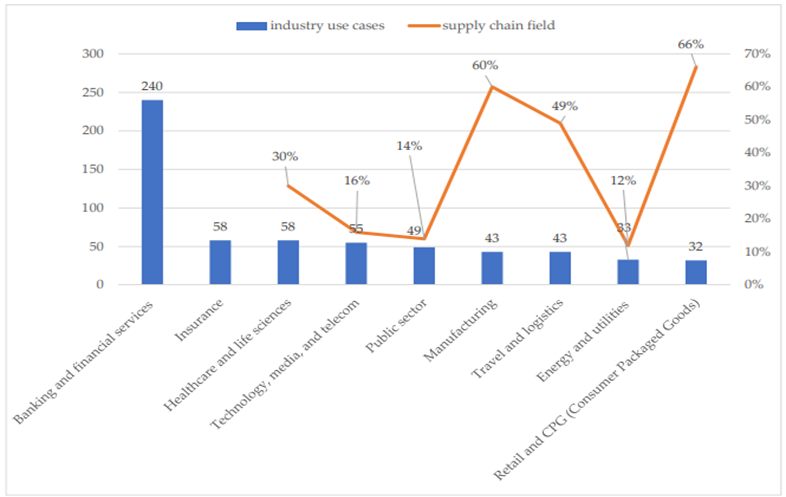

При этом многие логистические компании обсуждают возможности её применения, вместе с тем только 1% внедряют. Согласно исследованию, HFS Research 2020 года на рисунке 10 изображены отраслевые примеры использования блокчейна и их доля в цепочке поставок.

Рисунок 10 – Примеры и доля блокчейна [11]

Таким образом, в результате проведенного исследования тенденций развития международной логистики получены следующие выводы:

1. Развитие международной логистики характеризуется сегодня высоким уровнем неопределенности и нестабильности, что в свою очередь вызвано как внутренними, так и внешнеэкономическими факторами. Продолжительность периода спада будет определяться тем, насколько оперативно компании адаптируют свои производственные и логистические цепочки, смогут найти новых поставщиков и закрепиться на новых рынках сбыта.

2. В результате текущих обстоятельств ведущие логистические компании ГК FESCO и АО «РЖД Логистика» сталкиваются с определенными проблемами: сложности в таможенном регулировании, несовершенство логистической инфраструктуры, различия в законодательстве по внешнеэкономической деятельности и недостаток подходящего количества флота и контейнеров. По данным рейтинга LPI, опубликованного в апреле 2023 года, международные перевозки оказались на самом низком уровне.

3. Основными направлениями по совершенствованию международной логистики в ГК FESCO и в АО «РЖД Логистика» являются: внедрение цифровых технологий; стимулирование экологически устойчивой логистики путём перехода к менее углеродоёмким видам перевозок и энергоэффективному складированию; инвестиции в инфраструктуру.

4. Для совершенствования международной логистической деятельности компаний FESCO и АО «РЖД Логистика» были предложены следующие мероприятия: переход компаний с дизельного топлива на метанольное и подключение к платформе Universa, основанной на блокчейн-технологии. Внедрение энергоэффективных технологий и использование неоспоримых преимуществ цифровизации позволит логистическим компаниям минимизировать свои риски и ускорить процесс адаптации к санкционному режиму, что в итоге приведет к сохранению своих позиций и повышению конкурентоспособности как на внутреннем, так и на внешнем рынке.

1. Adam Forsyth. All at sea Methanol and Shipping / Forsyth Adam // Longspur Research. - 2022. - URL: https://www.methanol.org/wp-content/uploads/2022/01/Methanol-and-Shipping-Longspur-Research-25-Jan-2022.pdf (дата обращения: 25.02.2024)

2. FESCO начинает интермодальные перевозки импортных грузов из Ирана в рамках прямого сервиса по Каспию. - URL: https://www.fesco.ru/ru/press-center/news/fesco-nachinaet-intermodalnye-perevozki-importnykh-gruzov-iz-irana-v-ramkakh-pryamogo-servisa-po-kas/ (дата обращения: 24.02.2023)

3. FESCO отметила рост контейнерного рынка РФ в январе на 13%. - URL: https://www.interfax.ru/business/947336 (дата обращения: 23.02.2024)

4. Global Logistics Market Report and Forecast 2022-2027. - URL: https://www.marketresearch.com/Expert-Market-Research-v4220/Global-Logistics-Forecast-30508881/ (дата обращения: 20.02.2024) - 42 c.

5. Russia Sanctions Dashboard. - URL: https://www.castellum.ai/russia-sanctions-dashboard (дата обращения: 25.02.2024)

6. Most sanctioned countries 2023. // Офииальный сайт Statista. - URL: https://www.statista.com/statistics/1294726/number-of-global-sanctions-by-target-country/ (дата обращения: 20.02.2023)

7. The world bank / Logistics Performance Index (LPI). - 2023. - URL: https://lpi.worldbank.org/international/global (дата обращения: 20.02.2024)

8. Universa: пример удавшегося ICO. - URL: https://medium.com/@coin_radio/universa-пример-удавшегося-ico-adf03c532fac (дата обращения: 24.02.2024)

9. Выдашенко, Л. А. Новые тенденции и перспективы развития международного транспортного коридора «Север-Юг» / Л.А. Выдашенко, П.А. Выдашенко // Бюллетень науки и практики. 2023. Т.9. №2. С. 239-246.

10. Долгова, А.А. Проблемы международной логистики в России после введения санкций / А.А. Долгова // International scientific conference. - 2022. С.113-115

11. Исследование: блокчейн в логистике сокращает расходы на 50%. - URL: https://news.ati.su/news/2019/08/07/issledovanie-blokchejn-v-logistike-sokraschaet-rashody-na-50-856901/ (дата обращения: 24.02.2023)

12. Кархова, И.Ю. Международная конкурентоспособность и состояние логистики в международных рейтингах / И.Ю. Кархова // Российский внешнеэкономический рейтинг. - 2019. С.25-32

13. Крылов, И. А. Международная логистика: проблемы, возможности, решения / И. А. Крылов. - Текст : непосредственный // Молодой ученый. - 2016. - № 13.1 (117.1). - С. 60-63. - URL: https://moluch.ru/archive/117/30350/ (дата обращения: 21.02.2024).

14. МГИМО консалтинг. Перспективы развития международного транспортного коридора «Север-Юг» // Серия «Международная политика и логистические коридоры будущего» - 2019. - URL: http://eurasian-strategies.ru/wp-content/uploads/2019/08/Sever-Jug.pdf (дата обращения: 20.02.2024)

15. Мельник О.М Технологические перспективы альтернативных видов топлива для морских судов / О.М. Мельник, Д.А. Бурлаченко, О.Я. Пастернак, О.П. Чеча // International scientific journal «Grail of Science» - 2023. № 25. С.215-219

16. Международные транспортные коридоры на Евразийском пространстве: развитие мериодиональных маршрутов. - URL: https://index1520.com/analytics/mezhdunarodnye-transportnye-koridory-na-evraziyskom-prostranstve-razvitie-meridionalnykh-marshrutov/ (дата обращения: 20.02.2024)

17. Покровская, О.Д. Альтернативная логистика российской федерации в условиях западных санкций / О.Д. Покровская, А.А. Воробьев // International Journal of Advanced Studies: Transport and Information Technologies. - 2022. - № 4 - С. 114.

18. Постоленко А.Ю Влияние санкций на международную логистику / А.Ю. Постоленко, Руднева З.С. // Сборник докладов V Всероссийской научно-практической конференции, посвященной 85-летию образования ДВГУПС. под редакцией З.С. Рудневой. Хабаровск, 2022. - С. 1-6

19. Потанина М.В. Особенности международной логистики в условиях санкций. / М.В. Потанина, В.Д. Кураленя. - 2022. С. 592-596

20. Россия входит в топ-5 производителей метанола. - 2021. С.61-69 - URL: https://gazo.ru/upload/iblock/402/402a61f2333823eecbcaaf6b1c8db9fe.pdf (дата обращения: 22.02.2024)

21. РЖД Логистика. Официальный сайт. - URL: https://rzdlog.ru/ (дата обращения: 22.02.2024)

22. Следнева А.С. Оценка уровня конкурентоспособности предприятия и обоснование путей его повышения / А.С. Следнева // МЦНП «Новая наука»- 2022. С.175-181

23. Состоялось заседание коллегии ФТС России. // Официальный сайт ФТС. - URL: https://customs.gov.ru/press/federal/document/385860 (дата обращения: 22.02.2024)

24. РЖД в цифрах. - URL: https://company.rzd.ru/ru/9377 (дата обращения: 22.02.2024)

25. Тяпухин, А. П. Логистика в 2 ч. Часть 1: учебник для вузов / А. П. Тяпухин. - 3-е изд., перераб. и доп. - Москва: Издательство Юрайт, 2022. - 386 с. - (Высшее образование).

26. Хмельницкая З. Б. Международные аспекты логистики / З. Б. Хмельницкая, Ю. В. Никифорова // XI Международная конференция «Российские регионы в фокусе перемен». Екатеринбург, 17-19 ноября 2016 г. : сборник докладов. - Екатеринбург : Издательство УМЦ УПИ, 2016. - Ч. 2.- С. 181-189.

27. Чабан, А. Р. Международная логистика Россия - Индия / А. Р. Чабан, И. А. Снопов. - Текст : непосредственный // Молодой ученый. - 2016. - № 10 (114). - С. 932-934. - URL: https://moluch.ru/archive/114/30149/ (дата обращения: 25.02.2024).

28. Чарыев Р.Д. Роль логистики и логистического сервиса в развитии предприятия / Р.Д. Чарыев, А.А. Лубнина // Тенденции развития логистики и управления цепями поставок: сборник статей III международной научно-практической конференции (21-24 сентября 2022 года). Минобрнауки России, Казан. нац. исслед. технол. унт. - Курск: Изд-во ЗАО «Университетская книга» / ответственный редактор С.С. Кудрявцева. - Казань, 2022. - 211 с

29. Центр поддержки экспорта Липецкой области. Основы международной логистики. - 2016. С.3-5. URL: https://export48.ru/upload/iblock/dac/Основы%20международной%20логистики.pdf (дата обращения: 20.02.2024)