Москва, г. Москва и Московская область, Россия

Россия

с 01.01.2018 по настоящее время

Москва, г. Москва и Московская область, Россия

с 01.01.2015 по настоящее время

Ижевск, Удмуртская республика, Россия

ВАК 08.00.05 Экономика и управление народным хозяйством (по отраслям и сферам деятельности, в том числе: экономика, организация и управление предприятиями, отраслями, комплексами; управление инновациями; региональная экономика; логистика; экономика труда; экономика народонаселения и демография; экономика природопользования; экономика предпринимательства; маркетинг; менеджмент; ценообразование; экономическая безопасность; стандартизация и управление качеством продукции; землеустройство; рекреация и туризм)

ВАК 08.00.10 Финансы, денежное обращение и кредит

ВАК 08.00.12 Бухгалтерский учет, статистика

ВАК 08.00.13 Математические и инструментальные методы экономики

ВАК 08.00.14 Мировая экономика

УДК 33 Экономика. Экономические науки

В статье раскрыта авторская позиция на вопросы расчета показателей, отражающих эффективность и интенсификацию финансов организаций, занятых в крупном бизнесе (корпоративных финансов), являющемся наиболее популярным как у населения, так и у государства, ввиду обладания ими гипертрофическим ресурсным потенциалом, который им необходимо рационально (эффективно) применять в процессе осуществления хозяйственной деятельности, в том числе абсолютные лидерские денежные возможности. Она опирается на диверсификацию деятельности корпораций, представляющую собой совокупность операционных, инвестиционных, финансовых коммерческих сделок с соответствующими денежными поступлениями (результатом) и платежами (затратами), при сопоставлении которых друг с другом формируются показатели эффективности, влияющие на их последующее изменение (интенсификацию). Содержание данной позиции включает в себя инструментарий, скомпонованный из предлагаемых методик определения показателей эффективности и интенсификации корпоративных финансов непосредственного (прямого) и опосредованного (косвенного) характера, не противоречащих устоявшимся в экономической науке трактовкам обеих категорий и целиком раскрывающих механизм формирования взаимодействующих между собой результата (чистой прибыли) и затрат (платежей), результативности (прямой прибыльности или прямой рентабельности) и затратности (косвенной прибыльности или косвенной рентабельности) денежных потоков. Все эти методики посодействуют менеджерам, возглавляющим корпорации, в точности оценивания эффективности и интенсификации финансов, в том числе благодаря гармоничности статистических и математических расчетных постулатов, вписывающихся в разработанную авторами концепцию.

корпорации, корпоративные финансы, эффективность и интенсификация корпоративных финансов, чистая прибыль корпораций, денежные потоки корпораций в части платежей

Актуальность темы исследования. Миссия крупного бизнеса многогранна, поскольку проявляется в синтезе предпринимательства и социальной ответственности занятых в нем субъектов, среди которых в условиях действующего хозяйственного механизма корпорации – абсолютные лидеры по ресурсному потенциалу, включая имеющиеся у них денежные фонды, в силу гипертрофической концентрации своих финансовых вливаний в различные коммерческие проекты, приносящие им мультипликативную выгоду, и при этом значимы для населения в удовлетворении его потребностей в жизненно важных благах и государства в устойчивом пополнении его бюджета и государственные внебюджетных фондов. Данные факты свидетельствуют о неоспоримости ключевой роли корпораций в сбалансированном развитии национальной экономики, и насколько они будут максимально полезны для государства и его общества, во многом зависит от эффективности (результативности и затратности) и интенсификации (максимизации результата и минимизации затрат в динамике преимущественно за счет качественных (относительных) параметров, отражающих эффективность деятельности) финансов, потому требуется инструментарий, объединяющий методики расчета показателей, выражающих обе выделенные выше категории, и их объективная оценка, чему и посвящен авторский научный подход. Его концептуальность опирается на традиционную интерпретацию эффективности и интенсификации и специфику деятельности корпораций (диверсификацию бизнес-процессов, направленных ими, в первую очередь, на получение прибыли). При разработке такого подхода изучены общие научные положения в части сущности и содержания эффективности и интенсификации, сформулированные в трудах С.Н. Ефимушкина [14, с. 63], М.А. Ковтун [11, с. 77], К.В. Павлова [6, с. 8], и специальные научные положения в части закономерностей функционирования корпоративных финансов, раскрытые отечественными исследователями С.В. Большаковым [1, с. 52; 12, с. 127], Г.И. Хотинской [16, с. 30], В.А. Черненко [17, с. 206] и зарубежными исследователями Р. Брейли [2, с. 19], И. Фишером [15, с. 13], Р. Дж. Экклзом [18, с. 371], послуживших информационными источниками для его формирования.

Цель и задачи исследования. Концептуальный подход предназначен для оказания помощи корпоративным менеджерам в проведении объективной оценки результативности и затратности направляемых на финансирование деятельности денежных потоков и выявления резервов для максимизации финансовой выгоды за счет воздействия относительных (интенсивных) показателей на изменение результата и затрат (чистой прибыли и денежных потоков в части платежей, первичных факторов экономической эффективности). Для его воплощения в реальность необходимо определиться с показателями эффективности и интенсификации корпоративных финансов, проанализировать их в динамике на примере одной из отечественных корпораций и выявить с помощью предлагаемого инструментария ее слабые стороны [3-5,13].

Методы исследования. При формировании концептуального подхода к оценке эффективности и интенсификации корпоративных финансов применен расчетно-конструктивный способ, дополненный элементами математического анализа и логарифмирования. Сочетая их друг с другом, можно получить с высокой степенью точности необходимые параметры и провести полный и всесторонний анализ взаимодействия между результирующими и факторными показателями в области финансовой эффективности и финансовой интенсификации на корпоративном уровне.

Результаты исследования. Формирование инструментария по оценке эффективности и интенсификации начнем с рассмотрения структуры деятельности корпораций. В связи с тем, что они функционируют в сфере крупного бизнеса, их деятельности присуща диверсификация, ими осуществляются операционные и прочие (инвестиционные, финансовые) коммерческие проекты, влияющие на совокупный результат и совокупные затраты. Поэтому при построении методик исчисления показателей эффективности и интенсификации в состав затрат включим денежные потоки в части платежей по операционной, инвестиционной и финансовой деятельности. В свою очередь, коммерческая сущность корпораций предопределяет желаемый ими по учредительным документам результат – чистую прибыль (главный источник финансирования деятельности и воспроизводства хозяйственных процессов) [7-10]. Сопоставляя их, получим прямую и косвенную зависимости эффективности корпоративных финансов от соотношения между чистой прибылью и денежными потоками в части платежей в целом.

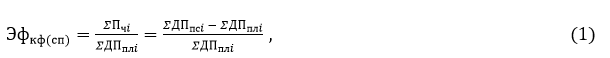

Согласно вышесказанному, общие методики исчисления показателей совокупной прямой эффективности корпоративных финансов выглядят следующим образом (формулы (1), (2)):

где Эфкф(сп) – совокупная прямая эффективность (индекс совокупной прямой рентабельности) корпоративных финансов;

∑Пчi – совокупная чистая прибыль корпораций, руб.;

∑ДПпсi – совокупные денежные потоки корпораций в части поступлений, руб.;

∑ДПплi – совокупные денежные потоки корпораций в части платежей, руб.;

![]()

где Эфкф(ск) – совокупная косвенная эффективность (индекс совокупной косвенной рентабельности) корпоративных финансов;

∑ДПплi – совокупные денежные потоки корпораций в части платежей, руб.;

∑Пчi – совокупная чистая прибыль корпораций, руб.;

∑ДПпсi – совокупные денежные потоки корпораций в части поступлений, руб.

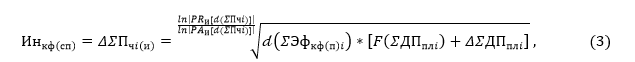

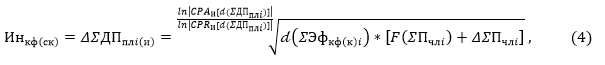

Динамика прямых и косвенных показателей эффективности (интенсивных показателей) воздействует на изменение результата и затрат, являющихся показателями прямой и косвенной интенсификации. Отсюда, методики показателей совокупной интенсификации корпоративных финансов (в нашем случае, изменение совокупной чистой прибыли за счет изменения совокупной прямой и изменение совокупных денежных потоков в части платежей за счет изменения совокупной косвенной эффективности финансов корпораций) принимают соответствующую структуру (формулы (3), (4)):

где Инкф(сп) – совокупная прямая интенсификация (эффект совокупной прямой интенсификации) корпоративных финансов, руб.;

Δ∑Пчi(и) – интенсивное изменение совокупной чистой прибыли корпораций, руб.;

𝒹(∑Эфкф(п)i) – дифференцированная доля отчетной совокупной прямой эффективности корпоративных финансов;

![]() – скорректированное на логарифмический параметр изменение совокупной чистой прибыли корпораций за счет воздействия совокупного прямого интенсивного фактора;

– скорректированное на логарифмический параметр изменение совокупной чистой прибыли корпораций за счет воздействия совокупного прямого интенсивного фактора;

F(∑ДПплi) – базисные совокупные денежные потоки корпораций в части платежей, руб.;

Δ∑ДПплi – приращенная доля отчетных совокупных денежных потоков корпораций в части платежей, руб.;

где Инкф(ск) – совокупная косвенная интенсификация (эффект совокупной косвенной интенсификации) корпоративных финансов, руб.;

Δ∑ДПплi(и) – интенсивное изменение совокупных денежных потоков корпораций в части платежей, руб.;

𝒹(∑Эфкф(к)i) – дифференцированная доля отчетной совокупной косвенной эффективности корпоративных финансов;

![]() – скорректированное на логарифмический параметр изменение совокупных денежных потоков корпораций в части платежей за счет воздействия совокупного косвенного интенсивного фактора;

– скорректированное на логарифмический параметр изменение совокупных денежных потоков корпораций в части платежей за счет воздействия совокупного косвенного интенсивного фактора;

F(∑Пчлi) – базисная совокупная чистая прибыль корпораций, руб.;

Δ∑Пчлi – приращенная доля отчетной совокупной чистой прибыли корпораций, руб.

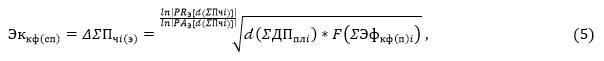

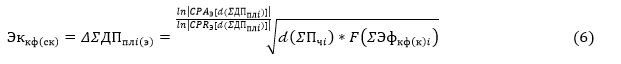

Существенность же воздействия интенсивных факторных показателей на совокупную чистую прибыль и совокупные денежные потоки в части платежей (совокупную прямую и совокупную косвенную интенсификацию корпоративных финансов) стоит определять через сравнение их с идентичными результирующими показателями (совокупным изменением чистой прибыли и совокупным изменением денежных потоков в части платежей), получаемыми под воздействием экстенсивных факторных показателей (совокупной прямой и совокупной косвенной экстенсификацией корпоративных финансов), принимая во внимание аналогичный временной интервал (формулы (5), (6)):

где Эккф(сп) – совокупная прямая экстенсификация (эффект совокупной прямой экстенсификации) корпоративных финансов, руб.;

Δ∑Пчi(э) – экстенсивное изменение совокупной чистой прибыли корпораций, руб.;

![]() – скорректированное на логарифмический параметр изменение совокупной чистой прибыли корпораций за счет воздействия совокупного затратного экстенсивного фактора;

– скорректированное на логарифмический параметр изменение совокупной чистой прибыли корпораций за счет воздействия совокупного затратного экстенсивного фактора;

𝒹(∑ДПплi) – дифференцированная доля отчетных совокупных денежных потоков корпораций в части платежей, руб.;

F(∑Эфкф(п)i) – базисная совокупная прямая эффективность корпоративных финансов;

где Эккф(ск) – совокупная косвенная экстенсификация (эффект совокупной косвенной экстенсификации) корпоративных финансов, руб.;

Δ∑ДПплi(э) – экстенсивное изменение совокупных денежных потоков корпораций, руб.;

![]() – скорректированное на логарифмический параметр изменение совокупных денежных потоков корпораций в части платежей за счет воздействия совокупного результативного экстенсивного фактора;

– скорректированное на логарифмический параметр изменение совокупных денежных потоков корпораций в части платежей за счет воздействия совокупного результативного экстенсивного фактора;

𝒹(∑Пчi) – дифференцированная доля отчетной совокупной чистой прибыли корпораций, руб.;

F(∑Эфкф(к)i) – базисная совокупная косвенная эффективность корпоративных финансов.

Сравнив попарно эффект совокупной прямой и эффект совокупной косвенной интенсификации и экстенсификации, получим объективный ответ насчет интенсивного или экстенсивного развития корпоративных финансов в целом и по отдельным их элементам (операционным, инвестиционным, финансовым видам деятельности) ввиду комплексности и системности всех этих методик, всесторонне отражающих сущность и содержание категорий «эффективность» и «интенсификация» и, более того, сформированных про принципу универсальности применения (без отраслевой, организационно-правовой и иной дискриминации), исходя из функционально-стоимостного принципа своего построения.

Апробируем разработанные методики и рассчитаем по ним совокупные прямые и совокупные косвенные показатели эффективности и интенсификации корпоративных финансов на примере ООО «ГК Агро-Белогорье».

Таблица 1 – Обобщенные показатели эффективности корпоративных финансов ООО «ГК Агро-Белогорье»

|

Показатель |

Базисный год (2015 г.) |

Отчетный год (2019 г.) |

|

Выручка от реализации продукции, тыс. руб. |

387588 |

351347 |

|

Совокупные постоянные издержки реализованной продукции, тыс. руб. |

64972 |

100353 |

|

Совокупные переменные издержки реализованной продукции, тыс. руб. |

256877 |

323734 |

|

Совокупные полные издержки реализованной продукции, тыс. руб. |

321849 |

424087 |

|

Совокупная прибыль (совокупный убыток) от продаж, тыс. руб. |

65739 |

-72740 |

|

Совокупные прочие доходы (вместе с процентами к получению), тыс. руб. |

8583595 |

5651072 |

|

Совокупные прочие расходы (вместе с процентами к уплате), тыс. руб. |

229118 |

5493544 |

|

Совокупная прибыль до налогообложения, тыс. руб. |

8420216 |

84788 |

|

Налог на прибыль, тыс. руб. |

167926 |

64414 |

|

Отложенный налог на прибыль, тыс. руб. |

- |

133 |

|

Изменение отложенных налоговых активов, тыс. руб. |

425 |

- |

|

Прочие поступления, отличные от прочих доходов, тыс. руб. |

34 |

- |

|

Совокупная чистая прибыль, тыс. руб. |

8252749 |

20507 |

|

Совокупные денежные потоки в части платежей, тыс. руб. |

9182517 |

7525586 |

|

Совокупная прямая эффективность корпоративных финансов |

0,9 |

0,03 |

|

Совокупная косвенная эффективность корпоративных финансов |

1,11 |

33,33 |

В табл. 1 представлены обобщенные показатели совокупной эффективности финансов данной корпорации за исследуемый период времени. По динамике результативности и затратности ее деятельности отчетливо видно, что оба показателя резко ухудшились, и причина в сложившейся ситуации очевидна – резкое повышение индекса совокупной косвенной рентабельности (совокупной косвенной прибыльности), вызвавшее стремительное снижение индекса совокупной прямой рентабельности (совокупной прямой прибыльности) денежных потоков.

Таблица 2 – Детализированные показатели эффективности корпоративных финансов ООО «ГК Агро-Белогорье»

|

Показатель |

Базисный год (2015 г.) |

Отчетный год (2019 г.) |

Изменение |

|

|

абсолютное, +, - |

относительное, % |

|||

|

Совокупная чистая прибыль, тыс. руб. |

8252749 |

20507 |

-8232242 |

-97,52 |

|

Денежные потоки в части платежей по операционной деятельности, тыс. руб. |

1946268 |

5040404 |

3094136 |

158,98 |

|

Денежные потоки в части платежей по инвестиционной деятельности, тыс. руб. |

239456 |

16366 |

-223090 |

-93,17 |

|

Денежные потоки в части платежей по финансовой деятельности, тыс. руб. |

6996793 |

2468816 |

-4527977 |

-64,72 |

|

Совокупные денежные потоки в части платежей, тыс. руб. |

9182517 |

7525586 |

-1656931 |

-18,03 |

|

Прямая эффективность денежных потоков в части платежей по операционной деятельности |

4,17 |

0,01 |

-4,16 |

-99,76 |

|

Прямая эффективность денежных потоков в части платежей по инвестиционной деятельности |

33,33 |

12,5 |

-20,83 |

-62,5 |

|

Прямая эффективность денежных потоков в части платежей по финансовой деятельности |

1,18 |

0,01 |

-1,17 |

-99,15 |

|

Совокупная прямая эффективность денежных потоков в части платежей |

8,33 |

0,01 |

-8,32 |

-99,88 |

|

Косвенная эффективность денежных потоков в части платежей по операционной деятельности |

0,24 |

245,79 |

245,55 |

102312,5 |

|

Косвенная эффективность денежных потоков в части платежей по инвестиционной деятельности |

0,03 |

0,8 |

0,77 |

2566,67 |

|

Косвенная эффективность денежных потоков части платежей по финансовой деятельности |

0,85 |

120,39 |

119,54 |

14063,53 |

|

Совокупная косвенная эффективность денежных потоков в части платежей |

1,12 |

366,9 |

365,78 |

32658,93 |

Детализируя выявленную причину ухудшения показателей совокупной эффективности корпоративных финансов по видам деятельности (табл. 2), акцентируем внимание руководства корпорации на ключевой негативный фактор, проявляющийся в отрицательной динамике прямой прибыльности осуществляемой ею операционной деятельности, сказавшейся на сокращении чистой прибыли, наряду с нисходящей динамикой подобных показателей по инвестиционным и финансовым коммерческим сделкам (табл. 3).

Таблица 3 – Детализированные показатели прямой интенсификации и прямой экстенсификации корпоративных финансов ООО «ГК Агро-Белогорье»

|

Показатель |

Изменение |

|

|

абсолютное, +, - |

относительное, % |

|

|

Интенсивное изменение чистой прибыли корпорации за счет скорректированного на логарифмический параметр изменения прямой эффективности корпоративных финансов по операционной деятельности, тыс. руб. |

-7199067

|

-87,23 |

|

Интенсивное изменение чистой прибыли корпорации за счет скорректированного на логарифмический параметр изменения прямой эффективности корпоративных финансов по инвестиционной деятельности, тыс. руб. |

-54218

|

-0,66 |

|

Интенсивное изменение чистой прибыли корпорации за счет скорректированного на логарифмический параметр изменения прямой эффективности корпоративных финансов по финансовой деятельности, тыс. руб. |

-936661

|

-11,35 |

|

Интенсивное изменение совокупной чистой прибыли корпорации за счет скорректированного на логарифмический параметр изменения совокупной прямой эффективности корпоративных финансов, тыс. руб. |

-8189946

|

-99,24 |

|

Экстенсивное изменение чистой прибыли корпорации за счет скорректированного на логарифмический параметр изменения денежных потоков в части платежей по операционной деятельности, тыс. руб. |

4469188 |

54,15 |

|

Экстенсивное изменение чистой прибыли корпорации за счет скорректированного на логарифмический параметр изменения денежных потоков в части платежей по инвестиционной деятельности, тыс. руб. |

-2575225 |

-30,59 |

|

Экстенсивное изменение чистой прибыли корпорации за счет скорректированного на логарифмический параметр изменения денежных потоков в части платежей по финансовой деятельности, тыс. руб. |

-1851667 |

-21,84 |

|

Экстенсивное изменение совокупной чистой прибыли корпорации за счет скорректированного на логарифмический параметр изменения совокупных денежных потоков в части платежей, тыс. руб. |

42296 |

1,72 |

|

Изменение совокупной чистой прибыли корпорации за счет скорректированного на логарифмический параметр изменения совокупной прямой эффективности корпоративных финансов (воздействия совокупного прямого интенсивного фактора) и за счет скорректированного на логарифмический параметр изменения совокупных денежных потоков в части платежей (воздействия совокупного экстенсивного затратного фактора), тыс. руб. |

-8232242 |

-97,52 |

Безусловно, негативная тенденция изменения совокупной прямой эффективности корпоративных финансов предопределена положительной динамикой их совокупной косвенной эффективности по всем видам деятельности корпорации, особенно по операционной деятельности, приведшей к перерасходу денежных ресурсов (табл. 4).

Таблица 4 – Детализированные показатели косвенной интенсификации и косвенной экстенсификации корпоративных финансов ООО «ГК Агро-Белогорье»

|

Показатель |

Изменение |

|

|

абсолютное, +, - |

относительное, % |

|

|

Интенсивное изменение денежных потоков корпорации за счет скорректированного на логарифмический параметр изменения косвенной эффективности корпоративных финансов по операционной деятельности, тыс. руб. |

5035494 |

54,84 |

|

Интенсивное изменение денежных потоков корпорации за счет скорректированного на логарифмический параметр изменения косвенной эффективности корпоративных финансов по инвестиционной деятельности, тыс. руб. |

76279 |

0,84 |

|

Интенсивное изменение денежных потоков корпорации за счет скорректированного на логарифмический параметр изменения косвенной эффективности корпоративных финансов по финансовой деятельности, тыс. руб. |

2451407 |

26,7 |

|

Интенсивное изменение совокупных денежных потоков корпорации за счет скорректированного на логарифмический параметр изменения совокупной косвенной эффективности корпоративных финансов, тыс. руб. |

7563180 |

82,38 |

|

Экстенсивное изменение денежных потоков корпорации в части платежей по операционной деятельности за счет скорректированного на логарифмический параметр изменения совокупной чистой прибыли, тыс. руб. |

-1975738 |

-2,69 |

|

Экстенсивное изменение денежных потоков корпорации в части платежей по инвестиционной деятельности за счет скорректированного на логарифмический параметр изменения совокупной чистой прибыли, тыс. руб. |

-246967 |

-21,52 |

|

Экстенсивное изменение денежных потоков корпорации в части платежей по финансовой деятельности за счет скорректированного на логарифмический параметр изменения совокупной чистой прибыли, тыс. руб. |

-6997406 |

-76,2 |

|

Экстенсивное изменение совокупных денежных потоков корпорации в части платежей за счет скорректированного на логарифмический параметр изменения совокупной чистой прибыли, тыс. руб. |

-9220111

|

-100,41 |

|

Изменение совокупных денежных потоков корпорации в части платежей за счет скорректированного на логарифмический параметр изменения совокупной косвенной эффективности корпоративных финансов (воздействия совокупного косвенного интенсивного фактора) и за счет скорректированного на логарифмический параметр изменения совокупной чистой прибыли (воздействия совокупного результативного экстенсивного фактора), тыс. руб. |

-1656931 |

-18,03 |

Подводя итог проведенным расчетам анализируемых показателей, сделаем вывод, что в интенсификация финансов данной корпорации неэффективна, поскольку воздействие интенсивных факторов на изменение чистой прибыли и денежных потоков в части платежей в совокупности и по отдельной номенклатуре не приносит ни прямой, ни косвенной выгоды. Ей в обязательном порядке необходимо совершенствовать свою финансовую политику при осуществлении каждого вида деятельности и первостепенное внимание уделять мероприятиям в области сбыта продукции, результативность и затратность которой в статике и динамике критичны.

Обсуждение результатов исследования. Сформированный концептуальный подход целесообразен к применению для оценки эффективности и интенсификации корпоративных финансов в силу полной корреляции их результирующих и факторных показателей. Он обеспечит корпорациям возможности, связанные с регулированием результативности и затратности, и, тем самым, результата и затрат, что говорит о комплементарности построенных в соответствии с ним методик, используя которые, корпорации будут иметь возможность не только определять интенсивные стоимостные показатели, но сравнивать степень влияния их приращения (положительного или отрицательного изменения) со степенью влияния приращения экстенсивных показателей на движение результата и затрат за выбранный для анализа временной интервал и знать свои сильные и слабые стороны в сфере финансов.

Заключение. Авторский концептуальный подход, базирующийся на инструментарии по расчету показателей эффективности и интенсификации финансов на корпоративном уровне, отличается универсальностью и применим во всех отвечающих ему по общепринятым критериям экономических субъектах (организациях с корпоративным статусом). Придерживаясь его, корпорации получат точную информацию об эффективности и интенсификации финансов и, следовательно, разработают мероприятия, ориентированные на максимизацию финансовой выгоды за счет конкретных ресурсосберегающих направлений как первичного источника денежной экономии по каждому виду деятельности в зависимости от текущей хозяйственной конъюнктуры, что обеспечит им устойчивые конкурентные преимущества в занимаемых рыночных сегментах.

1. Большаков С.В. О стратегии развития науки о корпоративных финансах в России / С.В. Большаков // Современная наука: актуальные проблемы теории и практики. Серия «Экономика и право». - 2014. - № 9-10. - С. 49-57.

2. Брейли Р. Принципы корпоративных финансов / Р. Брейли, С. Майерс. - М.: Олимп-Бизнес, 2017. - 587 c.

3. Гоголев И.М. Принципы и алгоритм формирования регионального аграрного рынка в условиях импортозамещения / И.М. Гоголев, Г.Я. Остаев, М.М. Кислицкий, О.О. Злобина // Russian Journal of Management. 2020. Т. 8. № 3. С. 111-115.

4. Гоголев И.М. Управленческие инструменты обеспечения сельских товаропроизводителей средствами производства / И.М. Гоголев, Г.Я. Остаев, С.А. Шульмин, О.О. Злобина // ЭТАП: экономическая теория, анализ, практика. 2020. № 6. С. 135-149.

5. Гоголев И.М. Социально-экономическая оценка развития сельских территорий региона / И.М. Гоголев, Г.Я. Остаев, О.О. Злобина // Транспортное дело России. 2020. № 4. С. 9-12.

6. Ефимушкин С.Н. Анализ концептуальных подходов формирования предпринимательских решений / С.Н. Ефимушкин, А.С. Красникова // Креативная экономика. - 2014. - № 12 (96). - С. 63-70.

7. Злобина О.О. Применение производных финансовых инструментов в расчетах сельскохозяйственных организаций / О.О. Злобина, П.В. Антонов, Г.Я. Остаев // Транспортное дело России. 2020. № 2. С. 25-29.

8. Ильин С.Ю., Корпоративные финансы в современных условиях хозяйствования / С.Ю. Ильин, Г.Я. Остаев, Г.С. Клычова // Вестник Казанского государственного аграрного университета. 2020. Т. 15. № 4 (60). С. 102-107.

9. Ильин С.Ю., Корпоративные финансы в современных условиях хозяйствования / С.Ю. Ильин, Г.Я. Остаев, Г.С. Клычова // Вестник Казанского государственного аграрного университета. 2020. Т. 15. № 4 (60). С. 102-107.

10. Ильин С.Ю., Эффективность корпоративных финансов: формирование учётно-управленческого инструментария / С.Ю. Ильин, Г.Я. Остаев, И.М. Гоголев, О.О. Злобина // Russian Journal of Management. 2020. Т. 8. № 4. С. 91-95.

11. Ковтун М.А. Обеспечение экономической безопасности в современных региональных условиях хозяйствования / М.А. Ковтун // Социально-экономическое управление: теория и практика. - 2018. - № 4 (35). - С. 77-78.

12. Корпоративные финансы и управление бизнесом / С.В. Большаков, И.В. Булава, М.Н. Гермогентова и др. / Под ред. Л.Г. Паштовой, Е.И. Шохина. - М.: КноРус, 2018. - 400 с.

13. Остаев Г.Я. Корпоративные финансы в системе экономического анализа: управление, интенсификация, конкурентоспособность и затратность / Г.Я. Остаев, С.Ю. Ильин, И.М. Гоголев, О.О. Злобина // Russian Journal of Management. 2020. Т. 8. № 4. С. 86-90.

14. Павлов К.В. Интенсификация экономики в условиях неопределенности рыночной среды: Монография / К.В. Павлов. - М.: Магистр, 2007. - 271 с.

15. Фишер И. Природа капитала и дохода / И. Фишер. - М.: Дело, 2000. - 447 с.

16. Хотинская Г.И. Современная эволюция управленческих моделей в корпоративных финансах / Г.И. Хотинская // Вестник финансовой академии. - 2010. - № 6 (60). - С. 28-33.

17. Черненко В.А. Концептуальные подходы при исследовании корпоративных финансов / В.А. Черненко // KANT. - 2016. - № 4 (21). - С. 201-210.

18. Экклз Р. Дж. Революция в корпоративной отчетности / Р. Дж. Экклз, Р. Х. Герц, Э. М. Киган, Д. М. Филлипс. - М.: ЗАО «Олимп-Бизнес», 2002. - 400 с.