с 01.01.2017 по 01.01.1921

Калуга, Калужская область, Россия

ВАК 08.00.05 Экономика и управление народным хозяйством (по отраслям и сферам деятельности, в том числе: экономика, организация и управление предприятиями, отраслями, комплексами; управление инновациями; региональная экономика; логистика; экономика труда; экономика народонаселения и демография; экономика природопользования; экономика предпринимательства; маркетинг; менеджмент; ценообразование; экономическая безопасность; стандартизация и управление качеством продукции; землеустройство; рекреация и туризм)

ВАК 08.00.10 Финансы, денежное обращение и кредит

ВАК 08.00.12 Бухгалтерский учет, статистика

ВАК 08.00.13 Математические и инструментальные методы экономики

ВАК 08.00.14 Мировая экономика

УДК 33 Экономика. Экономические науки

ГРНТИ 06.81 Экономика и организация предприятия. Управление предприятием

ОКСО 38.06.01 Экономика

ББК 65 Экономика. Экономические науки

BISAC BUS069020 International / Economics

В работе рассматривается воздействие валютного риска на экономические системы на основе международного аутсорсинга. Представлена теоретическая основа построения модели экономической системы на основе международного аутсорсинга, а также экономического спекулятивного валютного риска. Авторами предложена и описана модель воздействия валютного риска на экономические системы на основе международного аутсорсинга. Проведено математическое моделирование, а также математический и графический анализа показателей, характеризующих воздействие валютного риска. Представлены результаты, отражающие воздействие валютного риска, как на конкретного участника экономической системы, так и на систему в целом при различных частных условиях. Авторы указывают на то, что валютный риск в экономических системах на основе международного аутсорсинга выражается, не только явно, но и скрыто через изменение объёма производства, себестоимости и цены конечной ценности. На основании моделирования предложены общие и частные критерии качественной оценки валютного риска в международном аутсорсинге. Результаты исследования могут быть использованы организациями входящими в экономические системы на основе международного аутсорсинга вне зависимости от подхода управления и механизма формирования экономической системы на основе международного аутсорсинга.

валютный риск, курс валюты, операционный риск, экономический риск, зона риска

ВВЕДЕНИЕ

Развитие крупных компаний XX века и их стремление к увеличению прибыли привело мировую экономику к новому состоянию характеризующимся развитием транснациональной торговли и инвестиций, международным разделением труда, наличием множества крупных многонациональных компаний. Стремительное изменение мировой экономики заставляет компании искать новые методы управления с целью повышения эффективности своей деятельности.

В течение последних десятилетий в мировой практике значительное развитие получил новый подход к организации деятельности компаний, именуемый аутсорсингом. Именно в условиях экономической глобализации разделение труда и производственная кооперация в мировом масштабе открывают совершенно новые перспективы для применения давно известных принципов организации управления производственной деятельностью.

Использование стратегии международного аутсорсинга привело к возникновению рисков связанных с отличительными особенностями стран базирования участников производственного процесса. В этих условиях актуальными являются проблемы связанные с воздействием валютного риска как на отдельную организацию участвующую в международном аутсорсинге так и на всю экономическую систему на основе международного аутсорсинга в целом.

Цель данной работы состоит в установление критериев качественной оценки валютного риска, как для отдельного участника экономической системы, так и для всей экономической системы на основе международного аутсорсинга в целом.

Основная часть работы состоит из трёх частей. В первой части приведена теоретическая основа построения модели воздействия валютного риска на международный аутсорсинг на основе анализа подходов к управлению экономическими системами методом аутсорсинга, а также анализе существующих на сегодняшний день подходов к определению валютного риска. Во второй части построена математическая модель воздействия валютного риска на международный аутсорсинг. В третьей части описаны методы эмпирического исследования и основные результаты исследования модели.

1. Теоретическая основа построения модели воздействия валютного риска на международный аутсорсинг.

Проблема построения математических моделей экономической системы на основе международного аутсорсинга, как и аутсорсинга в целом заключается в неопределённости понятия аутсорсинга связанного с эволюционным развитием этого метода управления, разделившим само использование аутсорсинга на два принципиально разных подхода. На эволюционное развитие аутсорсинга указывают Glauco De Vita и Catherine L. Wang в своей совместной работе «Development of Outsourcing Theory and Practice: a taxonomy of Outsourcing generations». В данной работе анализируется изменение теории и практики аутсорсинга во времени. В результате своего исследования они обобщают теорию и практику аутсорсинга, разделяя его развитие на три последовательных эволюционных этапа.

Таблица 1

Эволюционное изменение теории и практики аутсорсинга во времени.

|

Элементы |

Первый этап эволюционного развития |

Второй этап эволюционного развития |

Третий этап эволюционного развития |

|

Ключевые факторы к переходу на аутсорсинг |

- Эффективность, экономия затрат. |

-Эффективность; |

-Эффективность, инновации и адаптация; |

|

Аутсорсинг |

Периферийная деятельность. |

Почти основные виды деятельности. |

Традиционно определяемые основные виды деятельности. |

|

Реляционные |

- Небольшая интеграция; |

- Расширенная интеграция; |

- Виртуальная интеграция; |

|

Основной |

- Поставщик более эффективен чем аутсорсинговая фирма; |

Встроенная гибкость контрактов, обеспечивающая технологическую эволюцию и вклад капитала; |

- Гибкие и отзывчивые решения клиента для обеспечения добавленной стоимости; |

|

Измерение эффективности |

Снижение себестоимости |

Влияние внешнего подряда на общую эффективность бизнеса. |

Трансформация бизнес-процессов и достижение общих целей |

Источник: Glauco De Vita, Catherine L. Wang «Development of Outsourcing Theory and Practice: a taxonomy of Outsourcing generations»/ Outsourcing and offshoring in the 21st Century: a Socio-Economic Perspective. 2006.

Эволюционное развитие аутсорсинга породило два подхода к применению аутсорсинга. Первый подход основан на системном подходе стратегии управления. Второй подход основан на комплексном подходе стратегии управления. Различие подходов даёт возможность построения различных вариантов моделей экономических систем основанных на аутсорсинге. Следует отметить, что подавляющее большинство Российских исследователей в области аутсорсинга, в том числе и ведущие специалисты в данном направлении исследований, такие как д.э.н. Календжян С.О., д.э.н. Рудая И.Л. и д.э.н. Синяев В.В. в своих работах включают в теорию аутсорсинга элементы комплексного подхода, однако при этом продолжают строить модели основанные на системном подходе. Это выражается в том, что моделирование экономической системы осуществляется с учётом приоритета заказчика над исполнителем, выделяя такой элемент системы как интегратор. Как видно из работы представленной Glauco De Vita и Catherine L. Wang приоритет интересов заказчика над интересами исполнителя присутствует только в двух первых этапах развития аутсорсинга. Это выражается через: факторы к переходу на аутсорсинг, а именно в эффективности и экономии затрат; реляционные особенности, а именно асимметрию в пользу аутсорсинговой фирмы; измерение эффективности, а именно снижение себестоимости и влияние внешнего подряда на общую эффективность бизнеса. Третий этап развития аутсорсинга основанный на комплексном подходе управления включает в ключевые факторы к переходу на аутсорсинг не только эффективность и экономию затрат, но и ориентирование на клиента, а также необходимость инновации, адаптации и трансформации бизнес процессов. При этом снижение расходов исключается из факторов определяющих переход к аутсорсингу уже на втором этапе эволюционного развития аутсорсинга. Реляционные особенности исключают асимметрию размеров и мощности в пользу аутсорсинговой фирмы, а эффективность измеряется через достижение общих целей и трансформацию бизнес процессов.

На основании анализа этапов развития международного аутсорсинга в статье «Economic system based on international outsourcing» автором была предложена следующая структура экономической системы на основе международного аутсорсинга.

Рис. 1: Состав и структура экономической системы на основе международного аутсорсинга.

Таким образом, эволюционное развитие аутсорсинга ставит задачу поиска нового подхода к математическому моделированию экономических систем на основе аутсорсинга.

Моделирование отношений между заказчиком и исполнителем в рамках структуры экономической системы основанной на международном аутсорсинге осложняется таким внешним фактором как валютный риск.

Влияние валютного риска на международный аутсорсинг рассмотрено в работе авторов «ИССЛЕДОВАНИЕ ВЗАИМОСВЯЗИ МЕЖДУНАРОДНОГО АУТСОРСИНГА С ПОКАЗАТЕЛЯМИ ПРОМЕЖУТОЧНОГО ИМПОРТА И КОЛЕБАНИЯМИ КУРСА ВАЛЮТ», где представлены результаты корреляционного и регрессионного анализа взаимосвязи международного аутсорсинга и колебания курса валют. В работе делается вывод о том, что активность международных компаний аутсорсеров в РФ в период с 2006 по 2016 год обусловлена динамикой курса доллара по отношению к рублю.

На сегодняшний день существуют два подхода к теоретическому определению валютного риска, на основании которых строятся два принципиально разных подхода к управлению валютным риском. Первый подход определяет валютный риск, как риск получения убытков в результате изменения курса валюты. Второй подход определяет валютный риск как риск, имеющий возможность извлечения и прибыли и убытка. Однако, воздействие валютного риска может носить не только бухгалтерские последствия выраженные в непосредственной прибыли или убытках, но и экономические.

Оценка экономического воздействия валютного риска относится к качественной оценке валютного риска. На сегодняшний день наибольше распространение получило два принципиально разных подхода к определению экономического валютного риска. Первый подход фокусируется на влиянии изменения обменного курса на будущие денежные потоки. Экономический валютный риск это изменение стоимости компании (РV) в результате воздействия изменения обменных курсов и выражается следующим образом ΔPV / Δe, где ΔPV есть изменение текущей стоимости фирмы связанное с изменением обменного курса, Δe. «Таким образом, валютный риск рассматривается как возможность того, что колебания валютных курсов могут изменить ожидаемые суммы или изменчивость будущих денежных потоков».Второй подход хорошо иллюстрируется определением данным К. Рэдхедом и С. Хьюсом. Они определяют экономический валютный риск как «Вероятность неблагоприятного воздействия изменений обменного курса на экономическое положение компании, например, вероятность уменьшение объема товарооборота или изменение цен компании на факторы производства и готовую продукцию по сравнению с другими ценами на внутреннем рынке».

Экономическое воздействие валютного риска рассмотрено автором в работе «ЭКОНОМИЧЕСКИЙ ВАЛЮТНЫЙ РИСК В МЕЖДУНАРОДНОМ АУТСОРСИНГЕ НА ПРИМЕРЕ КОМПАНИЙ ВХОДЯЩИХ В МАШИНОСТРОИТЕЛЬНЫЙ КЛАСТЕР КАЛУЖСКОЙ ОБЛАСТИ ЗА ПЕРИОД С 2012 ПО 2016 ГОД». В данной работе показано, что ∆PV / ∆e не отражает степени экономических последствий отрицательного результата косвенного воздействия валютного риска.

Д.э.н. Киселева И.А., профессор Российского экономического университета им. Г.В. Плеханова обобщая материалы Российских и зарубежных исследователей, разделяет валютный риск по зонам с разной степенью риска, выделяя следующие группы качественной оценки валютного риска:

- безрисковая зона;

- зона допустимого риска;

- зона критического риска;

- зона катастрофического риска.

Выделенные ею зоны риска детализируют качественную оценку валютного риска.

Так как в международном аутсорсинге участники цепочки создания конечной ценности находятся в сильной кооперационной связи, то не достижение одним из участников своей индивидуальной цели в результате воздействия валютного риска может привести к не достижению общей для всех участников цели. Таким образом, качественная оценка валютного риска должна учитывать косвенное воздействие валютного риска на участников экономической системы в частности и на экономическую систему в целом.

Таким образом, для установления критериев качественной оценки валютного риска, как для отдельного участника экономической системы, так и для всей экономической системы на основе международного аутсорсинга в целом необходимо построить модель удовлетворяющую следующим условиям:

- модель не должна иметь ориентации на аутсорсинговую компанию (заказчика), так как это отражает только системный подход управления;

- модель должна учитывать возможности спекулятивного валютного риска, а также отражать косвенное воздействие валютного риска.

2. Построение математической модели воздействия валютного риска на международный аутсорсинг

Так как большинство Российских и зарубежных исследователей создают математические модели экономических систем на основе аутсорсинга используя в основе системный подход, а следовательно выделяют участника на которого будет ориентирована модель, то для целей данного исследования будет взята модель предложенная автором в работе «Economic system based on international outsourcing».

Для построения модели в данной работе были выделены следующие элементы:

- общая для всей экономической системы цель;

- сильная кооперационная связь между участниками цепочки создания конечной ценности;

- структурная координация между участниками цепочки создания конечной ценности;

- индивидуальная цель участника цепочки создания конечной ценности.

Для математического описания предложенной в работе «Economic system based on international outsourcing» модели экономической системы следует произвести идентификацию элементов.

Элемент «индивидуальная цель участника цепочки создания конечной ценности» отражает выполнение той или иной функции участником цепочки создания конечной ценности. Данный элемент может быть разложен на два составляющих элемента:

- TC - (total cost) полная себестоимость;

- SP - (selling price) цена реализации;

Таким образом, первый элемент модели сам будет являться подсистемой из двух элементов.

«структурная координация между участниками цепочки создания конечной ценности» отражает возможность извлечения прибыли и несения убытков при выполнение и реализации своей функции. Таким образом, данный элемент можно представить как сумму прибыли всех участников цепочки создания конечной ценности, извлечённую из изменения себестоимости и цены реализации процесса. Следовательно данный элемент может быть идентифицирован как экономический эффект участников экономической системы извлечённый за счёт изменения себестоимости и / или цены реализации.

ΔP- (the economic effect of the participant of the economic system) экономический эффект участника экономической системы.

«сильная кооперационная связь между участниками цепочки создания конечной ценности», отражает долю каждого участника в процессе создания конечной ценности и может быть идентифицирован как коэффициент кооперирования.

CC - (coefficient of cooperation) коэффициент кооперирования.

CCi = (TC i + P i) / ((TC i + P i) + (TC j+ P j))

CCj = (TC j+ P j) / ((TC i + P i) + (TC j+ P j))

i и j - участники цепочки создания конечной ценности.

«общая для всей экономической системы цель» отражает создание конечной ценности способной обеспечить поддержание целостности организации, её стабильность и равновесие. «общая для всей экономической системы цель», отражает совокупность всех этапов создания конечной ценности при условие достижения эффективности всей сетевой экономической системы. Данный элемент системы может быть идентифицирован как прибыль экономической системы.

ESP - (economic system profit) прибыль экономической системы.

Прибыль экономической системы завершает математическое описание модели аутсорсинга построенной на основании целей и потребностей.

Так как международный аутсорсинг подразумевает ведение международной деятельности сопряжённой с возникновением валютного риска, то внешним по отношению к системе элементом, оказывающим на неё воздействие, является валютный курс. Множество участников из разных стран подразумевает суммирование показателей выраженных в разной валюте, что приводит к введению дополнительных операций порождающих избыточность модели. В целях избегания избыточности модели все показатели задаются в валюте реализации конечной ценности создаваемой экономической системой.

ER - (exchange rate) курс валюты цены реализации конечной ценности.

Таким образом, мы получаем модель с прямыми и обратными каналами связями, воспринимающую воздействие из внешней среды в виде изменения курса валюты.

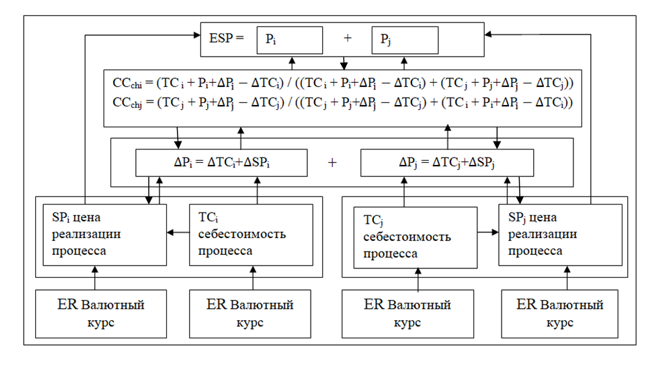

Рис. 2: модель влияния валютного риска на международный аутсорсинг.

Построив модель влияния валютного риска на международный аутсорсинг можно проводить экономико-математическое описание процесса описанного на рисунке.

Построив модель влияния валютного риска на международный аутсорсинг можно проводить экономико-математическое описание процесса описанного на рисунке.

Для экономико-математического описания воздействия валютного риска будет использован математический аппарат на основе дифференциального исчисления. Это позволит отразить характер поведения экономической системы и установить возможные результаты влияния валютного риска на экономическую систему.

Модель воздействия валютного риска на экономическую систему включает в себя следующие аналитические соотношения:

- изменение прибыли / убытка организации входящей в экономическую систему под воздействием валютного риска на полную себестоимость процесса;

- изменение прибыли / убытка организации входящей в экономическую систему под воздействием валютного риска на реализацию конечной цели (процесса);

- изменение прибыли экономической системы в результате изменения прибыли / убытка организаций входящих в экономическую систему под воздействием валютного риска.

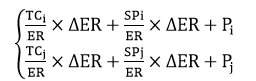

Изменение прибыли и / или экономического эффекта обуславливается изменением текущего курса валюты по отношению к базовому заложенному в себестоимость и цену каждого процесса и всей цепочки создания конечной ценности. Размер эффекта изменяется пропорционально величине изменения курса валюты. Изменение экономического эффекта под воздействием валютного риска на полную себестоимость процесса описывается следующим уравнением:

- для первой организации экономической системы

![]()

- для второй организации экономической системы

![]()

Изменение экономического эффекта под воздействием валютного риска на полную реализацию конечной цели (процесса) описывается следующим уравнением:

- для первой организации экономической системы

![]()

- для второй организации экономической системы

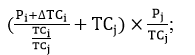

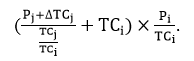

Изменение экономического эффекта экономической системы в результате изменения суммы прибыли и / или экономического эффекта организации входящей в экономическую систему под воздействием валютного риска:

Воздействие курса валюты на полную себестоимость процесса любой из организации входящей в экономическую систему может привести к получению отрицательного результата или убытка. Это означает, что данная организация не выполнила свою функцию в данной системе и не осуществила процесс в полном объёме. Следовательно, вся цепочка создания конечной ценности не осуществлена в полном объёме. Данное влияние будет результатом скрытого, косвенного воздействия, валютного риска на организацию через воздействие явного, операционного валютного риска оказанного на другую организацию и описывается следующим уравнением:

- для первой организации экономической системы

- для второй организации экономической системы

Данные уравнения выражают обратную связь между «общей для всей экономической системы целью» и «индивидуальной целью участника цепочки создания конечной ценности», являющуюся косвенным воздействием валютного риска на одного из участников экономической системы возникшего по причине операционного воздействия валютного риска на другого участника валютного риска.

Воздействие валютного риска на цену процесса влияет на цену конечной ценности. Если изменение цены конечной ценности не возможно изменение прибыли от реализации конечной ценности влияет на организацию осуществляющую процесс реализации конечной ценности, изменяя получаемую ей прибыль от реализации процесса, и описывается следующим уравнением:

Рассчитывается по организации, в отношение которой возникает данный валютный риск.

Возникновение подобных ситуаций будет указывать на отрицательную структурную координацию внутри экономической системы, с асимметрией в пользу одного из участников экономической системы.

3. Методы эмпирического исследования и основные результаты исследования модели

Для моделирования воздействия валютного риска на международный аутсорсинг будут использованы следующие исходные данные:

Таблица 2

Исходные данные для моделирования изменения суммы прибыли / убытка участника экономической системы в результате воздействия валютного риска на полную себестоимость и реализацию процесса.

|

Базисный курс национальной валюты (рубль РФ) по отношению к резервной валюте (доллар США) |

64 руб. 03 коп. |

|

Диапазон изменение курса рубля РФ по отношению к доллару США |

От - 20% до + 20% |

|

Плановая себестоимость процесса 1 го участника цепочки создания конечной ценности в валюте плановой цены реализации конечной ценности (долл. США) |

1000 000 |

|

Плановая себестоимость процесса 2 го участника цепочки создания конечной ценности в валюте плановой цены реализации конечной ценности (долл. США) |

125 000 |

|

Плановая цена реализации конечной цели 1 го участника цепочки создания конечной ценности в валюте плановой цены реализации конечной ценности (долл. США) |

1 250 000 |

|

Плановая цена реализации конечной цели 2 го участника цепочки создания конечной ценности в валюте плановой цены реализации конечной ценности (долл. США) |

140 000 |

Общие условия для описания воздействия валютного риска на международный аутсорсинг:

Валюты для частных условий:

1- доллар США;

2- рубль РФ.

2) Валютой плановой цены реализации конечной ценности при моделировании устанавливается доллар США. Суммы валютного риска при изменении курса валюты будут измеряться в долларах США.

3) Первая организация будет и производить, и реализовывать свою часть процесса цепочки создания конечной ценности в долларах США.

Частные условия, для моделирования воздействия валютного риска на экономическую систему:

Условие 1

|

|

1 Организация (участник) цепочки создания конечной ценности |

2 Организация (участник) цепочки создания конечной ценности |

|

Валюта полной себестоимости |

1 |

1 |

|

Валюта реализации процесса |

1 |

1 |

Условие 1 показывает то, что заказчик и исполнитель осуществляют расходы на процесс, а также непосредственно реализуют свои процессы в долларах США.

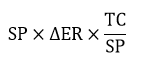

Рис. 3: Воздействие валютного риска на изменение суммы прибыли участников и всей экономической системы в целом по первому условию.

Прямая 1 на рисунке 3 показывает изменение суммы прибыли второй организации от изменения себестоимости и реализации процесса, который подвержен валютному риску. По мере роста диапазона между ростом курса иностранной валюты при осуществление процесса и снижением курса иностранной валюты при его реализации, выраженного через % валютного риска, сперва происходит снижение суммы прибыли, а затем и рост убытков, пропорционально росту валютного риска. Также прямая 1 показывает рост прибыли по мере роста диапазона между снижением курса иностранной валюты при осуществление процесса и росте курса иностранной валюты при его реализации, выраженного через % валютного риска. Данное изменение для второй организации является явным, операционным, бухгалтерским, валютным риском и выражается через получение прибыли или убытка.

Кривая 2 на рисунке 3 показывает изменение суммы прибыли / убытка от изменения себестоимости процесса и реализации процесса первой организации. Согласно с общими условиями данная организация не может нести явных, операционных, бухгалтерских, валютных рисков. Однако получение убытков второй организацией от отрицательного влияния валютного риска оказывает воздействие на первую организацию, для которой это воздействие будет косвенным.

Кривая 3 показывает изменение прибыли от изменения себестоимости и реализации процесса всей экономической системы. Изменение диапазона между курсами валют при осуществлении процесса и его реализации, приводит к снижению объёма производства конечной ценности, за счёт повышение курса доллара США по отношению к рублю РФ. Также снижается положительный экономический эффект при реализации продукции, за счёт снижения курса доллара США по отношению к рублю РФ. Скрытое, косвенное, экономическое, воздействие валютного риска.

Условие 2

|

|

1 Организация (участник) цепочки создания конечной ценности |

2 Организация (участник) цепочки создания конечной ценности |

|

Валюта фактической оплаты процесса |

1 |

2 |

|

Валюта реализации процесса |

1 |

1 |

Согласно 2 условия заказчик осуществляет и реализует свои процессы, в долларах США, в то время как аутсорсер осуществляет расходы на процесс в рублях РФ, а реализует свой процесс в долларах США.

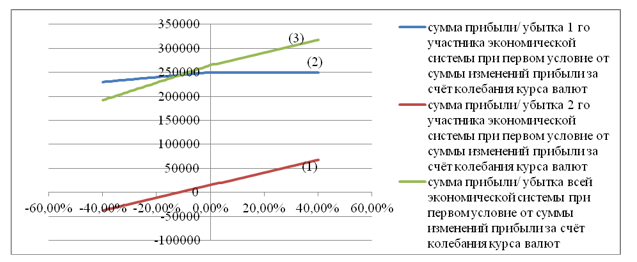

Рис. 4: Воздействие валютного риска на изменение суммы прибыли участников и всей экономической системы в целом по второму условию.

Прямая 1 на рисунке 4 показывает изменение суммы прибыли второй организации, при изменении диапазона между курсами иностранной валюты при осуществление расходов на процесс и его реализацию. Рост диапазона положительного риска влечёт для организации два положительных эффекта. 1) Извлечение прибыли из явного, операционного, бухгалтерского, валютного риска. 2) Снижение себестоимости процесса второй организации является скрытым, косвенным, экономическим воздействием валютного риска. Рост диапазона отрицательного валютного риска также повлечёт для второй организации два отрицательных эффекта. 1) Снижение прибыли и получение убытков от реализации процесса. Явное, операционное, бухгалтерское, воздействие валютного риска. 2) Рост себестоимости процесса до уровня, превышающего плановую прибыль второй организации. Скрытое, косвенное, экономическое воздействие валютного риска.

Так как согласно общих условий первая организация не подвержена явному, операционному, бухгалтерскому, валютному риску, а валютный риск воздействующий на вторую организацию не повлёк возникновения косвенного валютного риска, то прямая 2 остаётся неизменной вне зависимости от изменения диапазона валютного риска.

Прямая 3 на рисунке 4 отражает изменение положительного и / или отрицательного эффекта всей экономической системы от воздействия валютного риска на организации. Рост диапазона положительного риска влечёт два положительных эффекта от реализации валютного риска. 1) Система увеличила цену реализации процесса за счёт роста курса доллара США по отношению к рублю. 2) Снижение себестоимости цепочки создания конечной ценности за счёт роста курса доллара США по отношению к рублю РФ, при осуществлении расходов второй организацией. Рост диапазона отрицательного валютного риска также влечёт два отрицательных эффекта от реализации валютного риска. 1) Снижение цены конечной ценности, за счёт снижения курса доллара США по отношению к рублю РФ при реализации процесса второй организацией. 2) Рост себестоимости цепочки создания конечной ценности за счёт снижения курса доллара США по отношению к рублю РФ при осуществлении расходов на процесс второй организацией.

Условие 3

|

|

1 Организация (участник) цепочки создания конечной ценности |

2 Организация (участник) цепочки создания конечной ценности |

|

Валюта фактической оплаты процесса |

1 |

1 |

|

Валюта реализации процесса |

1 |

2 |

Согласно 3 условия заказчик осуществляет и реализует свои процессы, в долларах США, в то время как аутсорсер осуществляет фактические расходы на процесс в долларах США, а реализует его в рублях РФ.

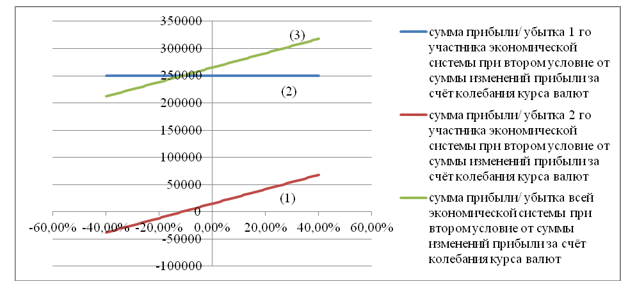

Рис. 5: Воздействие валютного риска на изменение суммы прибыли участников и всей экономической системы в целом по третьему условию.

Прямая 1 на рисунке 5 показывает изменение суммы прибыли второй организации экономической системы от изменения диапазона между курсами иностранной валюты при осуществление расходов на процесс и его реализацию. Рост диапазона положительного риска влечёт для второй организации положительный эффект от наступления валютного риска в виде извлечения прибыли из явного, операционного, бухгалтерского, валютного риска за счёт осуществления расходов на процесс при снижении курса доллара США по отношению к рублю РФ. Рост диапазона отрицательного валютного риска влечёт для второй организации отрицательный эффект от наступления валютного риска в виде снижения прибыли и последующего получения убытка в результате явного, операционного, бухгалтерского, валютного риска. Рост диапазона отрицательного валютного риска второй организации оказывает воздействие на первую организацию, для которой это воздействие будет косвенным.

Кривая 2 на рисунке 5 показывает изменение прибыли от изменения себестоимости и реализации процесса первой организации. Для первой организации рост положительного диапазона валютного риска будет нести один положительный эффект увеличение прибыли от реализации конечной ценности. В то время как рост отрицательного диапазона валютного риска повлечёт за собой два отрицательных эффекта. 1) Снижение прибыли от реализации конечной ценности. 2) Снижение прибыли за счёт изменения объёмов производства в результате воздействия скрытого, косвенного, экономического, валютного риска.

Кривая 3 показывает изменение суммы прибыли / убытка от изменения себестоимости процесса и реализации процесса всей экономической системы. Рост диапазона положительного риска влечёт для экономической системы два положительных эффекта от реализации валютного риска. 1) Приобретение большего количество процесса при росте курса валюты в которой осуществляется реализация конечной ценности. 2) Снижение себестоимости цепочки создания конечной ценности за счёт снижения курса доллара США по отношению к рублю РФ при осуществлении расходов на процесс второй организацией. Рост диапазона отрицательного валютного риска влечёт для экономической системы два отрицательных эффекта от воздействия валютного риска. 1) Снижение объёмов производства конечной ценности за счёт снижения курса доллара США по отношению к рублю РФ при осуществлении процесса реализации конечной ценности. 2) Снижение экономического эффекта за счёт снижения курса доллара США по отношению к рублю РФ при реализации процесса второй организацией.

Условие 4

|

|

1 Организация (участник) цепочки создания конечной ценности |

2 Организация (участник) цепочки создания конечной ценности |

|

Валюта фактической оплаты процесса |

1 |

2 |

|

Валюта реализации процесса |

1 |

2 |

Согласно 4 условия заказчик осуществляет и реализует свои процессы, в долларах США, в то время как аутсорсер осуществляет расходы, а также реализует свой процесс в рублях РФ.

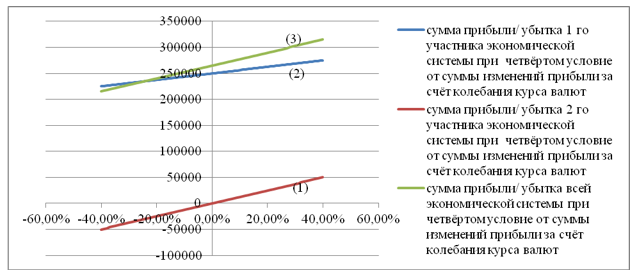

Рис. 5: Воздействие валютного риска на изменение суммы прибыли участников и всей экономической системы в целом по четвёртому условию.

Прямая 1 на рисунке 5 показывает изменение суммы прибыли второй организации от изменения диапазона между курсами иностранной валюты при осуществление расходов на процесс. Рост диапазона положительного риска влечёт для участника положительный эффект в виде снижения себестоимости процесса второй организации экономической системы в цепочке создания конечной ценности. Рост диапазона отрицательного валютного риска также влечёт для организации рост себестоимости процесса осуществляемого данной организации до уровня превышающего плановую прибыль. Скрытое, косвенное, экономическое воздействие валютного риска.

Кривая 2 на рисунке 5 показывает изменение суммы прибыли от изменения себестоимости процесса и реализации процесса первой организации экономической системы. Рост положительного диапазона валютного риска в большую сторону повлечёт прибыль от осуществления процесса реализации конечной ценности. Рост отрицательного диапазона валютного риска повлечёт два эффекта. 1) Снижение прибыли от осуществления процесса реализации конечной ценности. 2) Снижение прибыли за счёт изменения объёмов процесса в результате скрытого, косвенного, экономического воздействия валютного риска.

Кривая 3 на рисунке 5 показывает изменение суммы прибыли от изменения себестоимости и реализации процесса всей экономической системы. Рост диапазона положительного риска влечёт для экономической системы два положительных эффекта. 1) Реализация большего количества процесса при повышении покупательной способности валюты, в которой осуществляется реализация конечной ценности. 2) Снижение себестоимости цепочки создания конечной ценности за счёт роста курса доллара США по отношению к рублю РФ при осуществлении расходов на процесс второй организацией. Рост диапазона отрицательного валютного риска влечёт для экономической системы два отрицательных эффекта. 1) Снижение цены конечной ценности за счёт снижения курса доллара США по отношению к рублю РФ при реализации процесса второй организации. 2) Снижение покупательной способности валюты при реализации конечной ценности в следствии снижения курса доллара США по отношению к рублю РФ.

Получив результаты моделирования воздействия валютного риска на международный аутсорсинг, становиться возможным установление критериев качественной оценки валютного риска.

Согласно результатов исследования отдельные участники экономической системы могут не иметь подверженности риску, однако экономическая система в целом всегда будет подвержена воздействию валютного риска, за счёт воздействия валютного риска хотя бы на одного её участника. Данное воздействие может быть как операционное так и косвенное, как бухгалтерское так и экономическое, как явное так и скрытое. Следовательно, критерии качественной оценки валютного риска должны быть разделены на частные и общие.

Федерация Европейских Ассоциаций риск-менеджеров в «Стандатах управления рисками» вводит такое понятие как «Аппетит к риску». Дмитриева М. А. в своей диссертационной работе также указывает на такую величину как «Аппетит к риску» или «максимальный размер возможных потерь, которые выдержит компания без значительного ущерба для основной деятельности».

Моделирование показало, что организация участвующая в международном аутсорсинге получает значительный ущерб момент превышения валютным риском суммы прибыли данной организации, что приводит к экономическому риску в виде снижения объёмов производства. Следовательно, для организаций участвующих в международном аутсорсинге величину «аппетит к риску» возможно установить как сумму прибыли организации.

Основываясь на понятие «аппетит к риску», а также группировке качественной оценки валютного риска предложенной д.э.н. Киселёвой, в соответствие с результатами моделирования воздействия валютного риска на международный аутсорсинг для качественной оценки валютного риска предлагается следующая частная группировка зон валютного риска.

Таблица 3

Зоны валютного риска в зависимости от размера возможных потерь участника экономической системы.

|

п/п |

Наименование зоны риска |

Критерий риска |

|

1 |

безрисковая зона |

Все потери равны нулю или присутствует извлечение прибыли. |

|

2 |

зона допустимого риска |

Не превышает сумму прибыли данного участника экономической системы. |

|

3 |

зона критического риска |

От суммы прибыли данного участника экономической системы до суммы прибыли участника экономической системы с наибольшим объемом прибыли в экономической системе. |

|

4 |

зона катастрофического риска |

Свыше суммы прибыли участника экономической системы с наибольшим объемом прибыли в экономической системе. |

Так как экономическая система на основе международного аутсорсинга может состоять из неограниченного количества участников и отрицательный эффект воздействия валютного риска на одного из участников может покрываться положительным эффектом воздействия валютного риска на другого участника качественные критерии зоны допустимого и критического риска в общей группировке зон валютного риска будет отличаться от качественных критериев частной группировки зон валютного риска.

Для качественной оценки валютного риска всей экономической системы на основе международного аутсорсинга предлагается следующая общая группировка зон валютного риска.

Таблица 4

Зоны валютного риска в зависимости от размера возможных потерь экономической системы.

|

п/п |

Наименование зоны риска |

Критерий риска |

|

1 |

безрисковая зона |

Все потери равны нулю или присутствует извлечение прибыли. |

|

2 |

зона допустимого риска |

Не превышает сумму прибыли участника экономической системы с наименьшим объемом прибыли в экономической системы. |

|

3 |

зона критического риска |

От суммы прибыли участника экономической системы с наименьшим объемом прибыли в экономической системе до суммы прибыли участника экономической системы с наибольшим объемом прибыли в экономической системе. |

|

4 |

зона катастрофического риска |

Свыше суммы прибыли участника экономической системы с наибольшим объемом прибыли в экономической системе |

Заключение

Анализируя результаты, полученные при моделировании, можно сделать следующие выводы:

- Находясь в единой экономической системе с участником подверженным явному, операционному, бухгалтерскому, валютному риску, участник не подверженный тому же риску может оказаться подверженным скрытому, косвенному, экономическому, валютному риску за счёт отрицательного эффекта валютного риска оказанного на первого участника.

- Экономическая система на основе международного аутсорсинга подвергается скрытому, косвенному, экономическому, валютному риску пропорционально равному как явному, так и скрытому, операционному, косвенному, бухгалтерскому и экономическому, валютному риску её участников.

- Валютный риск внутри экономической системы выражается не только явно через изменение суммы прибыли полученной как конкретным участником или системой в целом, но и скрыто через изменение объёмов производства, изменение себестоимости и изменение цены конечной ценности.

1. Аникин Б.А., Рудая И.Л. (2009) Аутсорсинг и аутстаффинг: высокие технологии. учеб. пособие.-М.:ИНФРА-М,стр.-118;

2. Гаджиев Ф.Р. (2001) Валютный риск и его разновидности. Финансы и кредит/ 4 (76), стр. 60-71;

3. Дашков, А.А., Джамалдинова, М.Д. (2009) Использование аутсорсинга для формирования стратегии организации. А.А. Дашков, М.Д. Джамалдинова. - М.: ГОУВПО МГУЛ, стр. 196;

4. Дмитриева М.А. (2015) Валютный риск: от определения к классификации. Российское предпринимательство. - Том 16. - № 1, стр. 2423-2436;

5. Дмитриева М. А. (2016) СТРАТЕГИЯ ХЕДЖИРОВАНИЯ ПРОЦЕНТНОГО И ВАЛЮТНОГО РИСКОВ В КОМПАНИЯХ НЕФИНАНСОВОГО СЕКТОРА. Специальность 08.00.10 - Финансы, денежное обращение и кредит. ДИССЕРТАЦИЯ на соискание ученой степени кандидата экономических наук. Москва, стр. 217;

6. Ивлев А.Г. (2002) Аутсорсинг организационного развития. -М.: Агентство профессионального сервиса, стр. 172;

7. Календжян С.О. (2005) Аутсорсинг и делегирование полномочий в деятельности компаний. Диссертация доктора экономических наук: 08.00.05. - М.: ПроСофт-М, стр. 305;

8. Календжян С.О., Стапран Д.А. (2016) Три постулата теории аутсорсинга и делегирования полномочий. Российское предпринимательство. Т. 17. № 18, стр. 2415-2432;

9. Киселева Ирина Анатольевна, доктор наук, профессор, профессор (2016) Методы оценки валютного риска. экономические науки № 57-3, стр. 256-266;

10. Комаров С.М. (2019) Экономический валютный риск в международном аутсорсинге на примере компаний входящих в машиностроительный кластер Калужской области за период с 2012 по 2016 год. Problems and prospects of Development of economy and managment6 material of the VII international scientific conference on December 3-4. pp 14-25;

11. Курбанов А.Х., Плотников В.А. (2013) Аутсорсинг: история, методология, практика: монография. М.: Инфра-М, стр. 112;.

12. Перар.Ж. (1998) Управление международными денежными потоками.- М.: Финансы и статистика. стр. 208;

13. Покровская, В. В. (2014) Внешнеэкономическая деятельность. Учебник для бакалавриата и магистратуры / В. В. Покровская. - 2-е изд., перераб. И доп. - М.: Издательство Юрайт ; ИД Юрайт, стр. 731;

14. Редхед К., Хьюс С. (1996) Управление финансовыми рисками / пер.с англ. М.: Инфра-М, стр. 288.

15. Романова А.Н., Студеникина С.А. (2010) Целесообразность аутсорсинга на предприятии // Справочник экономиста. стр. 63-71;

16. Рудая И.Л. (2009) МЕТОДОЛОГИЯ УПРАВЛЕНИЯ В ЭКОНОМИЧЕСКИХ СИСТЕМАХ НА ОСНОВЕ АУТСОРСИНГА. Диссертация доктора экономических наук. 08.00.05. стр. 410;

17. Синяев В.В. (2009) Развитие коммерческой системы аутсорсинга в сфере строительных услуг (теория, методология, практика). Дисс.докт. экон. Наук,- М.: ИИТКОР, стр. 392;

18. Хлынин Э.В., Комаров С. М. (2019) Исследование взаимосвязи международного аутсорсинга с показателями промежуточного импорта и колебаниями курса валют. Петербургский экономический журнал: научно-практический рецензируемый журнал/ Санкт-Петергбургский государственный институт кино и телевидения. - СПб., № 4, стр. 117-125;

19. Шершульский В. (1999) Все на аутсорсинг!. Эксперт, №26, стр.10-14;

20. Шимширт Н.Д. (2015) Аутсорсинг в бизнесе и государственном (муниципальном) управлении. Учеб.пособие. - Томск . Изд-воТом. ун-та, стр. 171;

21. Широкова А.В. (2009) Эволюция взглядов на развитие аутсорсинговых отношений/ Экономические науки. № 3 (52). стр. 76-80;

22. Юрьев С.В. (2012) Аутсорсинг как элемент современных экономических отношений в РФ. Монография/Санкт Петербургский Государственный Университет Сервиса и Экономики. СанктПетербург, стр 166;

23. De Backer, K. et al. (2016), Reshoring: Myth or Reality?, OECD Science, Technology and Industry Policy Papers, No. 27, OECD Publishing, Paris. 34 р.;

24. Glauco De Vita, Catherine L. Wang (2006) «Development of Outsourcing Theory and Practice: a taxonomy of Outsourcing generations»/ Outsourcing and offshoring in the 21st Century: a Socio-Economic Perspective. рр. 1-17;

25. Hogan Lovells (2007) MANAGING FOREIGN CURRENCY EXCHANGE RISKS IN OFFSHORE OUTSOURCING ARRANGEMENTS/Hogan & Hartson. 4 р;

26. Komarov S. M. (2020) Economic system based on international outsourcing. Process Management and Scientific Developments. рр 146-156;

27. Matilda Alexandrova Associate Prof. (2009) INTERNATIONAL OUTSOURCING: INCENTIVES, BENEFITS AND RISKS FOR THE COMPANIES IN SEE COUNTRIES. Department of Management University of National and World Economy/ Sofia/ May/ pp 11-16;

28. Michael Papaioannou (2006) Exchange Rate Risk Measurement and Management: Issues and Approaches for Firms»/ IMF Working Paper/ Monetary and Capital Markets/International Monetary Fund. 22 p.;

29. Shapiro, A. (2013) Multinational Financial Management. Hoboken : Wiley. 743 p.;

30. Zugang Liu and Anna Nagurney. (2011) Supply Chain Outsourcing Under Exchange Rate Risk and Competition. INFORMS 2011/ Northeastern Conference. 37 p.