с 01.01.2018 по настоящее время

Россия

ВАК 08.00.05 Экономика и управление народным хозяйством (по отраслям и сферам деятельности, в том числе: экономика, организация и управление предприятиями, отраслями, комплексами; управление инновациями; региональная экономика; логистика; экономика труда; экономика народонаселения и демография; экономика природопользования; экономика предпринимательства; маркетинг; менеджмент; ценообразование; экономическая безопасность; стандартизация и управление качеством продукции; землеустройство; рекреация и туризм)

ВАК 08.00.12 Бухгалтерский учет, статистика

ВАК 08.00.13 Математические и инструментальные методы экономики

ВАК 08.00.14 Мировая экономика

УДК 33 Экономика. Экономические науки

ГРНТИ 06.73 Финансовая наука. Денежные и налоговые теории. Кредитно-финансовые институты

ОКСО 38.04.08 Финансы и кредит

ББК 6526 Финансы. Денежное обращение

BISAC BUS000000 General

Увеличивающаяся роль комплексности нефинансовых форм капитала во всех областях функционирования для достижения лучших конкурентных позиций, как следствие, и аргументирования управленческих решений предопределяет поиск новых стратегических путей развития венчурных компании. Отобранные решения в рамках стратегии должны быть согласованными с формированием приращения стоимости для корпоративных стейкхолдеров. Стейкхолдеры компаний венчурного типа, являясь прямыми носителями интеллектуального и социального единства капитала, преследуют цель в получении определенного вознаграждения в виде альтернативной экономической прибыли, покрывающей понесенные ими издержки.

стейкхолдерский подход, управление финансами, венчурные компании, инновационные разработки и менеджмент, управление стоимостью деятельности

Все большее распространение процессов инновационной экономики обуславливается развитостью и масштабированием деятельности компаний венчурного типа. Необходимость в постоянном совершенствовании экономической системы страны делает актуальным формирование новейших подходов к управлению корпоративными финансами, включая и нефинансовые формы капитала.

Увеличивающаяся роль комплексности нефинансовых форм капитала во всех областях функционирования для достижения лучших конкурентных позиций, как следствие, и аргументирования управленческих решений предопределяет поиск новых стратегических путей развития венчурных компаний [6].

Важно, чтобы были сбалансированы интересы стейкхолдеров, задействованных в стратегической деятельности компании, в качестве фактора минимизации риска потери ценности системы интеллектуального или социального капиталов. Отобранные решения в рамках стратегии должны быть согласованными с формированием приращения стоимости для корпоративных стейкхолдеров.

Формирование подобной стоимости для стейкхолдеров требуется увязывать с принципиальной сущностью прибыли. Относя ее к нефинансовым стейкхолдерам, также необходимо руководствоваться соблюдением их интересов в качестве извлекаемых выгод [3].

Стейкхолдеры компаний венчурного типа, являясь прямыми носителями интеллектуального и социального единства капитала, преследуют цель в получении определенного вознаграждения в виде альтернативной экономической прибыли, покрывающей понесенные ими издержки.

Данная прибыль для стейкхолдеров может образовываться на различных участках ценностных процессов венчурной компании:

- в начале взаимоотношений в качестве стоимостной разности полученных поставщиками сумм и альтернативных затрат, образующими оценку их ценности;

- в течение процедуры создания продукта в качестве стоимостной разницы между заработной платы всего штата и альтернативными затратами, образующими оценку их ценности;

- в ходе активизации каналов продвижения продукта в качестве стоимостной разницы между действующими контрактными обязательствами и альтернативными затратами, образующими оценку их ценности [5].

Альтернативные стейкхолдерские затраты можно установить посредством двух способов:

- Базирование на конкурентных ценах. Производится сопоставление с ценами на рынке, которые за свою ценность может получить соответствующий стейкхолдер и которые заведомо учитывают добавочные затраты вступления в коммуникацию с венчурной компанией.

- Учет затрат прекращения коммуникации с венчурной компанией. Такие затраты находятся в зависимости от обстоятельств пользования ресурсами, формируемыми компанией и содействуют, к примеру, в отношении кадров совершенствованию мастерства и, как следствие, минимизации стейкхолдерских затрат. В отношении клиентов венчурной компании выгоды могут затрагивать и прямые последствия действующей сделки (соотношение между качественными характеристиками продукции и ее стоимостью), и итоги таковой сделки, которые вероятны к развитию от данной сделки для всей последовательности сделок в перспективе (особенности приобретения опыта, воздействие на ценовую категорию будущих сделок) [4].

Итак, с теоретической точки зрения, категория экономической прибыли конкретизирует формирование результата, который ожидают все группы стейкхолдеров, и он един для всех них. Использование данной категории дает возможность определять различные обстоятельства формирования стейкхолдерской стоимости для венчурной компании.

В случаях, когда протекают обстоятельства разрушения стоимости, все стейкхолдеры утрачивают мотивацию к дальнейшему взаимодействию с венчурной компанией, а потому могут прекратить с ней коммуникации.

Приведенные автором практические факты ставят необходимостью формирование новейшей модели управления финансами в компаниях венчурного типа, направленной на удержание стоимости.

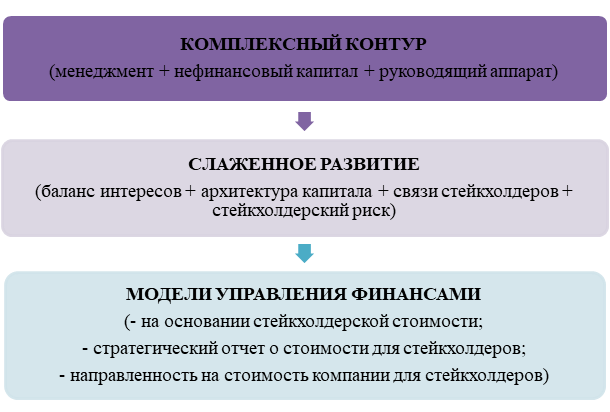

Такая новая модель должна затрагивать комплексный контур (менеджмент + нефинансовый капитал + руководящий аппарат компании), ориентироваться на слаженное развитие, а именно на баланс интересов стейкхолдеров и самой венчурной компании, на выстраивание архитектуры капитала, на укрепление стейкхолдерских связей и на минимизацию стейкхолдерских рисков (рисунок 1) [4].

Рисунок 1 – Комплекс управления финансами в компаниях венчурного типа

Компания, которая развивается слаженно, предопределяет сбалансированность интересов всех категорий стейкхолдеров и, собственно, венчурной компании, образующихся в поле взаимодействия финансового, социального и интеллектуального капиталов. Кроме того, в соответствии должны находиться векторы их реализации в краткосрочной и долгосрочной перспективе.

Построение рациональной архитектуры капитала обуславливает новейшие аналитические грани компании, предопределяет новейший склад к формированию стоимости и трансформацию способов управления деятельностью в качестве рычага разрешения задач сбалансированности интересов [3].

Рассматриваемая сбалансированность дает возможность реализовать специфическую для венчурных компаний модель стоимостных факторов, где приоритетный – стратегическое мышление в системе связей стейкхолдеров. Данные связи образуют вспомогательный механизм капитуляции интеллектуального и социального капитала, кроме того, предстают факторами формирования стоимости высшего ранга, для которой присущи сильнейшее влияние на отбор стратегических путей и результативность реализации стратегии венчурной организации [3].

Также баланс интересов ориентирован на наращивание совокупной стейкхолдерской стоимости и базируется на параметре экономической прибыли.

Чтобы ввести в практику менеджмента приведенные положения, требуется такой системный компонент интегрированного управления финансами, как модель, сформированная на основании стейкхолдерской стоимости.

Названная модель оценивается в качестве процессуального единства координации в венчурной компании и сопутствующего инструментария, необходимого для реализации наращивания стейкхолдерской стоимости [4]. Базовые категории представленной модели и иерархия ее контуров отражены на рисунке 2.

Рисунок 2 – Модель управления финансами венчурных компаний на основании стейкхолдерской стоимости

Как представлено на рисунке, центр модели – поле взаимодействия финансового, интеллектуального и социального капиталов как неотъемлемый аспект формирования стейкхолдерской стоимости. Здесь имеет место соблюдение интересов каждого из стейкхолдеров в целях реализации их сбалансированности. Как конечный результат – проводится аналитика и отбирается оптимальный стратегический путь управления финансами.

Формируемое новейшее стоимостное мышление трансформирует течение координационных процессов в венчурной компании, являющихся основой интегрированного управления финансами.

Реализация наращивания стейкхолдерской стоимости выступает более масштабной задачей, являющей необходимостью проведение целесообразного преобразования деятельности руководящего аппарата. Потому вторым системным компонентом интегрированного управления финансами предстает новейшая модель, направленная на конкретизацию стоимости компании для стейкхолдеров (рисунок 3) [4].

Рисунок 3 – Модель управления финансами венчурных компаний, направленная на стоимость компании для стейкхолдеров

Одно из значительных качеств данной модели – это ее базирование на стратегически направленной системе управления финансами, которая оптимально заменяет популярную на практике сбалансированную систему управления.

Формирование подобной системы, в первую очередь, обуславливает уход от мгновенной реакции руководящего аппарата на возникшую проблему к заведомо подготовленной стратегии поведения, преследующей минимизацию различных рисков, в том числе стейкхолдерских, и четкое следование стратегии развития венчурной компании.

Во вторую очередь, стратегически направленная система управления финансами дает возможность сместить приоритеты от деятельности руководящего аппарата в прямом ее понимании к качеству и результативности реализуемых им операций [5].

Второе немаловажное качество модели, направленной на стоимость компании для стейкхолдеров, заключается в том, что приоритетной задачей управляющего аппарата предстает выстраивание именно слаженно развивающейся компании.

Новый взгляд на формирование стоимости предопределяет важность рационального построения баланса всех видов капитала. Руководящему аппарату требуется действовать нешаблонно, чтобы реализовать наращивание стоимости в долгосрочной перспективе.

Вопрос построения венчурной компании, развивающейся слаженно, ставит задачу выработки ответственности руководящего аппарата за лимиты формирования стоимости, где также необходимо задействовать и штат менеджмента в целях, собственно, создания системы лимитов и мониторинга следования им.

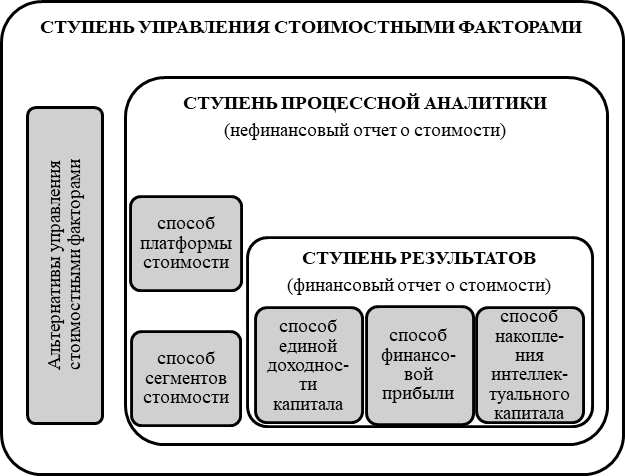

Третий системный компонент интегрированного управления финансами компаний венчурного типа – это модель, реализуемая через стратегический отчет о стоимости для стейкхолдеров. Такая модель включает единство способов и методов определения динамики в стоимости для стейкхолдеров, нарушений действующих финансовых лимитов, заданных руководящим аппаратом, в качестве граней процедуры формирования искомой стоимости для стейкхолдеров [4].

Финансовая информация и нефинансовые индикаторы в рамках данной модели должны формировать вспомогательные внутрифирменные информационные блоки – отчеты о стоимости на базе заданной стратегии. Комплекс отчетов в виде ступеней управления, образующих стратегический отчет, приведен на рисунке 4.

Рисунок 4 – Модель управления финансами венчурных компаний через стратегический отчет о стоимости для стейкхолдеров

Чтобы оценить результаты, в первую очередь, необходимы вспомогательные финансовые отчеты, к примеру, сформированные посредством способа экономической прибыли и обуславливающие соотношение капитальных издержек и прибыли.

Нефинансовые отчеты, конкретизирующие стоимость, можно формировать:

- Через группировку и детализацию единства всевозможных данных о факторах стоимости в целях наращивания стоимости. Данная процедура предопределяет охват нефинансовым отчетом стоимостных факторов как в рамках стратегии, так и в пределах операционной деятельности. Кроме того, она конкретизирует итоги в образовании устойчивой взаимосвязи со стейкхолдерами.

- Через выделение обособленных факторов, устанавливающих вектор динамики стейкхолдерской стоимости в будущем посредством сегментации стоимости. В данном контексте, сегмент стоимости – это совокупное двустороннее исследование добавленной стоимости относительно определенных категорий стейкхолдеров, задействованных в реализации стратегии венчурной компании [5].

Такая двугранная особенность оценки совокупного процесса формирования стоимости для стейкхолдеров и его итогов отражает не только их участие в формировании стоимости, но и вовлечение в процедуры управления финансами венчурной компании.

1. Банк О.А. Особенности управления финансами в группе компаний. В сборнике: Управленческие аспекты учета и анализа в условиях мирового финансово-экономического кризиса. сборник статей III Международной научно-практической конференции. Федеральное агентство по образованию, ГОУ ВПО "Самарский государственный аэрокосмический университет им. С. П. Королева"; председатель редколлегии О. И. Васильчук. 2009. С. 48-57.

2. Банк С.В., Банк О.А. Оптимизация эффективности деятельности предприятия на основе анализа финансовой отчетности // Вопросы региональной экономики. 2014. № 4 (21). С. 6-10.

3. Долматова И.Н. Реализация стейкхолдерского подхода в корпоративном управлении (эмпирическое исследование в компании закрытого типа) // Journal of new economy. 2013. №1 (45). URL: https://cyberleninka.ru/article/n/realizatsiya-steykholderskogo-podhoda-v-korporativnom-upravlenii-empiricheskoe-issledovanie-v-kompanii-zakrytogo-tipa

4. Ивашковская И.В. Развитие стейкхолдерского подхода в методологии финансового анализа: гармоничная компания // Корпоративные финансы. 2011. №3. URL: https://cyberleninka.ru/article/n/razvitie-steykholderskogo-podhoda-v-metodologii-finansovogo-analiza-garmonichnaya-kompaniya

5. Ивашковская И.В. Стейкхолдерский подход к управлению, ориентированному на приращение стоимости компании // Корпоративные финансы. 2012. №1. URL: https://cyberleninka.ru/article/n/steykholderskiy-podhod-k-upravleniyu-orientirovannomu-na-priraschenie-stoimosti-kompanii

6. Кузнецова А.А. Финансовые модели управления стоимостью // Московский экономический журнал. 2019. №10. URL: https://cyberleninka.ru/article/n/finansovye-modeli-upravleniya-stoimostyu