с 01.01.2016 по 01.01.2020

Балашиха, г. Москва и Московская область, Россия

Рязань, Рязанская область, Россия

В статье представлены результаты исследования теории, практики и перспектив привлечения инвестиционных ресурсов российскими предпринимательскими структурами на открытом внутреннем рынке. Проанализирована структура источников инвестиций российских предпринимательских структур. Проанализирована численность и отраслевая структура российских предприятий, прошедших листинг на внутреннем и иностранных фондовых рынках. Разработаны матрицы выбора эмиссионных ценных бумаг для привлечения финансовых инвестиций в зависимости от размера предприятия, периода инвестирования, периода использования средств, разновидности источников формирования активов. Проанализированы способы привлечения инвестиций на открытом рынке: прямой, через инвестиционного посредника, через финансового посредника.

предпринимательство, инвестиции, финансы, развитие, бизнес

Инвестиции являются главным фактором, обеспечивающим развитие и рост на всех уровнях экономической системы. Национальное хозяйство, отрасли и регионы, отдельные предпринимательские структуры и их объединения зависят от объемов и уровня доступности инвестиционных ресурсов.

Проблематика развития внутреннего российского финансового рынка, а также обеспечения доступа к нему отечественных предпринимательских структур находится в фокусе внимания ученых-экономистов. Вопросы развития различных секторов фондового рынка, а также расширения возможностей для предпринимательских структур использовать широкий перечень финансовых инструментов мобилизации капитала, для обеспечения развития и роста, были определены в качестве предмета исследований Помаскиной О.В. [1], Букаева Н.М., Чепрасова М.Г., Сотниковой Ю.В. [2], Анохина Н.В., Караваева В.А., Колбина С.Е., Протас Н.Г. [3], Черновой Е.Ю. [4], Корнышева О.О., Хабарова В.И. [5], Пароняна К.А. [6]

Уровень инвестиционной активности российских предприятий в значительной мере зависит от масштабов хозяйственной деятельности и рентабельности (факторы, определяющие абсолютное значение прибыли предприятий), а также возможности получить доступ к государственному финансированию (функционирование в приоритетной для государства отрасли, а также возможность получить доступ к финансированию). Второстепенными факторами влияния является инвестиционная и дивидендная политика предприятий, а также конъюнктура базовых рынков сбыта и материальных ресурсов.

Как следствие, значительная часть инвестиционных процессов осуществляется крупными вертикально-интегрированными корпорациями (в т.ч. с государственным участием), которые работают на сырьевых рынках и рынках продукции первичной переработки базового сырья. Отметим также, что существенная доля основных объемов инвестиций осуществляются предприятиями, деятельность которых связана с осуществлением экспортных поставок сырьевых товаров.

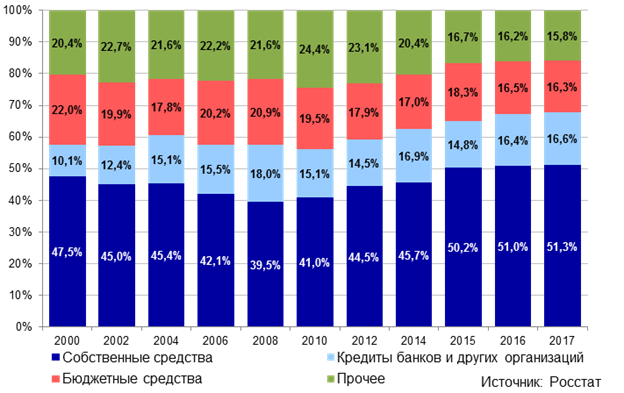

Как следствие, структура основных источников инвестиций для развития российского предпринимательского сектора на протяжении длительного времени имеет существенные диспропорции (рис. 1). Более 50% инвестиций осуществляются предприятиями за счет собственных средств. Доля банковского кредита не превышает государственных вложений в развитие российского бизнеса.

Рис. 1. Структура источников инвестиций российских предприятий (2000 – 2017 г.г.)

Очевидно, что в условиях отсутствия внешних (по отношению к предприятию) источников финансирования развития и роста, когда банковский кредит является недоступным, а государственные вложения ограничены по объемам (и другим объективным факторам, снижающим доступ к ним), собственных средств предприятий недостаточно для обеспечения воспроизводства своей производственной базы. Масштабные инвестиционные программы и рискованные высокотехнологические новации остаются без шансов на реализацию.

Значительный нереализованный потенциал содержится в средствах, которые могут быть аккумулированы на открытом внутреннем рынке ценных бумаг. Мы делаем акцент именно на внутреннем рынке ценных бумаг, т.к. именно данный институт обеспечивает рост внутреннего производства инвестиционных товаров, снижает риски санкционного давления и обеспечивает эффективное использование ресурсов отечественной экономики внутри страны без привязки к конъюнктуре международных финансов и политическим рискам. На рис. 2. представлен список российских корпораций, прошедших листинг на иностранных фондовых площадках.

Рис. 2. Российские предприятия, прошедшие листинг на иностранных фондовых рынках

Листинг на Московской бирже прошли 260 российских предприятий (с учетом самой биржи, акции которой размещены и торгуются в числе «голубых фишек»). По состоянию на июнь 2020 г. торги осуществляются в отношении акций 242 предприятий. Учитывая то, что на иностранных рынках торгуются акции 46 российских корпораций, очевидно, что внутренний рынок паевых ценных бумаг представлен группой национальных бизнес-лидеров, а также небольшой группой (менее 200 предприятий), многие из которых размещаются на российской площадке по причине недостаточности возможностей для выхода на иностранный рынок. Отметим, что более половины российских «голубых фишек» являются сырьевыми экспортерами. Около 30% из них работают на рынке ритейла и телекоммуникаций, которые могут быть охарактеризованы, как импортозависимые отрасли. Из числа высокотехнологичных производителей товаров и услуг могут быть отмечены только Mail.ru, Yandex, Qiwi, Автоваз. Только один из российских представителей сельскохозяйственной отрасли (вертикально-интегрированный с активами в пищевой промышленности) имеет выход на иностранный рынок капитала – «Черкизово».

Развитие внутреннего рынка инвестиций, устойчивого к шокам мировых финансов, санкций, политических рисков – единственное условие формирования российской технологической зоны, способной самостоятельно производить инвестиционные товары, перерабатывать собственное сырье, импортировать исключительно высокотехнологичные группы товаров (а также технологии) в обмен на экспортные поставки такого же высокотехнологичного рода.

Развитие внутреннего рынка ценных бумаг, способного эффективно аккумулировать, распределять и перераспределять значительные инвестиционные ресурсы требует разработки простого методического инструментария, способного обеспечить первичное понимание в предпринимательской среде возможностей работы на внутреннем финансовом рынке, а также механизмов входа на него.

Исходя из авторского видения экономической сущности показателя инвестиционной привлекательности предпринимательских структур, его значение является результатом реализации соответствующих управленческих функций, направленных на достижение определенных показателей хозяйственной деятельности и создание оптимальных организационно-экономических условий взаимодействия с инвестиционным сообществом. При этом, эффективность деятельности по привлечению финансовых инвестиций определяется тем, что предприятие создает организационно-экономические условия возникновения и развития инвестиционных взаимоотношений с потенциальными инвесторами и удовлетворяет определенным критериям инвестиционного сообщества, на основе которых его представители принимают решения о вложении средств.

Актуальным объектом для исследования является комплекс организационно-экономических условий взаимодействия предпринимательских структур (потенциальных реципиентов инвестиций) и инвестиционного сообщества, капитал которого является объектом деятельности по привлечению ресурсов развития и роста.

Первым вопросом, который должен быть определен – объекты финансовых инвестиций, то есть ценные бумаги путем выпуска которых будет осуществляться привлечение ресурсов развития предпринимательскими структурами. Это вопрос обусловлен тем, что каждый вид ценных бумаг имеет свои свойства, которые опосредованы целью их применения, корреспондирующими правами и обязанностями, возникающими в связи с их эмиссией, размещением и обращением. Относительно этого вопроса, в диссертационном исследовании Л.О. Абсава отмечается, что формирование благоприятного инвестиционного климата требует совершенствования процесса поступления и использования новых форм финансовых ресурсов, предназначенных для инвестирования. Такими формами привлечения источников инвестирования могут быть созданы в регионе инвестиционные структуры с привлечением сбережений населения, финансово-промышленных групп и банков через ценные бумаги. [7] Прежде всего нас в данном случае (с учетом практически не развитого внутреннего российского фондового рынка) интересуют паевые (акции) и долговые (векселя и облигации) ценные бумаги.

Все варианты их производных, а также гибридные финансовые инструменты (свойственные развитым фондовым рынкам, функционирующим на базе крупных площадок и значительного числа посреднических, финансово-кредитных и др. организаций, составляющих их инфраструктуру) интересуют нас в значительно меньшей степени по очевидно понятным причинам.

В табл. 1. представлена матрица выбора эмиссионных ценных бумаг для привлечения финансовых инвестиций в зависимости от следующих критериев: размер предприятия, срок инвестирования, разновидность источников формирования активов.

Таблица1

Матрица выбора эмиссионных ценных бумаг для привлечения финансовых инвестиций в зависимости от размера предприятия, периода инвестирования, разновидности источников формирования активов

|

Источник формирования активов |

Разновидность ценных бумаг |

Период инвестирования |

Классификация предпринимательских структур в соответствии с листинговыми нормативами Московской Биржи |

||

|

Малые |

Средние |

Крупные |

|||

|

Инструмент собственного капитала |

Акции |

Долгосрочный |

--- |

--- |

+ |

|

Среднесрочный |

--- |

+ |

+ |

||

|

Краткосрочный |

--- |

+ |

+ |

||

|

Инструмент формирования обязательств |

Облигации |

Долгосрочный |

--- |

--- |

+ |

|

Среднесрочный |

--- |

+ |

+ |

||

|

Краткосрочный |

--- |

--- |

--- |

||

|

Векселя |

Долгосрочный |

--- |

--- |

--- |

|

|

Среднесрочный |

--- |

--- |

--- |

||

|

Краткосрочный |

+ |

+ |

+ |

||

Следующим важным критерием выбора ценных бумаг для размещения с целью привлечения финансовых инвестиций является срок использования привлеченных средств. В табл. 2. приведена матрица выбора эмиссионных ценных бумаг для привлечения финансовых инвестиций в зависимости от срока использования инвестиционных ресурсов. Отметим, что в качестве критерия определения размера предприятия (с точки зрения на дальнейшее размещение его долгосрочных финансовых инструментов) целесообразно взять листинговые требования по внесению и пребыванию ценных бумаг в котировальных списках первого, второго и третьего уровней листинга российских фондовых бирж [8]. Предприятия, отвечающие требованиям пребывания в котировальном списке первого уровня могут считаться крупными, второго и третьего уровней – средними. Предприятия, не отвечающие требованиям третьего уровня листинга следует считать малыми.

Таблица 2.

Матрица выбора выбор эмиссионных ценных бумаг для привлечения финансовых инвестиций в зависимости от размера предприятия, периода использования средств, разновидности источников формирования активов

|

Источник формирования активов |

Разновидность ценных бумаг |

Период использования ресурсов |

Классификация предпринимательских структур в соответствии с листинговыми нормативами Московской Биржи |

||

|

Малые |

Средние |

Крупные |

|||

|

Инструмент собственного капитала |

Акции |

Долгосрочный |

--- |

--- |

+ |

|

Среднесрочный |

--- |

+ |

--- |

||

|

Краткосрочный |

--- |

--- |

--- |

||

|

Инструмент формирования обязательств |

Облигации |

Долгосрочный |

--- |

--- |

+ |

|

Среднесрочный |

+ |

+ |

+ |

||

|

Краткосрочный |

--- |

--- |

--- |

||

|

Векселя |

Долгосрочный |

--- |

--- |

--- |

|

|

Среднесрочный |

--- |

--- |

--- |

||

|

Краткосрочный |

+ |

+ |

+ |

||

Отдельное рассмотрение выбора эмиссионных ценных бумаг для привлечения финансовых инвестиций в зависимости от срока инвестирования и срока использования инвестиционных ресурсов обусловлен тем, что акции одновременно рассматриваются как средство привлечения финансовых инвестиций и как объект финансового инвестирования. При условии динамичного развития предприятия-реципиента инвестиций и роста его рыночной капитализации инвестор может принять решение о продаже акции этого предприятия и зафиксировать прибыль, а рост предприятия в среднесрочной перспективе обусловливает его переход в группу крупных (по классификации предпринимательских структур в соответствии с листинговыми нормативами Московской Биржи).

Из табл. 1. и табл. 2. видно, что акции, как инструмент привлечения финансовых инвестиций является недоступным для небольших по размеру предприятий. Акции являются средством мобилизации долгосрочных средств для крупных предприятий. Использование привлеченного акционерного капитала средними предприятиями рассматривается только в среднесрочной перспективе. Это связано с тем, что размер дополнительной эмиссии имеет нижнюю границу в 10% и как правило превышает ее на 10-15% (мировой опыт привлечения финансовых инвестиций путем размещения дополнительной эмиссии акций [9; 10]). Таким образом, эмиссия и размещение акций среднего по размеру предприятия имеет целью его рост в среднесрочной перспективе.

Облигации как источник долгосрочных финансовых ресурсов являются доступным лишь только для крупных предприятий, имеющих определенную степень доверия со стороны инвестиционного сообщества. В среднесрочной перспективе облигации теоретически могут выступить средством финансирования как небольших так и средних по размеру предприятий. Ограничением здесь будет выступать только способ размещения ценных бумаг. Векселя являются средством только краткосрочного финансирования и является доступным инструментом для любых по масштабу хозяйственной деятельности предприятий.

С точки зрения на определенные предпосылки развития финансового инвестирования российских предпринимательских структур, заключающихся в необходимости поиска средне - и долгосрочных инвестиционных ресурсов с приемлемой стоимостью и в нужном объеме, целесообразным оказывается исследование процесса привлечения финансовых инвестиций средними и крупными предприятиями путем эмиссии и размещения их акций и облигаций. Привлечение финансовых инвестиций может быть осуществлено тремя способами: прямым, через инвестиционного посредника, через финансового посредника.

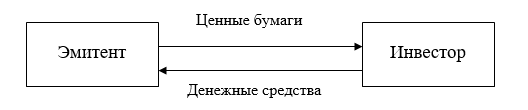

Прямой способ привлечения финансовых инвестиций предполагает продажу эмитентом ценных бумаг инвестору без посредничества банков и специализированных финансовых институтов (рис. 3).

Рис. 3. Прямой способ привлечения финансовых инвестиций

Отсутствие посредничества определяет сравнительно низкие трансакционные издержки, но требует наличия широких связей предприятия-эмитента с институциональными инвесторами для диверсификации их рисков. Трудности в диверсификации рисков среди инвесторов российских предприятий определяют наличие дополнительной рисковой премии или предоставления права участия в принятии управленческих решений, что в свою очередь нивелирует эффект уменьшения трансакционных издержек и превращает финансовое инвестирование в прямое.

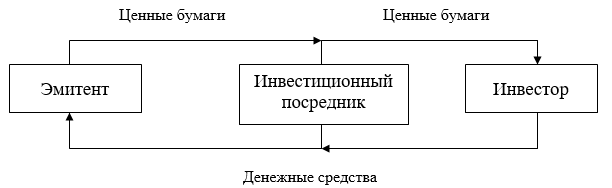

Привлечение финансовых инвестиций через инвестиционного посредника осуществляется с целью содействия эмитенту в размещении ценных бумаг среди инвесторов. Инвестиционное посредничество без эмиссии собственных ценных бумаг осуществляют банки, финансовые брокеры, дилеры, инвестиционные консультанты, депозитарии ценных бумаг (рис. 4.). Основным мотивом использования инвестиционного посредничества является попытка сделать эмитированные ценные бумаги более доступными для инвесторов, облегчить и ускорить процесс их размещения. Значительным фактором влияния на успех размещения ценных бумаг в этом случае будет играть репутация инвестиционного посредника, уровень доверия к которому со стороны инвестиционного сообщества обусловит принятие соответствующих решений потенциальными инвесторами.

Рис. 4. Привлечение финансовых инвестиций через инвестиционного посредника

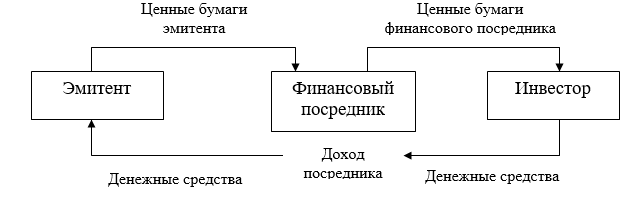

Деятельность финансовых посредников, принимающих участие в размещении эмитированных предприятиями ценных бумаг связана с их эмиссией собственных ценных бумаг (рис. 5). Финансовые посредники покупают первичные ценные бумаги предприятий и в свою очередь осуществляют эмиссию собственных. Целью финансовых посредников является обеспечение привлекательности собственных ценных бумаг для инвесторов за счет диверсификации рисков, наличия специфических профессиональных знаний и опыта, апробированных экспертных и аналитических процедур, экономии трансакционных издержек от масштаба финансовой деятельности, обеспечения более удобных сроков обращения собственных ценных бумаг в сравнении с первичными. Финансовыми посредниками выступают банковские учреждения, страховые компании и частные пенсионные фонды, институты совместного инвестирования и инвестиционные компании.

Рис. 5. Привлечение инвестиций через финансового посредника

Организация привлечения инвестиционных ресурсов с открытого внутреннего финансового рынка в соответствии с приведенными выше методическими положениями позволит расширить возможности мобилизации капитала и изменить пропорции используемых ресурсов развития и роста российскими предпринимательскими структурами. Рост инвестиционной активности малых и средних предпринимательских структур является резервом развития высокотехнологичных несырьевых производств, которые могут стать основой для диверсификации национальной экономики, существенно зависимой от конъюнктуры внешних сырьевых рынков.

Отметим также и потенциал евразийской интеграции, который не в полной мере реализуется ввиду низкого взаимопроникновения инвестиционных агентов. Выход на российские фондовые площадки динамично развивающихся предпринимательских структур из стран Евразийского экономического союза позволит расширить зону распространения российской валюты, создаст предпосылки для развития не только отечественной технологической, но и валютной, торговой, финансовой зон.

1. Помаскина О.В. Интервальные паевые инвестиционные фонды: проблемы и перспективы // Научное обозрение: теория и практика. 2017. № 10. С. 39-42.

2. Букаев Н.М., Чепрасов М.Г., Сотникова Ю.В. Анализ инвестиционной деятельности в Российской Федерации: современное состояние, проблемные аспекты и пути их решения // Вестник Калининградского филиала Санкт-Петербургского университета МВД России. 2019. № 1 (55). С. 152-156.

3. Анохин Н.В., Караваев В.А., Колбин С.Е., Протас Н.Г. Региональный рынок облигаций - штиль перед штормом? // ЭКО. 2017. № 11 (521). С. 177-189.

4. Чернова Е.Ю. Рынок производных финансовых инструментов и их роль в экономике // Проблемы современной экономики (Новосибирск). 2010. № 2-1. С. 67-70.

5. Корнышев О.О., Хабаров В.И. Привлечение инвестиций МСП через краудфандинговые онлайн платформы: факторный анализ успешного привлечения инвестиций // Проблемы теории и практики управления. 2020. № 4. С. 110-120.

6. Паронян К.А. Проблема выбора открытого паевого инвестиционного фонда (ОПИФ) частными инвесторами // Экономика и предпринимательство. 2015. № 5-1 (58). С. 538-541.

7. Абсава Л. А. Прогнозирование инвестиционной привлекательности аграрного сектора (теоретические и практические аспекты) : автореф. дис. ... канд. экон. наук / Л. О. Абсава. - Днепропетровск., 2002. - 16 с.

8. Листинг ценныхбумаг, допущенных к торгам на ПАО «Московская Биржа» [Электронный ресурс]. - Режим доступа: https://www.moex.com/s19

9. Жданчиков П.А. Ценные бумаги / П.А. Жданчиков. - М. : НТ Пресс, 2008. - 320 с.

10. Петров В. И. Преимущества IPO перед прочими источниками инвестиций / В. И. Петров // Рынок ценных бумаг. - 2005. - № 15. - С. 12 - 15.