г. Москва и Московская область, Россия

ВАК 08.00.05 Экономика и управление народным хозяйством (по отраслям и сферам деятельности, в том числе: экономика, организация и управление предприятиями, отраслями, комплексами; управление инновациями; региональная экономика; логистика; экономика труда; экономика народонаселения и демография; экономика природопользования; экономика предпринимательства; маркетинг; менеджмент; ценообразование; экономическая безопасность; стандартизация и управление качеством продукции; землеустройство; рекреация и туризм)

ВАК 08.00.10 Финансы, денежное обращение и кредит

ВАК 08.00.12 Бухгалтерский учет, статистика

ВАК 08.00.13 Математические и инструментальные методы экономики

ВАК 08.00.14 Мировая экономика

УДК 33 Экономика. Экономические науки

ГРНТИ 06.75 Экономические проблемы организации и управления хозяйством страны

ОКСО 38.05.01 Экономическая безопасность

ББК 65 Экономика. Экономические науки

BISAC BUS069000 Economics / General

Преступно полученные денежные средства криминализируют хозяйственную деятельность, способствуют проникновению преступных элементов во все экономические институты, а также служат питательной средой для организованной преступности. Отмывание денег через офшоры тесно связано с утечкой капитала за рубеж и уклонением от уплаты налогов.

Офшорные зоны, легализация преступных доходов, офшор, отток капитала, обналичивание

За последние 25 лет проблема отмывания незаконных доходов стала одной из основных международных проблем, к решению которой привлечены ведущие страны мира. По оценкам экспертов, в последние годы доходы от различного рода преступлений составляют от 2 до 5% мирового валового продукта, т. е. от 1 до 3 трлн. долл. в год, при этом ежегодно в мире отмывается не менее 600 млрд. долл.

Список офшорных зон Минфина России включает в себя все классические офшорные юрисдикции и некоторые другие, всего 40 государств [1].

В Перечень государств и территорий, предоставляющий льготный режим налогообложения и (или) не предусматривающих раскрытия и предоставления информации при проведении финансовых операций (офшорные зоны) включены такие страны как Княжество Андорра; Содружество Багамы; Королевство Бахрейн; Белиз; Гибралтар; Гренада; Китайская Народная Республика: Специальный административный район Гонконг (Сянган); Специальный административный район Макао (Аомынь); Республика Либерия; Княжество Лихтенштейн; Республика Маврикий; Мальдивская Республика; Объединенные Арабские Эмираты; Острова Кука; Республика Панама; Республика Самоа; Отдельные административные единицы Соединенного Королевства Великобритании и Северной Ирландии: Остров Мэн; Нормандские острова (острова Гернси, Джерси, Сарк, Олдерни); Республика Сейшельские Острова и другие.

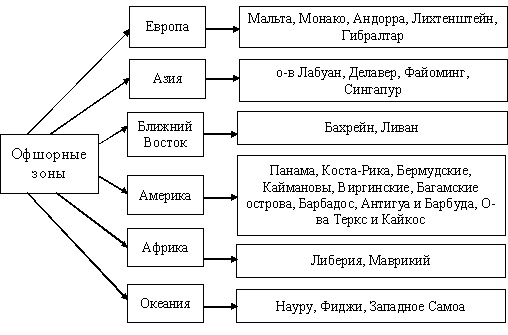

Рассматривая офшорные юрисдикции в группировке по пространственно-территориальному признаку, можно увидеть следующую картину (рисунок 1).

Рисунок 1–Классификация офшорных юрисдикций по территориальному признаку

Наряду с международными организациями, в России так же сформированы свои списки офшорных зон. На сегодняшний день существует два документа, в которых они закреплены:

1. Список Центрального банка Российской Федерации (Указание Банка России от 7 августа 2003 г. №1317-У).

2. Список Министерства финансов Российской Федерации (Приказ Минфина России от 13 ноября 2007 г. № 108н).

Согласно списку Центрального банка России, юрисдикции подразделяются на три категории [2]:

- первая категория – наиболее респектабельные юрисдикции. К ним отнесены: Нормандские острова, Остров Мэн, Ирландия, Мальта, Гонконг, Швейцария, Сингапур, Черногория.

- вторая категория – сюда включено большинство классических «офшоров», в частности Белиз, Британские Виргинские Острова, ОАЭ, Сейшелы, Сент-Винсент, а также США (штаты Делавер и Вайоминг) и другие.

- третья категория – наиболее «одиозные» офшорные юрисдикции. К ним относятся Андорра, Анжуан, Аруба, Вануату, Либерия, Лихтенштейн, Маршалловы острова, Науру.

В зависимости от категории, к которой принадлежит юрисдикция, зависит порядок установления российскими банками корреспондентских отношений с банками из соответствующих стран. Ограничения касаются только банков и не имеют отношения к иным резидентам.

Приведенная в данном разделе классификация офшорных зон, не исчерпывает всего многообразия офшорного мира. Исходя из этого, можно сделать вывод, что офшоры представляют собой сложную динамичную систему, которая выполняет разнообразные функции в мировой экономике, а также может предоставлять как многочисленные возможности и преимущества для частных инвесторов и компаний, так и оказывать отрицательное воздействие на экономику страны в целом.

Офшорные зоны являются наиболее привлекательными на этапе размещения и последующего расслоения «грязных» денег, в силу их специфических особенностей [5]. Именно в связи с бурным ростом офшорных зон, отмывание преступных доходов получило широкое распространение.

Организованная преступность для отмывания денежных средств использует тот факт, что в офшорных зонах невозможно определить хозяина компании и выделить бенефициара сделки. Через ряд офшорных банков и трастов международная организованная преступность проводит нелегально полученные доходы для сокрытия следов их возникновения. Офшорные финансовые центры облегчают задачу вливания преступных доходов в легальную сферу экономики, используя закрепленный в законодательстве принцип банковской и корпоративной тайны.

Для перевода доходов, полученных преступным путем, в офшорные зоны и их обналичивания используются различные финансовые и нефинансовые инструменты и институты, офшорные технологические компании, фирмы-посредники, небанковские системы перевода денежных средств, Интернет, совершение трансграничных сделок [5].

Стоит отметить, что при наличии множества таких схем, становится практически невозможно обнаружить отмывание и обналичивание криминальных денежных средств, тем более при наличии анонимных счетов подставных компаний в офшорных юрисдикциях. Схемы по отмыванию денежных средств постоянно модифицируются в условиях глобализации финансовых рынков, облегчая процесс легализации, поскольку сглаживаются границы между внутренними и внешними источниками криминального капитала [6].

Легализация преступных доходов наносит существенный ущерб экономики государства, способствует развитию коррупции, деформирует процесс принятия экономических решений, усугубляет социальные проблемы и подрывает финансовые институты.

Рассмотрим наиболее распространенные схемы перемещения криминальных денежных средств в офшорные юрисдикции в целях их последующей легализации.

Как уже было ранее упомянуто, главной задачей организатора отмывания денег является сокрытие незаконного источника их возникновения и создание видимости легального источника их получения. В большинстве случаев для достижения этой цели на второй стадии отмывания денег используется их вывоз за пределы страны. Поэтому для разработки эффективного механизмы противодействия отмыванию денежных средств необходимо знать основные способы вывоза капитала.

Охватить внимание все существующие схемы не представляется возможным, так как их инструментарий очень многообразен и постоянно совершенствуется, поэтому далее рассмотрим наиболее распространенные схемы вывоза денежных средств в офшоры.

Занижение цен на экспортируемые товары.

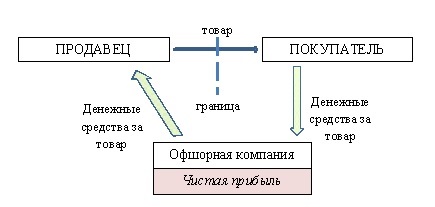

Суть данного способа заключается в том, что между поставщиком и покупателям выступает компания-посредник, зарегистрированная в офшорной зоне (рисунок 2). Поступившие за рубеж товары продаются импортерам по рыночной цене, а разница оседает на счете офшорной компании, зарегистрированной на преступников. Эти деньги можно рассматривать как отмытые, поскольку все эти сумы, по официальным документам поступили после завершения якобы вполне легальной сделки.

Рисунок 2 – Экспорт продукции по заниженным ценам

Офшорная агентская схема.

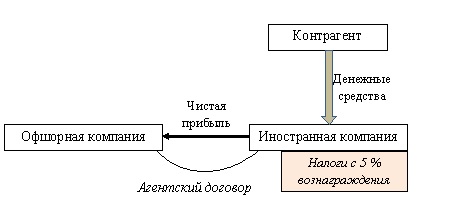

Данная схема похожа на предыдущую с тем отличием, что здесь имеется еще один участник – агентская компания (рисунок 3). В данном случае экспортируемый товар поставляется, к примеру, иностранной компании, у которой заключен агентский договор с офшорной компанией. Должно соблюдаться обязательное условие, согласно которому компании не должны принадлежать одному бенефициару. Иностранная компания продает товар иностранному импортеру и переводит полученные деньги в офшорную компанию, удерживая комиссионное вознаграждение и платит налог только на эту комиссию. В итоге весь доход получает офшорная компания, зарегистрированная российскими экспортерами.

Рисунок 3 – Офшорная агентская схема

Данная схема используется, чтобы больше запутать следы так как она выглядит более легитимной, а так же у компании поставщика меньше шансов быть замеченным в аффиляции с офшором.

Завышение цен на импортируемые товары.

Данная схема также применяется очень часто. Отмывание грязных денег путем импорта продукции выглядит следующим образом.

Производитель товаров реализует компании-покупателю товары, используя офшорную компанию. По документам производитель продает офшорной компании товары с минимальной наценкой от себестоимости. Однако офшорная компания продает покупателю товары уже по максимально возможной цене. Разница, получившаяся в результате искажения ценообразования, не подлежит налогообложению в офшорной зоне и распределяется между участниками сделки. Фактически товары поставляются напрямую, минуя офшорную компанию.

Офшорная схема оказания услуг.

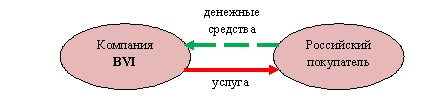

В сфере внешнеэкономической деятельности очень распространено оказание офшорными фирмами консалтинговых и маркетинговых услуг российским предприятиям по исследованию рынка, маркетинга, содействию, консультированию и обучению [7]. В подавляющем большинстве случаев реально никаких услуг не оказывается, а происходит сокрытие прибыли и перевод средств за рубеж с последующим их использованием в личных целях (рисунок 4).

Рисунок 4 – Офшорная схема оказания услуг

Офшорная строительная схема.

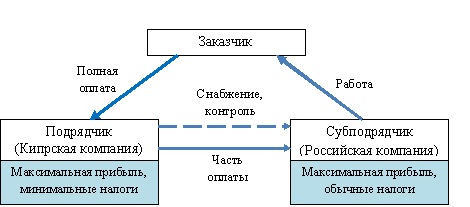

Данная схема заключается в трехстороннем сотрудничестве заказчика, подрядчика и субподрядчика. Офшорная компания выступает в роли подрядчика, а российские фирмы в роли заказчика и субподрядчика. Заказчик, договариваясь с подрядчиком – офшорной компанией о строительных работах, полностью их оплачивает. Офшорная компания в свою очередь заключает договор с субподрядчиком, который и будет на территории Росси выполнять все работы. В итоге основная прибыль остается за рубежом на счете офшорной компании [4] (рисунок 5).

Рисунок 5 – Офшорная строительная схема

Лизинговая схема.

Суть данной схемы заключается в том, что материнская компания заключает договор лизинга с офшорной компанией, которая приобретя оборудование у иностранного поставщика, передает его в лизинг материнской компании. Офшорная компании получает прибыль в виде лизинговых платежей, а материнская компания снижает размер прибыли, относя данные платежи на себестоимость продукции. В итоге получается вполне официальный канал перечисления денежных средств за границу.

Помощь в противодействии отмыванию преступных доходов должны оказывать банковские структуры. Для этого им необходимо следовать следующим рекомендациям:

- иметь данные о подлинном владельце счета (если счет был открыт на другое имя) и тщательно проверять данные, удостоверяющие личность, во избежание открытия счетов для фиктивных пользователей;

- располагать данными о профессиональной деятельности клиента и источниках его доходов;

- знать цель, с которой открывается счет, и представлять типы операций, в которые обычно вовлечен данный клиент. При открытии счета сотрудники банка должны понимать, нужно ли отнести клиента к категории высокого риска, требующей повышенного внимания;

- иметь внутренние системы для проведения мониторинга операций, вызывающих подозрения;

- обращать внимание на усиление активности по банковским счетам, особенно тем, которые могут стать объектами сомнительных операций (офшорные и корреспондентские счета, счета небанковских финансовых институтов, политических деятелей и личных инвестиций сотрудников компаний, счета, информация о которых может быть затребована судебными органами и др.).

Таким образом, использование зарубежных компаний в российском и международном бизнесе является достаточно перспективным направлением с точки зрения ведения бизнеса [3]. Однако наличие таких выгодных условий делает офшорные юрисдикции привлекательными для осуществления преступных целей, подрывающих экономическую безопасность России.

1. Приказ Минфина России от 13 ноября 2007 г. № 108н (ред. от 02.11.2017) «Об утверждении Перечня государств и территорий, предоставляющих льготный налоговый режим налогообложения и (или) не предусматривающих раскрытия и предоставления информации при проведении финансовых операций (офшорные зоны)» // Бюллетень нормативных актов федеральных органов исполнительной власти . - 10 декабря 2007 г. - № 50.

2. Указание Банка России от 07 августа 2003 г. № 1317-У (ред. от 18.02.2014) «О порядке установления уполномоченными банками корреспондентских отношений с банками-нерезидентами, зарегистрированными в государствах и на территориях, предоставляющих льготный налоговый режим и (или) не предусматривающих раскрытие и предоставление информации при проведении финансовых операций (офшорных зонах)» // Вестник Банка России. - 17 сентября 2003 г. - № 51.

3. Басаргин И. Оффшоры: что изменилось и чего ожидать. [Электронный ресурс] // Финансовый директор. URL: http://www.ippnou.ru/article.php?idarticle=004168 (дата обращения: 12.03.2020).

4. Грищенко Ю.И. Оффшорные схемы организации бизнеса / Ю.И. Грищенко // Финансовый менеджмент. - 2008. - № 4. - С. 42-54.

5. Кондрат Е.Н. Основные способы легализации (отмывания) преступных доходов, полученных в результате совершения коррупционных преступлений / Е.Н. Кондрат // Вестник Академии экономической безопасности МВД России. - 2010. - № 10. - С. 64-70.

6. Суглобов А.Е., Михайлов С.В. Использование офшорных схем как необходимого элемента псевдолегальной минимизации налогов / А.Е. Суглобов, С.В.Михайлов // Вестник Академии экономической безопасности МВД России. - 2014. - № 3. - С. 58-65.

7. Ходов Л.Г. Международное налоговое планирование / Л.Г. Ходов // Вестник Московского государственного открытого университета. Москва. Серия: Экономика и право. - 2011. - № 2. - С. 45-52.