с 01.01.2015 по настоящее время

Москва, Россия

с 01.01.2015 по настоящее время

Москва, г. Москва и Московская область, Россия

ВАК 08.00.05 Экономика и управление народным хозяйством

ВАК 08.00.05 Экономика и управление народным хозяйством (по отраслям и сферам деятельности, в том числе: экономика, организация и управление предприятиями, отраслями, комплексами; управление инновациями; региональная экономика; логистика; экономика труда; экономика народонаселения и демография; экономика природопользования; экономика предпринимательства; маркетинг; менеджмент; ценообразование; экономическая безопасность; стандартизация и управление качеством продукции; землеустройство; рекреация и туризм)

ВАК 08.00.10 Финансы, денежное обращение и кредит

ВАК 08.00.12 Бухгалтерский учет, статистика

ВАК 08.00.13 Математические и инструментальные методы экономики

ВАК 08.00.14 Мировая экономика

УДК 33 Экономика. Экономические науки

ГРНТИ 06.39 Наука управления экономикой

ГРНТИ 06.52 Экономическое развитие и рост. Прогнозир-ние и планирование экономики. Экономич. циклы и кризисы

ГРНТИ 06.75 Экономические проблемы организации и управления хозяйством страны

ГРНТИ 06.81 Экономика и организация предприятия. Управление предприятием

ОКСО 38.05.01 Экономическая безопасность

ББК 65 Экономика. Экономические науки

BISAC BUS069000 Economics / General

В статье проанализирована Концепция системы планирования выездных налоговых проверок, разобраны критерии самостоятельной оценки рисков для налогоплательщиков с точки зрения целесообразности их использования при планировании выездных налоговых проверок, рассмотрен процесс планирования выездных налоговых проверок исследованы изменения, внесенные в первоначальную редакцию указанной Концепции.

концепция, планирование, налогоплательщик, выездная налоговая проверка, налоговый орган, критерий, риск, оценка, отбор налогоплательщиков, предпроверочный анализ

При формировании государственной налоговой политики необходимо стремиться к финансово благоприятным структурным переменам в экономике, систематическому снижению общей налоговой нагрузки и усовершенствованию налогового администрирования. В течение последних нескольких лет государство всячески старается облегчить налоговую нагрузку в работе налогоплательщиков путем снижения налоговых ставок и отмены отдельных видов налогов. Грамотно организованное налоговое администрирование является одним из ключевых условий эффективного функционирования налоговой системы и экономики государства в целом.

Налоговая система и государственная экономика в целом начнут эффективно функционировать лишь в случае качественного налогового контроля, целью которого является достижение высокого уровня налоговой дисциплины и грамотности налогоплательщиков, обеспечение своевременного и полного поступления налогов и иных обязательных платежей в бюджет государства. Выездные налоговые проверки - это главная и самая действенная форма налогового контроля, поскольку позволяет выявлять, устранять и предупреждать совершение налоговых правонарушений.

В последние годы Федеральной налоговой службой Российской Федерации не только изменены подходы к организации контрольных мероприятий, но и продолжаются работы по их совершенствованию. Так, приказом ФНС России от 30 мая 2007 г. № ММ-3-06/333@ была утверждена Концепция системы планирования выездных налоговых проверок, основанная на всестороннем анализе финансово-хозяйственной деятельности налогоплательщика и выявлении основных зон риска совершения налоговых правонарушений посредством использования общедоступных критериев их оценки.

Концепция была сформулирована в целях разработки единой, открытой и понятной системы планирования проверок, повышения налоговой дисциплины и грамотности плательщиков, а также улучшения организации работы налоговых органов при осуществлении ими своих полномочий.

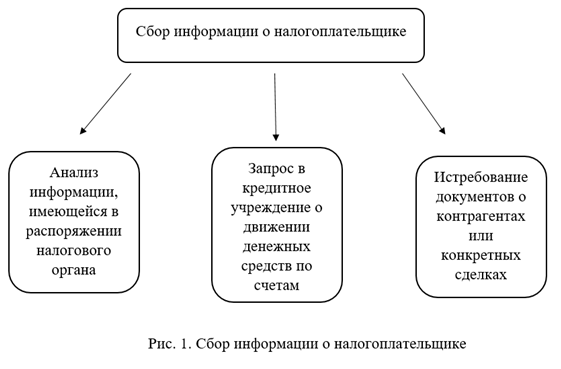

Из вышеуказанной Концепции следует, что выбор объектов для проведения выездных налоговых проверок невозможен без всестороннего анализа всей информации, поступающей в налоговые органы из внутренних и внешних источников.

При определении таких объектов, предметом анализа для налоговых органов выступают:

- Суммы исчисленных и уплаченных налогов.

Такой вид анализа проводится в целях проверки полноты и своевременности уплаты налогов в бюджет. Также данный анализ позволяет выявить налогоплательщиков, у которых суммы начислений со временем уменьшаются.

- Показатели налоговой и бухгалтерской отчетности налогоплательщиков.

В ходе этого анализа выявляются:

- значительные отклонения от показателей предыдущих периодов или среднестатистических показателей по аналогичным налогоплательщикам;

- противоречия (несоответствия) между данными в отчетности, представленными в документах и информацией, имеющейся у налоговиков.

- Факторы и причины, влияющие на формирование налоговой базы.

В процессе анализа имеющейся информации налоговики проверяют налогоплательщика на соответствие так называемым критериям самостоятельной оценки рисков. Налогоплательщик с большой долей вероятности будет включен в план выездных налоговых проверок если соответствует таким критериям. В Концепции системы планирования выездных налоговых проверок Федеральная налоговая служба РФ выделила 12 ключевых критериев:

- Налоговая нагрузка у данного налогоплательщика ниже ее среднего уровня по хозяйствующим субъектам в конкретной отрасли (виду экономической деятельности).

Критерий налоговой нагрузки дает возможность налоговым органам оценить долю налоговых платежей, приходящихся на выручку, или совокупный доход налогоплательщика, эффективность финансово-хозяйственной деятельности налогоплательщика и, при низком значении показателя налоговой нагрузки, свидетельствует об уклонении лица от исчисления и уплаты налогов в полном объеме.

- Отражение в бухгалтерской или налоговой отчетности убытков в течение нескольких налоговых периодов.

Цель любого хозяйствующего субъекта - извлечение прибыли. Соответственно, при наличии убытков по результатам финансово-хозяйственной деятельности на протяжении нескольких лет, у налоговых органов есть основание полагать, что если юридическое лицо несет убытки, но продолжает существовать и функционировать, то налоговая и бухгалтерская отчетность, передаваемая в налоговую инспекцию, не отражает реального финансового состояния хозяйствующего субъекта. Следовательно, в представляемых отчетностях отражаются либо не все полученные организацией доходы, либо расходы в завышенном размере.

- Отражение в налоговой отчетности крупных сумм налоговых вычетов за определенный период. Доля вычетов по НДС от суммы начисленного с налоговой базы налога больше или равна 89% за период 12 мес.

Контроль за долей вычетов по НДС обусловлен экономической природой и сущностью этого косвенного налога. Налоговые органы должны четко следить за возмещением данного налога из бюджета, чтобы не допускать ситуации, когда налогоплательщики получают бюджетные средства в виде возмещенного НДС вместо того, чтобы его уплачивать.

- Опережающий темп роста расходов над темпом роста доходов от реализации товаров (работ, услуг). Т.е. темп роста расходов не соответствует темпу роста доходов, зафиксированных в финансовой отчетности по данным налоговой отчетности.

Оценка динамики изменений полученных доходов и расходов характеризует основной принцип деятельности организации – «максимизация прибыли - минимизация затрат». Таким образом, данный критерий, позволяет проанализировать возможность отражения в налоговой и бухгалтерской отчетности организации недополученной выручки и чрезмерных расходов.

- Выплата среднемесячной заработной платы на одного работника ниже среднего показателя по виду экономической деятельности в субъекте Российской Федерации.

Указанный критерий иллюстрирует логичное продолжение борьбы органов государственной власти с заработной платой «в конвертах». Низкий уровень официальной заработной платы говорит о том, что работники получают какие-то неофициальные дополнительные выплаты и, следовательно, возникают предположения, что налогоплательщик выводит денежные средства из оборота, в большинстве случаев, с нарушением действующего налогового законодательства.

Критерий побуждает налогоплательщиков, совершающих выплаты в пользу граждан, отказываться от «конвертной» зарплаты, повышать отчисления в фонды, стремясь к улучшению социальной обстановки в стране.

- Неоднократное приближение к предельному значению установленных Налоговым кодексом РФ величин показателей, дающих право применять налогоплательщикам специальные налоговые режимы.

На начальных этапах развития бизнеса, хозяйствующие субъекты и индивидуальные предприниматели применяют специальные налоговые режимы. После достижении определенного уровня развития бизнеса (существенное увеличение объемов получаемой выручки, расширение торговых площадей и площадей обслуживания) таким налогоплательщикам необходимо совершить переход со специального режима налогообложения на традиционный. Наличие рассматриваемого критерия побуждает налогоплательщиков, использующих специальные налоговые режимы, своевременно переходить к традиционной системе налогообложения и, следовательно, исключать уклонение от уплаты налогов, связанных с применением традиционной системы налогообложения.

- Отражение индивидуальным предпринимателем суммы расхода, максимально приближенной к сумме его дохода, полученного за календарный год (доля профессиональных налоговых вычетов в общей сумме доходов лица превышает 83%).

Благодаря данному критерию обеспечивается сохранение определенного уровня облагаемого дохода при исчислении индивидуальными предпринимателями налога на доходы физических лиц.

- Построение финансово-хозяйственной деятельности на основании заключения договоров с контрагентами-перекупщиками или посредниками без наличия разумных экономических или иных причин, деловой цели.

Наличие этого критерия обусловлено частой практикой установления нарушений, относящихся к получению необоснованной налоговой выгоды. В бухгалтерском и налоговом учете отражаются финансово-хозяйственные операции, совершенные с фирмами-«однодневками» без фактической реализации товара, выполнения работ и оказания услуг такими фирмами.

- Непредставление налогоплательщиком пояснений на уведомление налогового органа о выявлении несоответствия показателей деятельности, непредставление запрашиваемых документов или наличие информации об их уничтожении, порче и т.п.

При отсутствии пояснений налогоплательщика о выявленных во время камеральной проверки ошибках в отчетности или об имеющихся противоречиях между сведениями, указанными в представленных налогоплательщиком документах, и документах, находящихся у налогового органа, возникают предположения, что, вероятнее всего, при осуществлении финансово-хозяйственной деятельности были совершены нарушения.

- Неоднократное снятие с учета и постановка на учет в налоговых органах налогоплательщика в связи с изменением места нахождения ("миграция" между налоговыми органами).

Подразумевается два и более случая снятия с учета с момента государственной регистрации юридического лица, изменение адреса при проведении выездной налоговой проверки, если указанные изменения влекут необходимость изменения места постановки на учет по месту нахождения организации.

Этот критерий может свидетельствовать об уклонении налогоплательщиков от проведения выездной налоговой проверки путем изменения юридического адреса и постановки на учет в другой налоговой инспекции.

- Значительное отклонение уровня рентабельности по данным бухгалтерского учета от уровня рентабельности для данной сферы деятельности по среднестатистическим данным на 10% и более.

При оценке эффективности деятельности организации показатели рентабельности являются одними из ключевых.

- Ведение финансово-хозяйственной деятельности с высоким налоговым риском.

Для оценки налоговых рисков, связанных с характером взаимоотношений с некоторыми контрагентами, налогоплательщику необходимо проверить следующие признаки:

- отсутствие личных контактов руководства компании-поставщика с руководством компании-покупателя при обсуждении условий поставок и при подписании договоров;

- отсутствие документов, подтверждающих полномочия руководителя компании-контрагента, копий документа, удостоверяющего его личность;

- отсутствие документов, подтверждающих полномочия представителя контрагента, копий документа, удостоверяющего его личность;

- отсутствие сведений о фактическом местонахождении контрагента, а также о местонахождении складских, производственных и торговых площадей;

- отсутствие информации о способе получения сведений о контрагенте (нет рекламы в СМИ, рекомендаций партнеров или других лиц, сайта контрагента и т.п.). При этом негативный аспект данного критерия усиливается за счет наличия доступной информации (например, в тех же СМИ, на Интернет-сайтах и т.п.) о конкурентах, производящих аналогичные товары и предлагающих свои товары по более выгодным ценам;

- отсутствие информации о государственной регистрации контрагента в ЕГРЮЛ (такие данные находятся в открытом доступе на официальном сайте ФНС России).

Наличие перечисленных признаков в ходе анализа контрагента характеризуют его как проблемного, а, следовательно, совершенные с ним сделки налоговый орган сочтет сомнительными.

Соответственно, степень налоговых рисков налогоплательщика возрастает в зависимости от количества одновременно присутствующих признаков.

Отсюда следует, что планирование выездных налоговых проверок необходимо начинать с предпроверочного анализа - комплекса осуществляемых налоговым органом контрольных процедур, направленных на подготовку максимально эффективного проведения выездной проверки, сбор и качественное изучение информации о налогоплательщике, планируемых для выездной налоговой проверки.

Конечной целью предпроверочного анализа является выработка оптимальной стратегии грядущей выездной налоговой проверки, обеспечивающей разумное использование всех необходимых методов налогового контроля.

Существует большое количество методик предпроверочного анализа. Самую оптимальную методику можно условно разделить на четыре ключевых этапа.

Этап 1. Анализ информации о налогоплательщике, находящейся в распоряжении налогового органа, оценка ее полноты, сбор и анализ недостающих сведений.

Подразумевается анализ всей информационной базы о налогоплательщике, имеющейся у налогового органа, в том числе полученной из внешних источников.

Информацию из внутренних и внешних источников для проведения предпроверочного анализа можно классифицировать следующим образом:

- сведения о налогоплательщике, содержащиеся в различных информационных ресурсах налоговых органов (ЕГРН, ЕГРЮЛ, ПИК "НДС" СПАРК, СОУН и т.д.);

- информация, полученная после заключения межведомственных соглашений или после отправки запросов в различные государственные и иные сторонние организации, имеющие в своем распоряжении подобную информацию (органы внутренних дел, таможенные органы, регистрирующие органы и др.);

- «сигнальная» информация о налогоплательщике, самостоятельно полученная из внешних источников (от контролирующих органов, от сотрудников, акционеров и участников организаций и т.п.);

- сведения о налогоплательщике, его взаимозависимых лицах и основных контрагентах, полученные из СМИ и сети Интернет;

- выписки банков по счетам налогоплательщика, полученные в соответствии с п. 2 ст. 86 НК РФ;

- результаты истребований документов, проведенных в рамках камеральных проверок, а также по поручениям иных налоговых органов при налоговых проверках контрагентов;

- результаты предыдущих камеральных и выездных налоговых проверок, решения судов по ним.

Первым делом проводится анализ финансово-экономических показателей деятельности налогоплательщика, содержащий:

- Анализ динамики сумм исчисленных и уплаченных налоговых платежей. Т.е. происходит оценка своевременности и полноты уплаты налогов, причины неуплаты, а также анализируется рост (снижение) сумм исчисленных налогов.

- Финансовый анализ организации. На данном рассматриваются такие важнейшие показатели, как: рентабельность хозяйствующего субъекта, его деловая активность, финансовая устойчивость и платежеспособность.

- Оценку динамики налоговой нагрузки организации.

- Сопоставление показателей финансово-хозяйственной деятельности налогоплательщика и показателей налогоплательщиков по аналогичному виду экономической деятельности.

- Оценку соответствия налогоплательщика общедоступным критериям самостоятельной оценки риска, прописанным в Концепции системы планирования выездных налоговых проверок.

- Анализ соответствия налогоплательщика различным видам налогов и бухгалтерской отчетности.

Этап 2. Анализ доходов и стоимости имущества должностных лиц организации (индивидуального предпринимателя).

Целью данного этапа является анализ истинных возможностей должностного лица приобретать имущество на задекларированные доходы. Для этого оцениваются:

- сумма доходов должностного лица, и ее доля в общей сумме доходов проверяемой организации;

- среднемесячная заработная плата должностного лица в организации;

- наличие сторонних источников дохода должностного лица (в том числе от иных работодателей или от предпринимательской деятельности);

- расчетный среднемесячный доход должностного лица с учетом сторонних источников дохода;

- сведения об имуществе должностного лица, приобретенном в рассматриваемом периоде;

- соответствие доходов должностного лица и стоимости приобретенного им имущества. Для проведения данного анализа берутся сведения, находящиеся в информационных ресурсах налоговых органов. Несоответствие стоимости имущества, приобретенного должностным лицом организации, сумме полученных им доходов (с учетом сторонних источников дохода) может свидетельствовать о возможном наличии у такого должностного лица доходов, скрытых от налогообложения.

Этап 3. Выявление «критических» точек налогового контроля и уточнение суммы предполагаемых доначисленных налогов.

"Критические" точки налогового контроля («точки контроля») - это такие хозяйственные операции налогоплательщика, реализация которых влечет за собой повышенный риск совершения налогоплательщиком налоговых правонарушений.

Примерами таких хозяйственных операций могут выступать:

- сделка с организацией, имеющей признаки фирмы - «однодневки»;

- сделка с организацией, имеющей признаки «анонимных» структур;

- сделка с взаимозависимым лицом;

- разовая сделка;

- непрофильная сделка;

- хозяйственная операция налогоплательщика, экономическая обоснованность которой вызывает определенные сомнения и т.п.

Этап 4. Определение перспективных направлений и выработка оптимальной стратегии грядущей выездной налоговой проверки.

Под оптимальной стратегией проведения проверки подразумевается разумное использование всех необходимых методов контроля. Следовательно, на данном этапе налоговые органы должны планировать такие методы налогового контроля, которые необходимы для исследования конкретных перспективных направлений предстоящей выездной проверки.

Определить, может ли налогоплательщик при декларируемых финансовых результатах осуществлять свою деятельность в нормальном режиме и реализуется ли налогоплательщиком основная цель предпринимательской деятельности - получение прибыли, а если нет - в чем заключается выгода учредителей от существования убыточной или низкорентабельной организации, - это и есть одна из основных задач предпроверочного анализа, в решении которой большую роль играет предложенная методика.

В современной экономике очень актуальна проблема разногласий между стороной, осуществляющей сбор налогов, и стороной, эти налоги уплачивающей. Каждый налогоплательщик должен понимать, что от того, насколько прозрачна его деятельность, своевременно и полно уплачены налоги в бюджет, зависит вероятность не включения его в план выездных налоговых проверок. Кроме того, налогоплательщик имеет право самостоятельно оценить допущенные при исчислении налогов ошибки, в соответствии с критериями самостоятельной оценки рисков.

Схема оценки рисков и угроз экономической безопасности в области налогообложения, предлагаемая в утвержденной Концепции системы планирования выездных налоговых проверок, позволяет организации-налогоплательщику максимально уменьшить шанс привлечения внимания налоговых органов. Даже если налогоплательщик обнаружит, что его деятельность влечет за собой высокий риск, то, с помощью данной концепции, он сможет определить причину и в будущем избежать повторения подобного.

Проанализировав вышеизложенное, можно заключить, что планирование выездных налоговых проверок должно вестись на основе принципа двухсторонней ответственности налогоплательщиков и налоговых органов, который заключается в том, что налогоплательщики стремятся грамотно исполнять свои налоговые обязательства, а налоговые органы - обоснованно отбирать налогоплательщиков для проведения выездных налоговых проверок.

Разбирая детально Концепцию системы планирования выездных налоговых проверок, утвержденную федеральной налоговой службой в 2007 году, важно проанализировать поправки, внесенные соответствующими приказами в 2008, 2010, 2011 и 2012 годах. Суть поправок заключается в стремлении максимально приблизить положения концепции к нынешним реалиям.

Так, согласно последней редакции концепции с соответствующими изменениями, внесенными приказом ФНС от 10.05.2012 № ММВ-7-2/297@, значения Общедоступных критериев самостоятельной оценки рисков №1 и №11, которые касаются показателей налоговой нагрузки и рентабельности проданных товаров (работ, услуг) по видам экономической деятельности, дополнены показателями по результатам финансово-хозяйственной деятельности хозяйствующих субъектов за 2011-2018 года по различным отраслям. Отклонение от вышеупомянутых показателей может привлечь повышенное внимание налоговых органов. Важным замечанием является установление обязанности публиковать значения показателей по указанным критериям за предшествующий год на официальном Интернет-сайте ФНС России не позднее 5 мая текущего года.

Помимо этого, уточнены значения еще двух критериев №5 и №9. Критерий №5 «Выплата среднемесячной заработной платы на одного работника ниже среднего уровня по виду экономической деятельности в субъекте Российской Федерации» дополнен уточнением о том, что при выборе объектов для проведения выездных налоговых проверок налоговый орган учитывает также информацию, поступающую в ходе рассмотрения жалоб и заявлений граждан, юридических лиц и индивидуальных предпринимателей, правоохранительных и иных контролирующих органов, о выплате налогоплательщиком неучтенной заработной платы («в конвертах»), неоформлении (или оформлении с нарушением установленного порядка) трудовых отношений и иную аналогичную информацию.

В критерий №9 «Непредставление налогоплательщиком пояснений на уведомление налогового органа о выявлении несоответствия показателей деятельности» внесены также случаи, когда налогоплательщик не представляет налоговому органу запрашиваемые документы, и (или) у налогового органа имеется информация об их уничтожении, порче и т.п.

Также перемены коснулись и распределения обязанностей должностных лиц.

Все закрепленные в приказе изменения были внесены с целью совершенствования организации работы налоговых органов при планировании и подготовке проведения выездных налоговых проверок и повышению налоговой дисциплины и грамотности плательщиков налогов.

1. Налоговый кодекс Российской Федерации от 05.08.2000г. №117-ФЗ (ред. от 27.12.2019 г., с изм. от 28.01.2020 г.) // «КонсультантПлюс» [Электронный ресурс], URL: http://www.consultant.ru/document/cons_doc_LAW_19671/

2. Приказ ФНС России от 30.05.2007 г. № ММ-3-06/333@ (ред. от 10.05.2012 г.) «Об утверждении Концепции системы планирования выездных налоговых проверок» // «КонсультантПлюс» [Электронный ресурс], URL: http://www.consultant.ru/document/cons_doc_LAW_55729/2ff7a8c72de3994f30496a0ccbb1ddafdaddf518/

3. Приказ ФНС РФ от 14.10.2008 N ММ-3-2/467@ "О внесении изменений в Приказ ФНС России от 30.05.2007 N ММ-3-06/333@ "Об утверждении концепции системы планирования выездных налоговых проверок" [Электронный ресурс], URL: http://www.consultant.ru/document/cons_doc_LAW_80846/2ff7a8c72de3994f30496a0ccbb1ddafdaddf518/#dst100020

4. Приказ ФНС России от 10.05.2012 № ММВ-7-2/297@ "О внесении изменений в приказ ФНС России от 30.05.2007 № ММ-3-06/333@ "Об утверждении Концепции системы планирования выездных налоговых проверок" // «КонсультантПлюс» [Электронный ресурс], URL: http://www.consultant.ru/document/cons_doc_LAW_129600/2ff7a8c72de3994f30496a0ccbb1ddafdaddf518/#dst100013