г. Москва и Московская область, Россия

ВАК 08.00.05 Экономика и управление народным хозяйством (по отраслям и сферам деятельности, в том числе: экономика, организация и управление предприятиями, отраслями, комплексами; управление инновациями; региональная экономика; логистика; экономика труда; экономика народонаселения и демография; экономика природопользования; экономика предпринимательства; маркетинг; менеджмент; ценообразование; экономическая безопасность; стандартизация и управление качеством продукции; землеустройство; рекреация и туризм)

ВАК 08.00.10 Финансы, денежное обращение и кредит

ВАК 08.00.12 Бухгалтерский учет, статистика

ВАК 08.00.13 Математические и инструментальные методы экономики

ВАК 08.00.14 Мировая экономика

УДК 33 Экономика. Экономические науки

ГРНТИ 06.75 Экономические проблемы организации и управления хозяйством страны

ОКСО 38.05.01 Экономическая безопасность

ББК 65 Экономика. Экономические науки

BISAC BUS068000 Development / Economic Development

Использование зарубежных компаний в российском и международном бизнесе является достаточно перспективным направлением с точки зрения ведения бизнеса. Однако наличие таких выгодных условий делает офшорные юрисдикции привлекательными для осуществления преступных целей, подрывающих экономическую безопасность России.

Офшор, отток капитала, офшорная зона, угрозы экономической безопасности

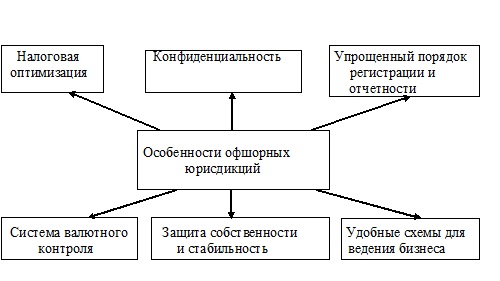

Институты офшорных юрисдикций предоставляют комфортные условия для ведения бизнеса, которые внушают предпринимателем состояние стабильности и уверенности в завтрашнем дне.

В общем виде особенности привлекательности офшорных зон приведены на рисунке 1.

Рисунок 1 – Особенности привлекательности офшорных юрисдикций

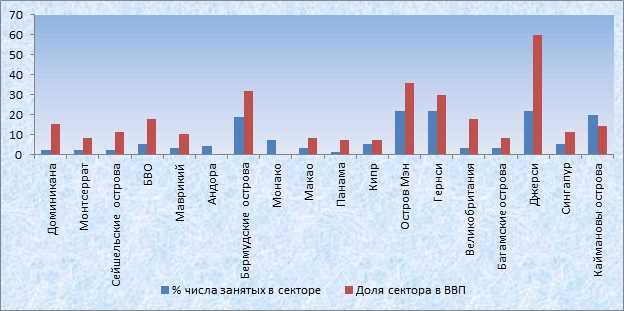

В офшорных центрах общий объем финансовых услуг в некоторой степени превосходит потребности внутреннего рынка, а значение показателя может превышать 60% (рисунок 2). Такое явление обусловлено самой сущностью офшорных центров, которая сводится к оказанию различных финансовых услуг нерезидентам. Этим также можно объяснить синонимичное использование терминов «офшорный финансовый центр» и «офшорная зона».

Рисунок 2 – Доля сектора финансовых услуг в некоторых офшорных юрисдикциях, % [5]

Преимущества от использования офшорных институтов предпринимателями неоспоримы, теперь проанализируем, какие выгоды от этого получают сами офшоры.

Предоставляя нерезидентам-предпринемателям льготные условия ведения бизнеса за рубежом в обмен на запрет этой деятельности на своей таможенной территории, офшорные юрисдикции решают две задачи. С одной стороны, они защищают свои внутренние рынки от иностранной конкуренции и, с другой стороны, привлекают новых налогоплательщиков и крупные иностранные капиталы в свою экономику. К тому же льготный режим налогообложения состоятельных физических лиц привлекает в офшорные центры солидные личные капиталы из других стран с высоким налогообложением [4].

Хотя офшорные юрисдикции освобождают офшорные компании от всех или почти всех местных налогов, последние все же платят регистрационный и годовой сборы. Ставки этих сборов невелики, но в популярных офшорных центрах с многочисленной клиентурой бюджетные поступления из этого источника достигают десятков миллионов долларов.

Помимо установленных государственных сборов, офшорные компании оплачивают консультационные услуги, составление, заверение, экспертизу и представление учредительных, регистрационных и отчетных документов, открытие и ведение банковских счетов, аренду служебных и жилых помещений для своего персонала, транспортные, почтовые, коммунальные услуги, расходы на аудит, проведение собраний акционеров и директоров и многое другое.

Очевидным плюсом офшорного центра считается создание новых рабочих мест и рост занятости. Местные секретарские компании дают работу многим служащим. По законодательству местные резиденты в обязательном порядке нанимаются на должности агента, представителя, директора, секретаря офшорной компании, не говоря уже о техническом персонале из местных жителей. Оформление документооборота увеличивает загрузку многих государственных служб, банков, страховщиков, аудиторов, бухгалтеров, юристов, программистов и переводчиков.

Для многих, особенно малых офшорных юрисдикций, сектор офшорных услуг стал одной из ведущих отраслей национальной экономики. При удачном развитии офшорного бизнеса принимающие юрисдикции имеют шанс стать заметными деловыми центрами мира.

Существуют диаметрально противоположные мнения касательно роли офшоров в социально-экономическом развитии общества. С одной стороны проведение операций через офшоры является вполне законной практикой и с позиции инвестора, он вправе перемещать капитал туда, где его выгоднее вкладывать. Но, если рассуждать с позиции стабильного развития мировой экономики, интересов населения, деятельность офшорных компаний не является производственной, реально не увеличивает национальное богатство и не способствует социально-экономическому развитию. К тому же, ведение бизнеса через офшоры зачастую преследует и преступные цели. Превышение оттока капитал над его притоком означает реальное сокращение ресурсов для экономического роста. Нельзя оспорить тот факт, что незаконный вывоз капитала за рубеж является одной из наиболее опасных угроз национальной экономической безопасности государства.

Ущерб от вывоза капитала за рубеж состоит в следующем:

1. Невозможность государства осуществлять в полном объеме налоговую политику в разрезе фискальной функции;

2. Направление средств в качестве инвестиций за пределы страны;

3. Сокращение иностранных капиталовложений в отечественную экономику в связи с ухудшением инвестиционного климата.

Также негативное воздействие отток капитала оказывает на процесс создания Международного финансового центра в России и превращения рубля в резервную региональную валюту.

Возникающие угрозы условно можно разделить на группы:

1. Политические, которые свидетельствуют о нестабильности государства, недоверии к нему в том, что оно способно гарантировать защиту собственности. Из этого также вытекает недоверие иностранных партнеров, что влечет отказ от инвестирования в экономику России.

2. Социальные, при которых отток капитала влечет снижение уровня благосостояния общества. Вывоз капитала ведет к снижению заработной платы и уровня жизни тех слоев, которые не имеют возможности перевести свои накопления в иностранные активы. К тому же возрастает уровень социальной напряженности в связи с недовольством граждан проводимой политикой в отношении регулирования процесса оттока капитала.

3. Повышение уровня преступности, так как уход от ответственности в результате совершения преступления делает привлекательным использование офшорных схем для вывоза капитала за рубеж.

4. Экономические, которые затрагивают все сферы деятельности государства.

Рост числа ошибок в макроэкономическом регулировании обусловлен тем, что масштаб незаконно вывезенных денежных средств в объеме российской экономики недостаточно точен. Это может быть связано с различными методиками оценки вывоза капитала.

В качестве примера, при учете занятых в противоправной деятельности в качестве безработных, завышается оценочный уровень безработицы в стране по отношению к реальному. Это в дальнейшем может привести к увеличению расходования бюджетных средств государства, которые могут быть направлены на подъем уровня производств и увеличение совокупного спроса. В итоге в результате незаконного вывоза капитала происходит снижение конкурентоспособности экономики России [3].

Так как в процессе вывоза капитала участвует ряд посредников из разных стран, можно говорить о том, что данное явление носит характер глобальности. Для решения этой проблемы необходимо налаживать тесное сотрудничество между странами, прежде всего в разрезе организации информационного взаимодействия.

Необходимо действие в пределах Плана BEPS (глобальный План действий по противодействию размыванию налогооблагаемой базы и перемещению прибыли), в рамках которого более 135 стран осуществляют 15 мероприятий по решению проблемы уклонения от уплаты налогов, улучшению согласованности международных налоговых правил и обеспечению более прозрачной налоговой среды. Последнее обсуждение данного Плана было на саммите G20 в Японии в 2019 г.

Основными положениями данного плана являются:

– новые правила применения налоговых вычетов и трансфертного ценообразования крупных корпораций;

– изменение системы двусторонних соглашений об избежании двойного налогообложения;

– информационное сотрудничество между странами.

Основными государственными органами, определяющими правила работы с офшорными юрисдикциями являются:

1) Центральный банк России, который определяет правила работы для коммерческих банков, а также уполномоченные банки Российской Федерации, являющиеся агентами валютного контроля и проверяющие сделки резидентов, в том числе заключаемые с нерезидентами.

2) Федеральная налоговая служба, контролирующие правильность применения цены по сделке в случаях со взаимозависимыми лицами, с бартерными операциями, внешнеторговыми сделками, в случаях явного отклонения от рыночной цены.

3) Федеральная таможенная служба России, контролирующая таможенные аспекты внешнеторговых операций с офшорами.

ФТС России наделены достаточно широкими полномочиями для реализации своих функций в административно-правовой и уголовно-правовой сферах. Обладая полномочиями органов дознания и органов следствия, они привлекают лиц к административной и уголовной ответственности.

4) Федеральная служба финансового мониторинга (Росфинмониторинг) – орган, ответственный за противодействие легализации (отмыванию) доходов, полученных преступным путем. Данный орган, в рамках исполнения своих обязанностей, приостанавливает операции по счету в банке резидента, если есть основания предполагать, что такая операция является подозрительной и может затребовать дополнительную информацию о сделке самостоятельно, либо через агентов валютного контроля.

В настоящее время в государственной антиофшорной политике сложилось два направления. Первое, включает в себя меры стимулирующего характера, улучшение инвестиционного климата, второе базируется на ужесточение политики в отношении офшоров, применении административно-карательных мер.

В рамках стимулирующих мер основной задачей является улучшение инвестиционного климата. Данная задача включает в себя решение комплекса проблем: защита собственности, независимость судей, непостоянство законодательства, излишняя налоговая и административная нагрузка на бизнес и другие.

Таким образом, в сфере противодействия противоправному использованию офшоров, сформулируем на основе этого общие рекомендации которые необходимо принять во внимание России при разработке национальных способов борьбы с офшорами.

Чтобы работать с офшорами было невыгодно, необходимо ограничивать в правах компании, зарегистрированные в офшорных зонах, а также российские фирмы, которыми они частично владеют.

Предлагается запретить заключение договоров с такими компаниями, которые предусматривают экспорт из России технологий и товаров, которые включены в утвержденный правительством перечень. А также ввести запрет на участие в приватизации государственного и муниципального имущества. Еще офшорным компаниям следует запретить владение на праве собственности акциями обществ, осуществляющих производство продукции, имеющей стратегическое значение. Такие компании следует лишать права на получение инвестиций и субсидий из бюджетов всех уровней. Кроме того, компании, зарегистрированные в офшорных зонах, не должны быть поставщиками товаров, работ и услуг госкорпораций в сфере электро-, тепло- и водоснабжения, утилизации твердых бытовых отходов, а также для всех других организаций, в уставном капитале которых есть доля государства или муниципалитета [1].

Росфинмониторинг, Министерство финансов и Министерство экономического развития должны совместно в целях экономической безопасности государства ограничивать действия офшорных компаний в национальной экономике.

По итогам анализа можно сделать вывод, что основными направлениями мировой политики в сфере противодействия офшорам являются: заключение соглашений с офшорами, которые предусматривают полное раскрытие информации по банковским счетам юридических и физических лиц, а также бенефициаров всевозможных фондов, трастов и иных офшорных компаний; разработка многостороннего международного автоматического обмена информацией с применением санкций к юрисдикциям, нарушающим правила прозрачности [2].

Подводя итог вышесказанному, можно сделать несомненный вывод о негативной роли незаконного вывоза капитала на экономику России. Оценив весь масштаб такого явления, оценим его последствия на экономику страны и необходима постоянная разработка систему эффективных мер противодействия незаконному вывозу капитала.

1. Губанова М.А. Проблематика оттока капитала в Российской Федерации в современных условиях / М.А. Губанова // Актуальные проблемы авиации и космонавтики. - 2016. - Т. 2.- С. 656-658.

2. Налоговые администрации разных стран объединяются. Налоговая политика и практика. - 2013. - № 6 (126). - С. 4-5.

3. Суглобов А.Е., Михайлов С.В. Использование офшорных схем как необходимого элемента псевдолегальной минимизации налогов / А.Е. Суглобов, С.В.Михайлов // Вестник Академии экономической безопасности МВД России. - 2014. - № 3. - С. 58-65.

4. Халдин М.А. Россия в офшорном бизнесе. - М.: Международные отношения, 2005. - с. 30-31.

5. Zoromeґ A. Concept of Offshore Financial Centers: In Search of an Operational Definition. - International Monetary Fund, 2007. - Электронный ресурс: http://www.imf.org/external/pubs/ft/wp/2007/wp0787.pdf