Костромская область, Россия

с 01.01.2016 по 01.01.2020

Балашиха, г. Москва и Московская область, Россия

ВАК 08.00.10 Финансы, денежное обращение и кредит

ВАК 08.00.12 Бухгалтерский учет, статистика

ВАК 08.00.13 Математические и инструментальные методы экономики

ВАК 08.00.14 Мировая экономика

ВАК 22.00.08 Социология управления

УДК 33 Экономика. Экономические науки

ГРНТИ 06.01 Общие вопросы экономических наук

ГРНТИ 06.39 Наука управления экономикой

ГРНТИ 06.52 Экономическое развитие и рост. Прогнозир-ние и планирование экономики. Экономич. циклы и кризисы

ГРНТИ 06.81 Экономика и организация предприятия. Управление предприятием

ББК 65 Экономика. Экономические науки

В данной статье обобщены современные отечественные и зарубежные теоретические и методические аспекты налогового планирования. Как результат исследования, представлен системный подход в налоговом планировании экономических агентов на микроуровне, раскрыто содержание понятия «налоговое планирование», обоснованы и предложены логика и практическое наполнение метода налогового планирования, основанного на представлении налогов как элементов единой системы планирования финансово-хозяйственной деятельности экономического субъекта. Определено диалектическое единство экономической сущности и правовой формы налогов в планировании налогообложения, в котором правовые нормы в силу их императивности формируют условия экономической деятельности, но не ее направленность. Основным интегральным показателем в расчете налоговой нагрузки для целей налогового планирования определена выручка, так как она является основным экономическим источником уплаты налогов и нормативно связана с расчетом налоговых рисков. Определены нормативные границы минимизации налогообложения институтами контроля налогообложения. Реализация данных подходов позволит эффективно управлять экономической деятельностью организаций, оптимизировать налоговую нагрузку, снижать налоговые риски и повышать безопасность бизнеса в целом. Кроме того, создан задел в развитии методического обеспечения налогового планирования, которое должно опираться на отраслевую специфику деятельности экономического субъекта, учитывать его масштабы, организационно-правовые формы и их сочетание, выходы на мировые рынки, транснациональность и др.

налоговые отношения, налоги и налогообложение, налоговое планирование, анализ и оптимизация налогооблагаемой базы, налоговые риски

Введение. В условиях устоявшейся системы налогообложения, достаточно стабильных «правил игры» в Российской Федерации, в виде четко очерченных институтов налоговой системы и контролирующих налоговых органов, предприниматели понимают насущную необходимость планирования своей хозяйственной деятельности и планирования своих налоговых обязательств, как одной из самых значимых статей расходов своего бизнеса в силу их императивности и размера. Кроме того, надо отметить и специфику современной экономической ситуации в России, которая для предпринимателей характеризуется тем, что, во-первых, в период стабилизации налоговой системы, ее минимальной внутренней противоречивости, достаточной степени открытости налоговых органов вырастает уровень доверия к власти и максимально снижается оппортунистическое поведение предпринимателей в налоговой сфере, и, во-вторых, высокий уровень цифровизации экономики и налоговой сферы в частности все больше выводит финансовые потоки «из тени», и, как следствие, растут налогооблагаемые базы и налоговые поступления в бюджеты всех уровней. Поэтому стратегии предпринимателей становятся все более продуманными, они опираются в своей деятельности на планирование, которое отстает от потребностей практики в части практикоориентированных моделей, которые включают и налоговое планирование, учитывающее специфику деятельности каждого бизнеса, прежде всего, его масштаб, отраслевую принадлежность и его организационно-правовые особенности.

Современное состояние теории проблемы. Определение содержания понятия, раскрытие сущности, принципов, методов и этапов налогового планирования достаточно подробно обобщено и систематизировано такими авторами, как: Е.В. Акчурина, А.М. Битерякова, А.В. Брызгалин, В.В. Брызгалин, В.Р. Берник, Н.Г. Викторов, Е.С. Вылкова, А.Н. Головкин, Т.А. Гусева, А.З. Дадашев, С.М. Джаарбеков, Л.В. Дуканич, Е.Н. Евстегнеев, Л.А. Злобина, В.А. Кашина, Л.С. Кирина, В.Я Кожинов, Т.А. Козенкова, И.Кокорев, Л.Г.Липник, Ю.А. Лукаш, А.Н. Медведев, М.И. Мигунов, С.С. Молчанов, Н. Павленко, В.Г. Пансков, С.Г. Пепеляев, Н.А. Попонова, М.В. Романовский, И.Г. Русакова, С.М. Рюмин, Т.Ю. Сергеева, И.Н. Соловьев, М.М. Стажкова, А.Е. Суглобов, Д.Н. Тихонов, О.А.Фомина, Е.С. Цепилова, К. Щиборщ и др. [См. например, 2, С. 13-82; 5, С. 1-38; 7, С. 50-53; 10, С. 21-26; 11, С.41-50].

Исследование современных теоретических основ налогового планирования показало, что авторы преимущественно трактуют налоговое планирование через оптимизацию налогообложения (или минимизацию налогообложения, что с точки зрения решения оптимизационных задач является их частным случаем). При этом теоретическое и методологическое осмысление налогового планирования опирается на достижения и элементы таких экономических и управленческих наук как: анализ и оптимизация налогооблагаемой базы, налоги и налогообложение, бухгалтерский и налоговый учет, налоговой право, налоговый и финансовый менеджмент. Т.В. Лесина и А.В. Николашина выдвинули идею о необходимости интеграции налогового планирования и управленческого учета [9]. Все это вполне обоснованно, но не дает системного подхода для развития теории и методологии налогового планирования. В русле нашего исследования мы акцентируем внимание на том, что большинство исследователей в определении налогового планирования базируются на целеполагании данного вида деятельности.

Среди выделяемых в научной литературе общих методов налогового планирования: расчетно-аналитического, нормативного, балансового и оптимизации плановых решений наш подход ближе всего к расчетно-аналитическому, но интегрирует элементы нормативного метода и оптимизации плановых решений.

Зарубежные исследователи Т.Элгут, Т.Фултон, М. Шуцман акцентируют внимание на эффективности управления налогообложением с точки зрения взаимных выгод бизнеса, органов контроля и инвесторов, и такой поход, как мы полагаем, будет способствовать реализации механизма акселератора в экономике [12].

Обсуждение проблемы, предложения и результаты. С нашей точки зрения, представляется значимым исследование и понятийная трактовка налогового планирования на уровне хозяйствующего субъекта через сущность процесса планирования Е.С. Вылковой, которая считает, что налоговое планирование – это неотъемлемая часть управления ФХД в рамках стратегического целеполагания, представляющая собой «процесс системного использования оптимальных законных налоговых способов и методов для установления желаемого будущего финансового состояния объекта в условиях ограниченности ресурсов и возможности их альтернативного использования»[2, с. 21-26]. При этом в понятие будущего финансового состояния Е.С. Вылкова включает и уровень налогового бремени.

Кроме того, если мы делаем акцент на планировании, то, прежде всего, это некоторое перспективное видение налогообложения организации, но обычно релевантный период – это год, несмотря и на более длительный планируемый жизненный цикл бизнеса. В то же время перспективное видение не может ex-ante (до начала) ведения хозяйственной деятельности заранее разложиться на множество сделок и хозяйственных операций. И здесь мы говорим о том, что «правильная организация сделок» (которую обычно относят к текущему налоговому планированию) может рассматриваться лишь как налоговое маневрирование, а не планирование, как перспективное видение. Кроме того, само маневрирование со сделками весьма опасно, так как сделки согласно Гражданскому Кодексу могут быть квалифицированы как недействительные или ничтожные сделки: либо как мнимые (п.1, ст. ст. 170 ГК РФ), либо как притворные (п.2, ст. 170 ГК РФ). Следовательно, такие сделки будут являться лишь мошенническим инструментом, единственной целью которых будет признано создание вида (правовой формы) хозяйственных операций, уменьшающих налоговую базу одного (или нескольких) хозяйствующих субъектов. При этом мы полностью не отрицаем возможности такого налогового маневрирования, как способа минимизации налоговых платежей и сокращения налоговой нагрузки. И признаем, что правовая форма хозяйственной операции, как производная от развития законодательства, находится в тесной взаимосвязи с фактическим движением имущества, собственности и лицами, имеющими права на эту собственность, а также правовая формы и правовые нормы влияют на динамику развития экономических и налоговых отношений и являются одним из важнейших условий их развития [1].

В нашей логике, два процесса планирования: финансово-хозяйственной деятельности (ФХД) и налогового, мы видим в неразрывной взаимосвязи. Именно такой подход предопределяет системность налогового планирования, которая опирается на логику хозяйственной деятельности и бизнеса во взаимосвязи с правовыми (институциональными) ее основами. При этом не будет возникать противоречивых предикатов, таких как «налоговое планирование является не самоцелью, а средством развития собственного дела» [5; С. 19] и «под налоговым планированием следует понимать способы выбора оптимального сочетания построения правовых форм отношений и возможных вариантов их интерпретации в рамках действующего законодательства» [5; С. 30]. При этом нам близка позиция Е.Н. Евстегнеева, который говорит о необходимости использования системного подхода и системного анализа как дихотомического сочетания теоретико-методологических и практико-ориентированных исследований [6; С. 13].

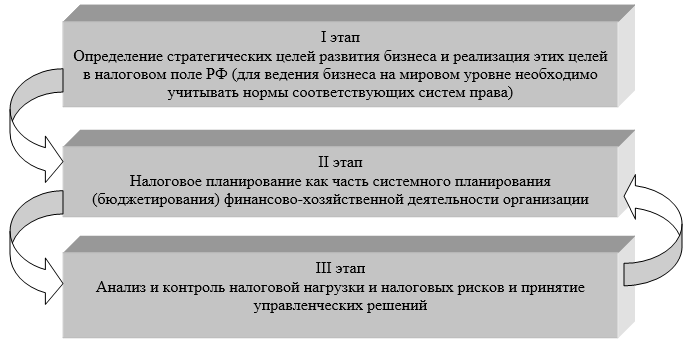

Кроме, того, налоги с экономической точки зрения – это часть издержек предприятия, которые носят императивный характер. Выбор и оптимизация возможны лишь в рамках институциональных ограничений и, прежде всего, налогового поля РФ (для бизнеса, осуществляемого в юрисдикции РФ), и отдельно налоговое планирование необходимо осуществлять в бизнесе транснационального характера (с учетом норм права других государств и различных межгосударственных норм налогового (и сопряженного) права (например, об избежании двойного налогообложения). В связи с этим налоговое планирование мы видим, как процесс, включающий следующие этапы (рис.1.).

Рис. 1. Этапы налогового планирования хозяйствующих субъектов (микро-уровень)

На первом этапе анализируется «налоговое поле» Российской Федерации, включающее режимы налогообложения и соответствующие им налоги, в соответствии со стратегическими целями развития бизнеса. В Российской Федерации любые вновь зарегистрированные организации или ИП по умолчанию применяют общий режим налогообложения. Он подразумевает уплату основных действующих на территории России налогов, перечень которых приведен в гл. 2 ч. 1 НК РФ. Помимо ОСНО налогоплательщик вправе по заявлению использовать спецрежимы, освобождающие от уплаты ряда налогов, установленных для ОСНО, с заменой их на другой налог или систему льгот по налогам. Сегодня в РФ действуют следующие спецрежимы: ЕСХН – система налогообложения для сельскохозяйственных товаропроизводителей (гл. 26.1 НК РФ), является базовой системой налогообложения (т. е. на нее переходит в целом предприятие, а не отдельный вид деятельности), ее могут использовать фирмы и ИП, осуществляющие строго определенную деятельность в отношении определенного вида продукции; УСН – упрощенная система налогообложения (гл. 26.2 НК РФ), также является базовой системой, ее могут использовать фирмы и ИП вне зависимости от вида деятельности, но имеющие ограниченные объемы доходов и соответствующие некоторым критериям по численности персонала, балансовой стоимости основных средств и др.; ЕНВД – система налогообложения в виде единого налога на вмененный доход (гл. 26.3 НК РФ), ее могут использовать фирмы и ИП в отношении строго определенных одного или нескольких видов деятельности; СРП – система налогообложения при выполнении соглашения о разделе продукции (гл. 26.4 НК РФ), используется в отношении всей деятельности одним юридическим лицом или их объединением при осуществлении в рамках соглашения поиска и добычи минерального сырья на участке недр, который принадлежит государству; ПСН – патентная система налогообложения (гл. 26.5 НК РФ), применяется только ИП в отношении строго определенных видов деятельности. При этом налоговые льготы сопряжены либо с отдельным налогом, либо с системой налогообложения, поэтому мы трактуем их использование через выбор в налоговом поле РФ.

Соответственно на данном этапе собственник выбирает организационно-правовую форму ведения бизнеса, соответствующий режим налогообложения или их сочетание (табл.1.)

Таблица 1. - Возможности сочетания налоговых режимов для организаций и индивидуальных предпринимателей [3].

|

|

Организации |

ИП |

||||||||

|

ОСНО |

ЕСХН |

УСН |

ЕНВД |

СРП |

ОСНО |

ЕСХН |

УСН |

ЕНВД |

ПСН |

|

|

ОСНО |

Х |

— |

— |

+ |

— |

Х |

— |

— |

+ |

+ |

|

ЕСХН |

— |

Х |

— |

+ |

— |

— |

Х |

— |

+ |

+ |

|

УСН |

— |

— |

Х |

+ |

— |

— |

— |

Х |

+ |

+ |

|

ЕНВД |

+ |

+ |

+ |

Х |

— |

+ |

+ |

+ |

Х |

+ |

|

СРП |

— |

— |

— |

— |

Х |

— |

— |

— |

— |

— |

|

ПСН |

— |

— |

— |

— |

— |

+ |

+ |

+ |

+ |

Х |

Эти процедуры являются процедурами ex-ante, проводимыми до начала ведения хозяйственной деятельности (и до начала организации бизнеса).

Второй этап мы видим, как «встраивание» налогов в общую систему планирования финансово-хозяйственной деятельности организации. При этом здесь целесообразно (на методическом уровне) построение некоторых моделей для каждой системы налогообложения с учетом отраслевой специфики организации, масштабов ее деятельности, а также с учетом сочетания различных режимов налогообложения и других значимых хозяйственных процессов (например, в связи с планируемыми инвестициями, привлекаемыми кредитами, экспортно-импортными операциями и т.д.). Данные модели соответственно должны реконструироваться с учетом изменившегося законодательства. В настоящее время такие модели (а собственно совокупности планов и бюджетов) не достаточно проработаны именно с налоговой точки зрения и часто без учета вышеуказанных критериев, специфики деятельности отдельных видов бизнеса. (Соответственно этот этап также является этапом – ex-ante. Но классификация таких моделей уже зависит от классификации бюджетов ФХД. Например, это может быть планирование «с нуля» и приростное; фиксированное и гибкое; дискретное и скользящее (непрерывное) и т.д. Соответственно приростные и скользящие бюджеты будут использовать принцип ex-ante и ex-post).

Третий этап налогового планирования. Современная систематизация методик анализа налоговой нагрузки («налогового бремени», относительной налоговой нагрузки) с учетом уровня анализа, целей и современной нормативной базы проведена авторами ранее [4]. Основным интегральным показателем выделена выручка, так как она отражает масштабы деятельности организации и фактически содержит все налоги и является источником их выплаты (без учета фактических денежных потоков). Это соответствует и методике ФНС, и необходимо для дальнейшего определения налоговых рисков, значимость, расчет и анализ которых мы также видим в системе налогового планирования хозяйствующего субъекта. (Определение налоговой нагрузки осуществляется ex-ante и ex-post).

Налоговые риски нами включены в систему налогового планирования по двум основным причинам, так как, во-первых, их мониторинг позволит предупредить выездные налоговые проверки, которые могут стать дополнительными и налоговыми (и неналоговыми) издержками в бизнесе, а во-вторых, сама налоговая минимизация может вступить в противоречие с показателями, характеризующими налоговые риски, т.е. пределы минимизации институционально (с точки зрения правовых норм) достаточно четко очерчены (табл.2.).

Таблица 2. - Ключевые экономические показатели, характеризующие налоговые риски

|

Критерий риска № |

Ключевые экономические показатели |

|

1. |

Налоговая нагрузка налогоплательщика, исчисленная по методике ФНС ˂ среднеотраслевая налоговая нагрузка в соответствии с ОКВЭД |

|

2. |

Мониторинг финансовых результатов деятельности (убытка в течение 2 и более лет) |

|

3. |

Для НДС: доля вычетов за 12 месяцев ≥ 89% |

|

4. |

По налогу на прибыль: темп роста доходов ˂ темп роста расходов |

|

5. |

Среднемесячная заработная плата работника в организации ˂ среднего уровня заработная плата работников по виду экономической деятельности в субъекте Российской Федерации |

|

6. |

Для спецрежимов: мониторинг предельного размера дохода (150 млн. рублей), остаточной стоимости основных средств и НМА (100 млн. рублей), средняя численность работников за налоговый (отчетный) период (не более 100 человек) – приближение менее 5% в течение календарного года 2 и более раз. (Это показатели более всего зависят от уровня деловой активности, остальные не указаны, т.к. обычно не изменяются в течение календарного года). |

|

7. |

По НДФЛ: профессиональные налоговые вычеты ˃ 83 %. |

|

8. |

Выстраивание «цепочки контрагентов» не опирается на экономические показатели (анализируется по другим основаниям) |

|

9. |

Ответ в течение 5 дней на запрос документов – требование по результатам камеральной проверки |

|

10. |

2 и более раза снятие с учета в налоговом органе с момента регистрации |

|

11. |

(Среднеотраслевая рентабельность активов и продаж – Рентабельность продаж и активов в организации) ≥ 10 % |

|

12. |

Присутствие в бизнесе налогоплательщика контрагентов, предопределяющих налоговые риски (не опирается на экономические показатели, анализируется по другим основаниям). |

⃰ Составлено авторами на основе источника: Приказ ФНС России от 30.05.2007 № ММ-3-06/333@ (ред. от 10.05.2012) «Об утверждении Концепции системы планирования выездных налоговых проверок». – Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_55729/ (дата обращения: 01.06.2019).

Анализ общедоступных критериев самостоятельной оценки рисков для налогоплательщиков, используемых налоговыми органами в процессе отбора объектов для проведения выездных налоговых проверок, показал, что организации необходимо проводить постоянный мониторинг своей деятельности в сфере налоговых отношений и в рамках налогового планирования (ex-ante и ex-post). И несмотря на то что в современных условиях (условиях цифровизации) Россия обладает одной из самых эффективных систем налогового контроля [4], «с целью разграничения легальных и агрессивных приемов сокращения налоговых обязательств целесообразно исследование методического инструментария налогового планирования» [8; С.196-197].

Заключение. Данное исследование кроме систематизированных методических основ и практического инструментария позволило нам раскрыть сущность понятия налогового планирования хозяйствующего субъекта в современных институциональных условиях. Налоговое планирование – это одна из функций управления финансами и финансово-хозяйственной деятельностью организации, направленная на оптимизацию ее налоговой нагрузки, снижение налоговых рисков и обеспечение налоговой безопасности с целью обеспечения баланса налоговой нагрузки и планомерного эффективного развития. Налоговое планирование – это процесс конструирования будущего налогового бремени с учетом налоговых рисков и на базе сложившегося институционального обеспечения «налогового поля» (на национальном и международном уровне), а также анализ и контроль налогового бремени и принятие на этой основе управленческих решений (в рамках финансового и налогового менеджмента, а также общего управления бизнесом), который включает следующие этапы: I этап - определение стратегических целей развития бизнеса и реализация этих целей в налоговом поле РФ (для ведения бизнеса на мировом уровне необходимо учитывать нормы соответствующих систем права); II этап - налоговое планирование как часть системного планирования (бюджетирования) финансово-хозяйственной деятельности организации; III этап - анализ и контроль налоговой нагрузки и налоговых рисков и принятие управленческих решений. Эти этапы имеют циклический характер. Предвидение и конструирование будущей налоговой нагрузки возможно различными методами, более точным методом мы считаем планирование налогов в общей системе планирования финансово-хозяйственной деятельности. Кроме того, в налоговом планировании необходимо опираться на такой экономико-правовой инструментарий, как учетная (в том числе налоговая) политика организации, налоговый календарь, анализ договорных отношений и др.

В завершение отметим, что степень общности полученных результатов такова, что они могут быть использованы в дальнейших методических и практикоориентированных исследованиях и разработках.

1. Grabova O.N., Suglobov A.E., Karpovich O.G. Evolutionary institutional analysis and prospects of developing tax systems // Espacios. 2018. Vol. 39 Nо. 16. p. 40. Режим доступа: http://www.revistaespacios.com/a18v39n16/18391640.html;

2. Вылкова Е.С. Налоговое планирование / Е.С. Вылкова. - М.: Издательство Юрайт, 2011. - 639 с.

3. Грабова О.Н., Аникеева А.А. Модели анализа налоговой нагрузки в системе экономических и налоговых отношений в сфере торговли // Финансовая экономика. 2018. - № 6. - С.1425-1430.

4. Грабова О.Н., Суглобов А.Е. Исследование налоговой нагрузки в условиях цифровизации экономики // Экономика. Налоги. Право. - 2018. - Том.11. - № 4. - С.141-151.

5. Гусева Т.А. Налоговое планирование в предпринимательской деятельности: правовое регулирование. Монография / Т.А. Гусева. - М.: Волтерс Клувер, 2006. - 472 с.

6. Евстегнеев Е.Н. Основы налогового планирования. - Санкт-Петербург: Питер, 2004. -288 с.

7. Евстегнеев Е.Н., Викторова Н.Г. Современная этимология термина «налоговое планирование» // Экономический анализ: теория и практика. - 2012. - № 20 (275). - С.50-53.

8. Кузнецов Н.Г., Поролло Е.В. Усиление роли налогового контроля в противодействии противоправной деятельности и агрессивному налоговому планированию // Финансовые исследования. - 2018. - № 4 (61). - С. 195-202.

9. Лесина Т.В., Николашина А.В. Управление налоговым планированием // Аудит и финансовый анализ. - 2016. - № 6. - С. 34-39.

10. Суглобов А.Е., Мигунова М.И. Основы налогового планирования. Учебное пособие. - М.: ЮНИТИ-ДАНА, 2015. - 247 с.

11. Цепилова Е.С. Концепция налогового планирования в хозяйствующих субъектах // Международный бухгалтерский учет. - 2015. - № 47 (389). - С. 41-50.

12. Эффективное управление налогообложением: Будущее корпоративной налоговой службы / Тони Элгут, Тони Фултон, Марк Шуцман; Пер. с англ. - М.: Альпина Паблишер, 2012. - 334 с.