Россия

с 01.01.2016 по 01.01.2019

г. Москва и Московская область, Россия

ГРНТИ 06.73 Финансовая наука. Денежные и налоговые теории. Кредитно-финансовые институты

ГРНТИ 06.01 Общие вопросы экономических наук

ГРНТИ 06.39 Наука управления экономикой

ГРНТИ 06.52 Экономическое развитие и рост. Прогнозир-ние и планирование экономики. Экономич. циклы и кризисы

ГРНТИ 06.81 Экономика и организация предприятия. Управление предприятием

ОКСО 38.02.07 Банковское дело

ОКСО 38.03.01 Экономика

ОКСО 38.04.01 Экономика

ОКСО 38.04.08 Финансы и кредит

ББК 65 Экономика. Экономические науки

ТБК 77 Экономика. Бухгалтерский учет. Финансы

BISAC BUS001000 Accounting / General

BISAC BUS001010 Accounting / Financial

BISAC BUS001020 Accounting / Governmental

BISAC BUS001040 Accounting / Managerial

BISAC BUS001050 Accounting / Standards (GAAP, IFRS, etc.)

BISAC BUS069000 Economics / General

Основной целью данного исследования является анализ налоговых доходов местных бюджетов и определение направлений их повышения. В ходе проведения исследования использовались такие методы, как анализ, синтез, абстрагирование, обобщение. В ходе исследования была выявлена недостаточность налоговых доходов местных бюджетов, а также предложены направления их повышения – в частности, фиксированный норматив отчислений в местные бюджеты по налогу на прибыль организаций и по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, а также совершенствование системы выявления неоформленных построек для расширения налоговой базы по налогу на имущество физических лиц. Результаты исследования могут применяться как в последующих теоретических и методологических разработках по данной теме, так и на практике при внесении изменений в законодательство Российской Федерации. Дополнительно результаты проведенного исследования могут быть использованы в научных целях, в качестве материала для дальнейших исследований. Возможно применение материала в методических целях в качестве исходной информации по ряду финансовых дисциплин. Новизна исследования заключается в разработке рекомендаций по повышению налоговых доходов местных бюджетов.

местный бюджет, местные налоги, налог на доходы физических лиц, трансферты, бюджетная обеспеченность

1. ВВЕДЕНИЕ

Слово «демократия» произошла от двух слов – Demos - народ и Kratos – власть. Наиболее приближенным уровнем власти к народу являются местные власти, на их деятельность легче влиять. Практически во всех развитых странах местные власти имеют достаточно широкие полномочия. Однако следует отметить, что самостоятельность местной власти в своем волеизъявлении во многом зависит от ее финансовой независимости. Поэтому в настоящее время по-прежнему наиболее трудным остается вопрос о необходимом и достаточном финансовом обеспечении деятельности муниципальных образований по решению вопросов местного значения во всех субъектах Российской Федерации. Следует отметить, что аспекты, касающиеся формирования местных бюджетов, а также их налоговые доходы, постоянно находятся в фокусе внимания как российский [1-7], так и зарубежных [8-10] исследователей. Тем не менее, они остаются актуальными и по настоящее время. В связи с этим цель статьи – проанализировать налоговые доходы местных бюджетов в Российской Федерации и обосновать направления их повышения.

2. МЕТОДИКА

В процессе исследования при анализе налоговых доходов местных бюджетов были применены такие научные методы эмпирико-теоретической группы, как анализ и синтез, а также абстрагирование и обобщение. Они помогли собрать необходимые для данного исследования данные, проверить их и систематизировать, выявить причины и следствия рассматриваемых процессов. Их использование было той необходимой базой, без которой невозможно было бы предложить направления повышения налоговых доходов местных бюджетов.

3. АНАЛИЗ НАЛОГОВЫХ ДОХОДОВ МЕСТНЫХ БЮДЖЕТОВ

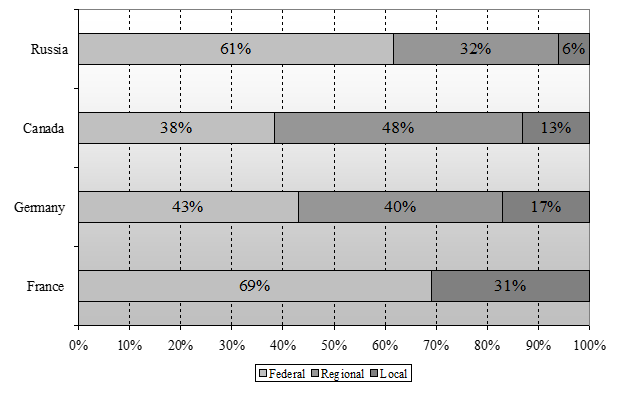

По данным Института экономики роста имени П.А. Столыпина, по сравнению с другими странами, бюджетная система России отличается высокой степенью централизации (рис. 1).

Рис.1. Структура налоговых доходов бюджетов различных уровней бюджетной системы [11]

Как видно, из рис. 1, удельный вес налоговых доходов местных бюджетов в нашей стране существенно ниже, чем в развитых странах – на местный уровень приходится только 6% собранных налогов, в то время как у Канады данный показатель равен 13%, у Германии – 17%, а у Франции (в которой двух, а не трехуровневая бюджетная система) – 31%.

При этом налоговые доходы местных бюджетов в России в основном формируются за счет отчислений от налога на доходы физических лиц [6, 12], на администрирование которого органы местного самоуправления не могут оказывать существенного влияния.

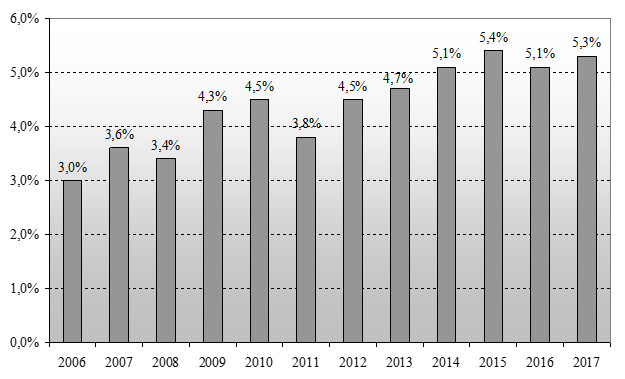

В условиях экономической нестабильности местные бюджеты, где систему местных налогов составляют лишь земельный налог и налог на имущество физических лиц, которые фактически дают средств намного меньше требуемого для исполнения вопросов местного значения на должном качественном и количественном уровне, и не покрывают значительную часть расходных обязательств, требуют соответствующего укрепления собственной доходной базы. На нижеприведенной диаграмме видно, что, хотя доля местных налогов в структуре доходов местных бюджетов плавно росла с 3% в 2006 году до 5,3% в 2017 году, она все еще остается на достаточно низком уровне и составляет чуть более, чем двадцатая часть общих доходов бюджетов муниципальных образований.

Рис.2. Удельный вес местных налогов в общем объеме доходов местных бюджетов за 2006-2017 годы[1]

Если более детально рассматривать исполнение местных бюджетов по доходам в 2017 году, по, согласно оперативным данным Министерства финансов РФ в объеме поступивших в 2017 году доходов местных бюджетов:

- налоговые доходы составили 1 122,9 млрд. рублей (29,2%),

- неналоговые – 269,9 млрд. рублей (7,0%),

- межбюджетные трансферты из бюджетов других уровней с учетом субвенций – 2 452,9 млрд. рублей (63,8%) [15].

Если сравнивать удельный вес трансфертов в 2017 году по сравнению с 2000 годом (когда доля межбюджетный трансфертов равнялась 28,3%, то контраст очевиден.

Таким образом, анализ тенденций бюджетного обеспечения муниципальных образований РФ позволяет сделать вывод об их искусственной дотационности: изъятие в вышестоящие бюджеты основной части налоговых поступлений, и последующий их возврат в форме межбюджетных трансфертов приводит к высокой степени централизации власти, зависимости местного самоуправления от федеральных и региональных властей. Из-за того, что значительная часть трансфертов вышестоящих бюджетов должна быть направлена на определенные цели, органы местного самоуправления не имеют права определять направления ее расходования. Это противоречит принципам, провозглашенным Европейской хартией местного самоуправления касательно принципа свободного выбора местными властями политики в сфере, непосредственно касающейся их собственной компетенции, — средства на местные нужды не должны, по возможности, быть целевыми и предназначаться в целях финансирования конкретных мероприятий [16].

На основании вышесказанного можно сделать вывод, что централизация налоговой системы в настоящее время дестимулирует развитие регионов и местных бюджетов. Как отметил Президент РФ В.В. Путин в сентябре 2016 года на заседании Совета Безопасности Российской Федерации, где обсуждался проект основ государственной политики регионального развития России до 2025 года: «Важно предлагать решения, которые повысят самостоятельность регионов и муниципалитетов в вопросах развития своей налогооблагаемой, доходной базы» [17]. Поэтому необходимо предлагать решения, позволяющие укрепить доходную базу муниципальных образований, прежде всего их налоговые доходы.

4. НАПРАВЛЕНИЯ ПОВЫШЕНИЯ НАЛОГОВЫХ ДОХОДОВ МУНИЦИПАЛИТЕТОВ

В области местного самоуправления государству необходимо сменить фискальную бюджетно-налоговую политику на стимулирующую, при которой муниципальные образования будут иметь возможность влиять на увеличение налоговых поступлений в свои бюджеты через механизмы расширения налогооблагаемой базы местных бюджетов, через механизмы участия в учете и контроле за взиманием налогов, которые (доли которых) поступают в местные бюджеты.

Для эффективной плановой работы муниципалитетов, для формирования перспективных документов стратегического планирования муниципальные образования должны иметь средства не только на текущие расходы – они должны иметь возможность формировать в бюджетах муниципалитетов бюджеты развития, составляющие 10-20% доходов местных бюджетов. Наличие бюджетов развития в структуре местных бюджетов является принципом Европейской хартии местного самоуправления. Для этого необходимо решать вопрос о закреплении за местными бюджетами дополнительных налоговых доходов, на развитие налоговой базы которых могут влиять органы местного самоуправления.

Укреплению экономической составляющей муниципалитетов способствовало бы установление фиксированного норматива отчислений в местные бюджеты по налогу на прибыль организаций и по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения. В настоящее время в местные бюджеты согласно Бюджетному кодексу предусматривается норматив отчислений по следующим федеральным налогам и сборам - налогу на доходы физических лиц, определенным видам акцизов, государственной пошлине. По иным федеральным налогам возможность установления норматива отдана на откуп властям субъектов Российской Федерации только с той части налогов, которые перечисляются в бюджет региона. Аналогичное положение действует и для упрощенной системы налогообложения. Существующее положение приводит к еще большей зависимости местных властей от региональных, при этом за 2017 год в бюджеты муниципальных образований попало только 0,22% от собранного налога на прибыль организаций и 17,5% от налогов, уплачиваемых в связи с применением упрощенной системы налогообложения[2]. Если учесть тот факт, что налог на добавленную стоимость поступает полностью в федеральный бюджет, то, во-первых, налоговых доходов как от крупного, так от среднего и малого бизнеса муниципалитет получает ничтожно мало, а во-вторых, муниципальная власть практически не может повлиять на их размер. Таким образом, создается ситуация, при которой местным властям невыгодно создавать условия для развития бизнеса на своей территории, от чего страдает экономика страны в целом.

Следует отметить, что в ряде развитых стран в местные бюджеты в той или иной форме поступают налоги на прибыль юридических лиц: например, в Австрии, Италии, Испании, США органы местной власти облагают местными налогами прибыль компаний, в иных странах (Германия, Франция) на местном уровне взимается налог, уплачиваемый из прибыли предприятия, но с учетом потребления компанией местных ресурсов. Таким образом, введение норматива отчислений налога на прибыль организации и по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения в местные бюджеты не только принесет муниципалитетам дополнительные налоговые доходы, но и даст им стимул в развитии бизнеса на своих территориях.

Увеличение налоговых доходов местных бюджетов возможно не только путем увеличения процента отчислений в них, но и благодаря повышению собираемости налогов, в частности, имущественных. В настоящее время происходит расширение самой налоговой базы – все больше регионов переходит на налогообложение недвижимости исходя из ее кадастровой стоимости: в 2018 года их уже более 60. Поэтому наиболее актуальный вопрос для муниципалитетов в настоящее время – незарегистрированные строения на земельных участках жителей, что влечет за собой недополучение налога на имущество физических лиц. Здесь следует отметить успешный опыт Московской области – по оценкам властей Московской области, местные бюджеты ежегодно недополучали 2 млрд руб. в год [18], поэтому в 2016 году там был запущен проект по выявлению неоформленных построек с помощью аэрофотосъемки, позволяющей выявить незарегистрированные постройки. В результате в октябре 2016 года количество поставленных на учет объектов возросло в пять раз по сравнению с октябрем 2015 года, а за четыре первых месяца проекта были выявлены около 200 тысяч неоформленных объектов [19], что существенно увеличило налоговую базу по налогу на имущество физических лиц в регионе. Это наглядно видно из поступления данного налога: если за 2016 год налога на имущество в регионе было собрано на 2,92 миллиарда рублей, то по результатам 2017 года налога в местные бюджеты поступило на 4,6 миллиарда рублей [13] – рост налоговых поступлений составил почти на 60%. Данный успешный опыт следовало бы учесть и взять на вооружение остальным субъектам Федерации, так как местные власти с такой работой самостоятельно не справятся.

5. ВЫВОДЫ

На основании проведенного исследования можно сделать вывод, что в настоящее время наблюдается искусственная дотационность местных бюджетов в России, что ведет к зависимости местного самоуправления от федеральных и региональных властей. Для избавления от дотационности следует увеличить налоговые доходы местных бюджетов по следующим направлениям:

- установление фиксированного норматива отчислений в местные бюджеты по налогу на прибыль организаций и по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения;

- совершенствование системы выявления неоформленных построек для расширения налоговой базы по налогу на имущество физических лиц.

[1] Составлено авторами на основании [13-15]

[2] Рассчитано авторами на основании официальных данных ФНС [13].

1. Исупова С.С. Налоговые источники финансирования муниципалитетов в Германии. Часть 1. // Муниципальное имущество: экономика, право, управление. 2016. № 1. С. 64-68.

2. Исупова С.С. Налоговые источники финансирования муниципалитетов в Германии. Часть 2. // Муниципальное имущество: экономика, право, управление. 2016. № 2. С. 40-43.

3. Kaurova O.V., Saak A.A., Revyakina T.U. Small business in tourism industry as a functional element region’s tax capacity. // Contemporary Problems of Social Work. 2015. Т. 1. № 1. С. 61-66.

4. Кукелко Д.В. Перспективы развития системы местных сборов как источник доходов местных бюджетов. // Финансовое право. 2017. № 9. С. 17-21.

5. Пронина Л.И. Налоговая автономия и налоговая нагрузка на региональном и местном уровне: состояние и тенденции изменения в 2017-2019 годах. // Экономика и управление: проблемы, решения. 2016. № 12. С. 19-24.

6. Шинкарева О.В. Роль местных налогов в доходах бюджетов муниципальных образований. // Вестник Московского городского педагогического университета. Серия: Экономика. 2017. № 2 (12). С. 46-53.

7. Юлдашева Н.В. Мировой опыт формирования доходов местных бюджетов (на примере стран Европы). // Проблемы современной науки и образования. 2016. № 6 (48). С. 82-85.

8. Джураева М. Местные налоги и их проблемы. // Вестник Таджикского национального университета. Серия социально-экономических и общественных наук. 2017. № 2-7. С. 53-55.

9. Gomes P.E.M., Lehmann M.C. Why are tax revenues of local government so low? // Applied Economics Letters. 2016. Т. 23. № 10. С. 740-742.

10. Kiyasov Sh. Issues of local budgeting in Uzbekistan. // Научные исследования и разработки. Экономика. 2015. Т. 3. № 2. С. 34-36.

11. Проведение налоговой реформы, стимулирующей качественный экономический рост. Приложение к Среднесрочной программе социально-экономического развития России до 2025 г. «Стратегия роста» (Программа разработана в рамках поручения Президента Российской Федерации от 14 июля 2016 г. № Пр-1347) URL: http://stolypin.institute/strategy/#dop

12. Налоги и налогообложение. Волкова Г.А., Поляк Г.Б., Крамаренко Л.А., Косов М.Е., Коваль Л.С., Суглобов А.Е., Барикаев Е.Н., Малолетко А.Н. Учебное пособие для студентов вузов, обучающихся по специальностям «Финансы и кредит», «Бухгалтерский учет, анализ и аудит» / Москва, 2017.

13. Отчеты о начислении и поступлении налогов, сборов и иных обязательных платежей. Официальные данные Федеральной налоговой службы. URL: https://www.nalog.ru/rn77/related_activities/statistics_and_analytics/forms/ (дата обращения: 10.10.2017).

14. Официальные данные Федеральной службы государственной статистики. URL: http://www.gks.ru

15. Исполнение местных бюджетов в Российской Федерации. Оперативные данныt Министерства финансов РФ. URL: https://www.minfin.ru/common/upload/library/2018/02/main/Dannye_ob_ispolnenii_mestnykh_budzhetov_RF_-_01.01.2018.pdf

16. European Charter of Local Self-Government, 15.10.1985

17. Официальный сайт Президента России. Заседание Совета Безопасности 22 сентября 2016 года, Москва, Кремль. URL: http://special.kremlin.ru/events/president/news/52947

18. Около 2 млрд. рублей недополучают местные бюджеты из-за неоформленной недвижимости. URL: http://mosreg.ru/sobytiya/novosti/news-submoscow/okolo-2-mlrd-rubley-nedopoluchayut-mestnye-byudzhety-iz-za-neoformlennoy-nedvizhimosti-bryncalov

19. Порядка 200 тысяч неоформленных объектов недвижимости выявлены в регионе за четыре месяца. URL: http://mosreg.ru/sobytiya/novosti/news-submoscow/poryadka-200-tysyach-neoformlennyh-obektov-nedvizhimosti-vyyavleny-v-regione-za-chetyre-mesyaca