При осуществлении капитальных вложений в обновление производственных фондов предприятия менеджменту компании необходимо принять обоснованное решение о выборе источника финансирования таких инвести- ций. Одними из наиболее распространенных источников финансирования являются долгос- рочный банковский кредит и финансовая арен- да (лизинг). Для обоснования выбора одного из названных источников требуется определить на- иболее эффективный из них, то есть, учитывая, что эффективность самого проекта не зависит от способа его финансирования, того, денежный поток по которому окажется более привлека- тельным. В данной статье автор строит две моде- ли оценки денежных потоков, возникающих при осуществлении финансирования проекта каждым из названным способов. Первая модель представляет собой классический расчет NPV, а вторая модель разработана автором на основе стохастической модели оценки бескупонных об- лигаций Cox-Ingersoll-Ross.

лизинг, Cox-Ingersoll-Rossmodel, стохастическая процентная ставка, NPV, финансирование капиталовложений

Большинство промышленных предприятий России испытывают дефицит источников финансирования для обновления основных производственных фондов, расширения производства за счет приобретения новых мощностей и модернизации производства путем привлечения современных технологий. В связи с этим трудно говорить о процессе расширенного производства в ситуации, когда большая часть используемых производственных мощностей изношены и морально устарели.

В условиях режима «импортозамещения» обеспечить производство сопоставимой с зарубежными аналогами продукции возможно лишь при осуществлении своевременных капитальных вложений в необходимом объеме. Такие вложения способствуют построению более эффективного современного производства, напрямую влияют на качество и конкурентоспособность товара. С одной стороны, российские предприятия имеют возможность развивать производство за счет повышения товарной маржи, что обеспечивается ограничениями импорта некоторых товаров, но с другой, что более важно, государство и компании должны наращивать расходы на науку и образование, что приведет к появлению высокотехнологичного оборудования в России. Значительная доля современного оборудования закупается за границей, что в современных экономических условиях лишь усугубляет дефицит средств для осуществления капитальных вложений.

Наиболее очевидными вариантами осуществления капитальных вложений выступают лизинг и кредит. Задача их сравнения – классическая в рамках принятия решения об используемом инструменте приобретения основных средств.

Авторы большинства российских теоретических публикаций и практических работ по лизингу проводят количественный или качественный сравнительный анализ эффективности лизинга с прямым банковским кредитованием. По результатам таких исследований обычно делают вывод об однозначной экономической эффективности лизингового метода обновления основных фондов при принятии решений руководством промышленных предприятий. Такой вывод возникает вследствие искусственного игнорирования двух важных рыночных факторов: риск дефолта по контракту и риск изменения процентной ставки на рынке. Однако необходимо отметить, что в практической деятельности лизингового бизнеса в России возникают ситуации, когда лизинг не самым эффективный или даже экономически неэффективный метод обновления основных фондов в промышленности.

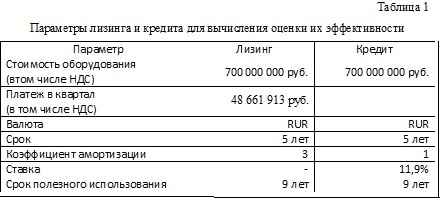

В настоящее время существует актуальная потребность в разработке метода, учитывающего необходимость применения комплексного подхода к определению эффективности лизинга, специфику налогообложения лизинговых операций в Российской Федерации, возможность влияния стохастических факторов на экономическую эффективность лизинга, т.е. интегрального метода оценки экономической эффективности лизингового метода обновления основных фондов промышленности. Существующие в российской практике лизинговой деятельности методы не позволяют промышленным предприятиям проводить комплексную объективную оценку эффективности лизинга. С целью устранить существующие недостатки современных методов оценки экономической эффективности лизинга в процессе обновления основных фондов промышленности мы провели расчет по двум вариантам: с использованием детерминированного метода; с использованием стохастической модели (CIR-модель). Расчет основан на реальном лизинговом контракте и анализе, проведенном для крупного промышленного предприятия Урала. Условия этих вариантов финансирования инвестиционного проекта компании представлены в табл. 1. Детерминированный подход будет заключаться в определении NPV денежных потоков, генерируемых рассматриваемым инструментом с учетом особенностей налогообложения.

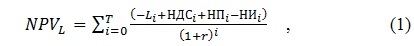

При расчете будут учитываться следующие денежные потоки по лизинговому контракту: лизинговые платежи с НДС; возмещение НДС, уплаченного в составе лизинговых платежей; экономия по налогу на прибыль; налог на имущество. Таким образом, формула расчета оценки эффективности лизинга имеет вид:

По кредитному договору поток денежных средств отличается по составляющим и периодам и включает:

• – стоимость оборудования с НДС;

• + привлечение кредита;

• – выплаты суммы долга;

• – выплаты процентов по кредиту;

• + возмещение НДС, уплаченного в составе стоимости оборудования;

• + экономия налога на прибыль;

• – налог на имущество.

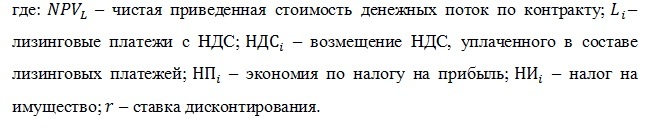

Будем считать, что привлечение кредита и покупка оборудования происходят в один расчетный период, а стоимость оборудования равна сумме кредита. Тогда первые две составляющие можно исключить. Полученная формула имеет вид:

Предпосылки данного метода: ставка дисконтирования постоянная; компания получает экономию по налогу на прибыль в каждом платежном периоде (от своей основной деятельности и имеет возможность применить экономию по налогу на прибыль в результате использования того или иного финансового инструмента. Если у компании убыток, то экономия может переноситься на будущие периоды, что будет изменять конечный результат вычислений; контракт исполняется в полном объеме всеми участниками от момента его заключения и до последнего платежа по графику. Таким образом, итоговая структура метода выглядит следующим образом.

- На основании данных в таблице 1 рассчитываются альтернативные денежные потоки по двум контрактам.

- Ставка дисконтирования рассчитывается как средневзвешенная цена на капитал на рынке в рублях. Ориентиром для определения такой цены будет средняя объявленная ставка по размещению московскими банками кредитов в рублях (MIBOR) сроком более 181 дня на 01.07.2016 (12,49% [5]).

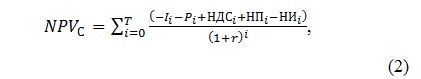

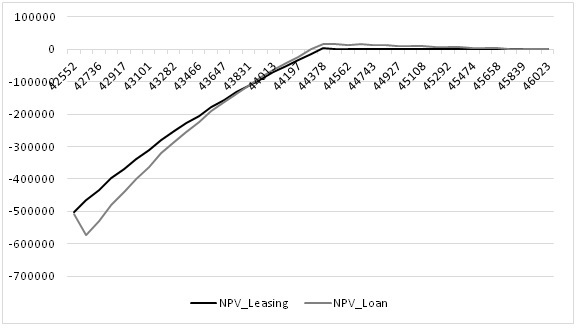

- С использованием формул (1) и (2) будут рассчитаны итоговые показатели для сравнения двух инструментов обновления производственных фондов. Расчет результатов вычислений представлен на рис. 1.

Рис. 1. Сравнение NPV денежных потоков при использовании альтернативных инструментов финансирования обновления основных фондов, в тыс. руб.

Расчет показал, что лизинг выглядит более выгодным способом осуществления капитальных вложений, хотя сумма дисконтированных платежей по лизингу превышает сумму платежей по кредиту на 38 млн руб. Основными факторами, определяющими преимущество лизинга на 4 млн. руб., в данном случае относятся:

- экономия по налогу на имущество за счет ускоренной амортизации. В приведённых цифрах налог на имущество по лизингу на 20 млн руб. меньше, чем при использовании кредита за счет использования ускоренной амортизации;

- более длительный срок амортизации приводит к тому, что экономия по налогу на прибыль при использовании кредита сильно растянута во времени, как следствие, при примерном равенстве общей суммы экономии приведенная стоимость экономии при использовании лизинга выше на 19 млн руб.;

- возмещение НДС с лизинговых платежей на 2 млн. руб. превышает сумму НДС с покупки (при дисконтировании).

Очевидно, что преимущество лизинга не столь большое, что говорит о неоднозначности результата. Так, при изменении графика платежей по кредиту можно получить иной результат, но мы будем исходить из предоставленных данных, примем, что участники сделки действуют рационально, будем считать кредит оптимальным предложением по замене лизинга. Для интереса рассчитана процентная ставка по кредиту, при которой оба инструмента становятся равнозначными: 11,4925%. Это ставка, при которой NPV проекта при финансировании с использованием лизинга равен NPV проекта при финансировании с использованием кредита.

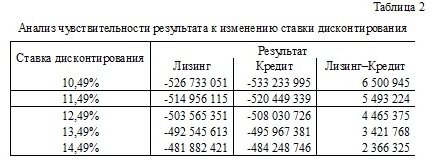

Анализ чувствительности результатов расчетов к изменению ставки дисконтирования приведен в табл. 2. Согласно полученным данным, лишь при увеличении ставки дисконтирования до 16,7082% кредит становится эквивалентен лизингу. Преимущество лизинга перед кредитом при росте ставки дисконтирования обусловлено особенностями возмещения НДС: при покупке за счет кредита НДС возмещается в следующем квартале, а возмещение НДС от лизинговых платежей растянуто во времени.

Благодаря названным выше особенностям предлагаемого метода, эффективность метода финансирования оценивается в контексте ее адекватности специфике инвестиционного проекта, в том числе с учетом рисков, которые сопутствуют любой инвестиционной деятельности. Кроме того, исходя из вышеприведенного анализа, обладая информацией относительно видов оборудования, потребляемых данной отраслью промышленности, уровня эффективности лизинга для данной амортизационной группы, применяемого коэффициента ускоренной амортизации, можно определить максимальную экономическую эффективность лизинга для каждого рассматриваемого промышленного предприятия по сравнению с альтернативными методами обновления основных фондов. Располагая информацией о максимальной эффективности лизингового метода обновления основных фондов в промышленности, основные субъекты лизинговых отношений могут предельно взвешенно относиться к процедуре ценообразования на лизинговые услуги, что позволяет добиться максимальной экономической эффективности лизингового проекта как для лизингополучателя, так и для лизингодателя.

1. Белов А.С. Стохастическая модель оценки лизинга, как финансового актива // Экономика и предпринимательство. 2016. Вып. 10, №10, ч.1. С. 660-662.

2. Cox J. C., Ingersoll J. E., Ross S. A. A Theory of the term structure of interest rates. Econometrica. Vol. 53. № 2. 1985. P. 385-408.

3. Kladıvko K. Maximum Likelihood Estimation Of The Cox-Ingersoll-Ross Process: The Matlab Implementation [Электронный ресурс] // Debt Management Department, Ministry of Finance of the Czech Republic. 2008. Режим доступа: http://dsp.vscht.cz/konference_matlab/ MATLAB07/prispevky/kladivko_k/kladivko_k.pdf (Дата обращения: 08.06.15).

4. Rating Methodology of Moody’s [Электронный ресурс] // Режим доступа: https://www3.nd.edu/~carecob/April%20 2007%20Conference/Loss%20given%20default%20 rating%20methodology.pdf (Дата обращения: 08.06.15).

5. Официальный сайт Банка России [Электронный ресурс]. - Режим доступа: http://www.cbr.ru/

6. Официальный сайт Московской биржи [Электронный ресурс]. - Режим доступа: http://moex.com/

7. Официальный сайт Cbonds [Электронный ресурс]. - Режим доступа: http://ru.cbonds.info/