Новороссийск, Краснодарский край, Россия

В статье выявлены основные факторы инвестиций в основной капитал за счет собственных средств предприятий и организаций методами эконометрического моделирования. Статистически доказано, что объем инвестиций за счет собственных средств предприятий зависит от валовой прибыли экономики, а прирост объема инвестиций эластичен по отношению к уровню предельного дохода от основного капитала. Показано, что ставка рефинансирования Центрального банка не оказывает влияния на уровень инвестиций в основной капитал за счет собственных средств предприятий. Предложены меры государственного стимулирования инвестиционной активности нефинансовых организаций.

Инвестиции в основной капитал за счет собственных средств, валовая прибыль экономики, предельный доход от основного капитала, ставка рефинансирования, эконометрическое моделирование

Высокие объемы и темпы роста инвестиций в основной капитал являются важнейшим фактором долговременного экономического роста и необходимым инструментом перехода России на индустриально-инновационный путь развития.

Основными источниками финансовых ресурсов для инвестиционных вложений во всем мире выступают собственные средства предприятий (чистая прибыль, амортизационные фонды, средства вышестоящих организаций), государственные средства (средства бюджетов разных уровней и государственных внебюджетных фондов) и заемные средства (кредиты банков и других организаций).

Среди вышеперечисленных источников финансирования инвестиций в России наибольший удельный вес занимают собственные средства предприятий и их аналог – средства вышестоящих организаций (в форме средств, перераспределяемых в рамках холдингов к дочерним и зависимым компаниям). В среднем за период 2001-2012 гг. на этот источник приходилось 57% всех инвестиций в основной капитал [4].

Целью статьи является выявление основных факторов инвестиций в основной капитал за счет собственных средств методами эконометрического моделирования.

Изучению инвестиций в основной капитал методами эконометрического моделирования посвящены публикации Батищевой Г.А., Букиной И.С., Маневича В.Е., Кормишкиной Л.А., Миролюбовой А.А., Мицек Е.Б., Мицека С.А., а также других отечественных ученых.

Проверим эконометрическими методами гипотезу о том, что на объем инвестиций в основной капитал за счет собственных средств в России влияют, во-первых, валовая прибыль экономики как основной источник инвестиционных ресурсов; во-вторых, ставка рефинансирования Центрального банка РФ как индикатор доходности депозитов, которые являются альтернативой реальным инвестициям и не имеют инвестиционных рисков в отличие от последних; в-третьих, предельный доход от основных фондов как мера доходности инвестиций в основной капитал.

Эмпирической базой исследования стали статистические данные официальных сайтов Федеральной службы государственной статистики и Центрального банка РФ за период 2001-2016 гг., подготовленные автором для проведения корреляционно-регрессионного анализа. Подготовка исходных временных рядов заключалась в приведении их уровней к сопоставимым ценам 2001 г. При построении эконометрических моделей временных рядов все эмпирические данные необходимо дефлировать, т.е. очищать их от влияния, связанного с изменением покупательной способности денежной единицы с течением времени. Причина заключается в том, что между временными рядами, измеренными одинаково меняющимся масштабом цен, возникает так называемая корреляция по масштабу [3, с. 39], которая является ложной.

Обработка статистических данных и построение эконометрических моделей осуществлялись с помощью электронных таблиц MS Excel.

Для дефлирования инвестиций в основной капитал за счет собственных средств была использована средняя геометрическая индексов цен приобретения машин и оборудования инвестиционного назначения и цен на такую продукцию. Методика и результат дефлирования номинальных величин инвестиций в основной капитал за счет собственных средств представлены в табл. 1.

Таблица 1

Номинальные и дефлированные уровни инвестиций в основной капитал за счет собственных средств

|

Год |

Инвестиции в основной капитал за счет собственных средств в фактически действовав-ших ценах, млрд руб. |

Коэффици-ент цен приобрете-ния машин и оборудова-ния инвестици-онного назначения |

Коэффици-ент цен на продукцию инвестици-онного назначения |

Средняя геометри-ческая индексов цен |

Средняя геометри-ческая индексов цен нарастаю-щим итогом |

Инвестиции в основной капитал за счет собственных средств в ценах 2001 г. |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

2001 |

660,3 |

1,000 |

1,000 |

1,0000 |

1,00000 |

660,3 |

|

2002 |

654,6 |

1,084 |

1,126 |

1,1048 |

1,10480 |

592,5 |

|

2003 |

825,1 |

1,077 |

1,103 |

1,0899 |

1,20415 |

685,2 |

|

2004 |

1020,8 |

1,096 |

1,149 |

1,1222 |

1,35128 |

755,4 |

|

2005 |

1287,2 |

1,082 |

1,121 |

1,1013 |

1,48820 |

864,9 |

|

2006 |

1603,6 |

1,077 |

1,124 |

1,1002 |

1,63739 |

979,3 |

|

2007 |

2105,0 |

1,115 |

1,174 |

1,1441 |

1,87337 |

1123,7 |

|

2008 |

2648,6 |

1,148 |

1,169 |

1,1585 |

2,17021 |

1220,4 |

|

2009 |

2243,3 |

1,028 |

1,001 |

1,0144 |

2,20148 |

1019,0 |

|

2010 |

2715,0 |

1,061 |

1,091 |

1,0759 |

2,36857 |

1146,3 |

|

2011 |

3539,5 |

1,056 |

1,080 |

1,0679 |

2,52947 |

1399,3 |

|

2012 |

4274,6 |

1,039 |

1,069 |

1,0539 |

2,66579 |

1603,5 |

|

2013 |

4549,9 |

1,031 |

1,049 |

1,0400 |

2,77232 |

1641,2 |

|

2014 |

4742,3 |

1,123 |

1,072 |

1,0972 |

3,04180 |

1559,0 |

|

2015 |

5271,1 |

1,201 |

1,103 |

1,1510 |

3,50098 |

1505,6 |

|

2016 |

5689,6 |

0,978 |

1,032 |

1,0046 |

3,51721 |

1617,6 |

Источник: рассчитано автором по данным Росстата.

Данные столбцов 2, 3 и 4 табл. 1 были взяты на официальном сайте Федеральной службы государственной статистики. Столбец 5 рассчитан по формуле средней геометрической величины как корень квадратный из произведения индексов цен, содержащихся в столбцах 3 и 4. Столбец 6 представляет собой накопленное произведение столбца 5. Столбец 7 рассчитан как частное от деления столбца 2 на столбец 6.

Для дефлирования валовой прибыли экономики была применена вышеописанная методика при использовании индекса потребительских цен. Методика и результат дефлирования номинальных величин валовой прибыли экономики представлены в табл. 2.

Таблица 2

Номинальные и дефлированные уровни валовой прибыли экономики

|

Год |

Валовая прибыль экономики в текущих ценах, млрд руб. |

Коэффициент потребительских цен |

Коэффициент потребительских цен нарастающим итогом |

Валовая прибыль экономики в ценах 2001 г., млрд руб. |

|

2001 |

3692,6 |

1,0000 |

1,00000 |

3692,6 |

|

2002 |

3906,9 |

1,1506 |

1,15060 |

3395,5 |

|

2003 |

4864,3 |

1,1199 |

1,28856 |

3775,0 |

|

2004 |

6306,7 |

1,1173 |

1,43970 |

4380,6 |

|

2005 |

7887,1 |

1,1092 |

1,59692 |

4939,0 |

|

2006 |

9544,6 |

1,0900 |

1,74064 |

5483,4 |

|

2007 |

11387,1 |

1,1187 |

1,94726 |

5847,8 |

|

2008 |

13498,7 |

1,1328 |

2,20585 |

6119,5 |

|

2009 |

11921,1 |

1,0880 |

2,39997 |

4967,2 |

|

2010 |

15093,7 |

1,0878 |

2,61069 |

5781,5 |

|

2011 |

24724,4 |

1,0610 |

2,76994 |

8926,0 |

|

2012 |

27503,9 |

1,0657 |

2,95192 |

9317,3 |

|

2013 |

27810,8 |

1,0647 |

3,14291 |

8848,7 |

|

2014 |

30808,2 |

1,1135 |

3,49963 |

8803,3 |

|

2015 |

36388,5 |

1,1291 |

3,95143 |

9208,9 |

|

2016 |

36406,1 |

1,0540 |

4,16481 |

8741,4 |

Источник: рассчитано автором по данным Росстата.

На рис. 1 представлены графическое изображение временных рядов инвестиций в основной капитал за счет собственных средств и валовой прибыли экономики в сопоставимых ценах 2001 г., а также линейные тренды изучаемых временных рядов. Наличие линейных трендов с высоким коэффициентом детерминации позволяет предположить, что временные ряды рассматриваемых показателей нестационарны с порядком интегрируемости 1.

Данные временные ряды могут быть подвергнуты коинтеграционному анализу для выявления долговременных связей между ними. Под коинтеграцией будем понимать зависимость в уровнях двух временных рядов, которая выражается в совпадении или противоположной направленности их тенденций и случайной колеблемости. Коинтегрированными могут быть только такие два временных ряда, которые имеют одинаковый порядок интегрированности. Зная порядок интегрированности временных рядов рассматриваемых экономических показателей, можно подобрать преобразование временного ряда, которое обеспечит его стационарность. Это, в свою очередь, делает применение эконометрических методов корректным и позволяет избежать мнимой регрессии.

Рис. 1. Динамика инвестиций в основной капитал за счет собственных средств и валовой прибыли экономики в сопоставимых ценах 2001 г. за период 2001-2016 гг.

Построим коинтеграционную модель зависимости инвестиций в основной капитал за счет собственных средств от валовой прибыли экономики. Общий вид коинтеграционной модели:

,

,

где уt – результативная переменная (инвестиции в основной капитал за счет собственных средств);

хt – факторная переменная (валовая прибыль экономики);

a, b – параметры уравнения парной линейной регрессии, оцененные методом наименьших квадратов;

t – случайная составляющая модели.

Эконометрические характеристики модели представлены в табл. 3.

Таблица 3

Эконометрические характеристики коинтеграционной модели зависимости инвестиций в основной капитал за счет собственных средств от валовой прибыли экономики

|

Регрессионная статистика |

|

|

Множественный R |

0,97412 |

|

R-квадрат |

0,94891 |

|

Нормированный R-квадрат |

0,94526 |

|

Стандартная ошибка |

87,06331 |

|

Наблюдения |

16 |

|

Дисперсионный анализ |

|||||

|

|

df |

SS |

MS |

F |

Значимость F |

|

Регрессия |

1 |

1970910,70 |

1970910,70 |

260,01 |

0,0000 |

|

Остаток |

14 |

106120,29 |

7580,02 |

|

|

|

Итого |

15 |

2077030,99 |

|

|

|

|

|

Коэффициенты |

Стандартная ошибка |

t-статистика |

P-значение |

|

Y-пересечение |

99,5886 |

68,5836 |

1,4521 |

0,1685 |

|

Переменная Х1 |

0,1641 |

0,0102 |

16,1249 |

0,0000 |

Таблица 3 демонстрирует высокие эконометрические характеристики коинтеграционной модели: сильную корреляционную связь между изучаемыми показателями, статистическую значимость модели в целом и параметра b (P-значение меньше 0,05). Модель описывает вариацию уровней инвестиций в основной капитал за счет вариации уровней валовой прибыли экономики на 95%.

Случайные остатки коинтеграционной модели были проверены на гетероскедастичность по тесту Голдфелда - Квандта и на автокорреляцию по тесту Дарбина - Уотсона. Остатки модели гомоскедастичны и не содержат автокорреляцию (расчетное значение критерия Дарбина - Уотсона составило 1,61 при верхнем его значении 1,37).

Средняя относительная ошибка аппроксимации - 6,5%. Средний коэффициент эластичности - 0,91%.

Таким образом, доказано, что уровень инвестиций в основной капитал за счет собственных средств зависит от уровня валовой прибыли экономики, и при увеличении валовой прибыли экономики на 1 млрд руб. уровень инвестиций в основной капитал с учетом собственных средств возрастает на 164 млн руб. Средний коэффициент эластичности характеризует связь между исследуемыми показателями в относительном выражении: при увеличении валовой прибыли экономики на 1% уровень инвестиций в основной капитал растет в среднем на 0,91%. При сильной корреляционной связи инвестиции в основной капитал за счет собственных средств нельзя назвать эластичными по отношению к валовой прибыли экономики, так как коэффициент эластичности меньше единицы.

Исследуем эконометрическими методами влияние ставки рефинансирования Центрального банка РФ как меры стоимости денег на объемы инвестиций за счет собственных средств. От ставки рефинансирования, по которой Центральный банк предоставляет кредиты коммерческим банкам, зависят ставки по депозитам юридических и физических лиц и кредитам, предоставляемым им кредитными организациями. Депозиты, практически не имеющие инвестиционных рисков, при высокой ставке являются альтернативой инвестициям в основной капитал. Кредиты предоставляют компаниям свободу маневра в непредвиденных ситуациях, поэтому доступность кредитных ресурсов является немаловажным фактором принятия положительного решения по инвестиционному проекту [4]. Таким образом, исходя из экономической теории между объемом инвестиций за счет собственных средств и ставкой рефинансирования Центрального банка существует достаточно тесная корреляционная связь.

Исходные данные для построения регрессионной модели зависимости инвестиций с учетом собственных средств от ставки рефинансирования Центрального банка представлены в табл. 4.

Таблица 4

Определение реального индекса ставки рефинансирования

|

Год |

Среднегодовая ставка рефинансирования, % |

Коэффициент ставки рефинансирования |

Коэффициент потребительских цен |

Реальный индекс ставки рефинансирования, % |

|

1 |

2 |

3 |

4 |

5 |

|

2001 |

25,00 |

1,2500 |

1,1858 |

105,41 |

|

2002 |

22,73 |

1,2273 |

1,1506 |

106,67 |

|

2003 |

17,32 |

1,1732 |

1,1199 |

104,76 |

|

2004 |

13,53 |

1,1353 |

1,1173 |

101,61 |

|

2005 |

12,98 |

1,1298 |

1,1092 |

101,86 |

|

2006 |

11,65 |

1,1165 |

1,0900 |

102,43 |

|

2007 |

10,27 |

1,1027 |

1,1187 |

98,57 |

|

2008 |

10,88 |

1,1088 |

1,1328 |

97,88 |

|

2009 |

11,37 |

1,1137 |

1,0880 |

102,36 |

|

2010 |

8,03 |

1,0803 |

1,0878 |

99,31 |

|

2011 |

8,12 |

1,0812 |

1,0610 |

101,90 |

|

2012 |

8,07 |

1,0807 |

1,0657 |

101,41 |

|

2013 |

8,25 |

1,0825 |

1,0647 |

101,67 |

|

2014 |

8,25 |

1,0825 |

1,1135 |

97,22 |

|

2015 |

8,25 |

1,0825 |

1,1291 |

95,87 |

|

2016 |

8,74 |

1,0874 |

1,0540 |

103,17 |

Источник: рассчитано автором по данным Центрального банка и Росстата.

Столбец 2 табл. 4 был рассчитан автором как средневзвешенная годовая величина ставки рефинансирования по данным официального сайта Банка России о величине ставки рефинансирования с 01.01.2001 г. по 31.12.2016 г. за каждый день указанного периода. Столбец 3 представляет собой коэффициент, полученный путем прибавления к ставке 100% и деления полученной суммы на 100. Столбец 4 – это официальные данные Росстата об инфляции на потребительском рынке. Столбец 5 получен путем деления столбца 3 на столбец 4 и умножения на 100% для перевода коэффициента в проценты. Столбец 5 представляет собой реальную ставку процента (в виде индекса) очищенную от инфляционных процессов по формуле [3, с. 46]:

где Rре, Rном – реальная и номинальная ставка процента, доли;

ID – индекс-дефлятор, доли.

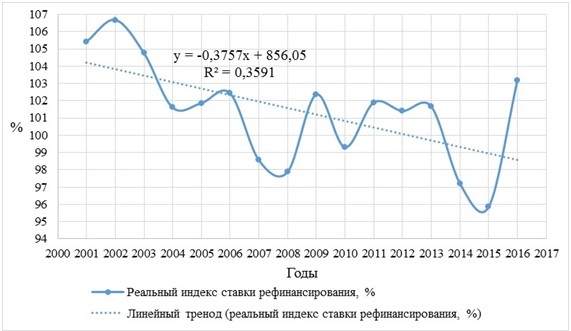

На рис. 2 представлена динамика реального индекса ставки рефинансирования за период 2001-2016 гг.

Рис. 2. Динамика реального индекса ставки рефинансирования

Наличие линейного тренда изучаемого временного ряда позволяет рассматривать его как нестационарный временной ряд с порядком интегрируемости 1.

Построим коинтеграционную модель зависимости инвестиций в основной капитал за счет собственных средств (табл. 1, столбец 5) от реального индекса ставки рефинансирования Центрального банка (табл. 4, столбец 5). Общий вид модели соответствует формуле (1) с факторной переменной – реальный индекс ставки рефинансирования. Эконометрические характеристики модели приведены в табл. 5.

Таблица 5

Эконометрические характеристики коинтеграционной модели зависимости инвестиций в основной капитал за счет собственных средств от реального индекса ставки рефинансирования Банка России

|

Регрессионная статистика |

|

|

Множественный R |

0,58410 |

|

R-квадрат |

0,34117 |

|

Нормированный R-квадрат |

0,29411 |

|

Стандартная ошибка |

312,63982 |

|

Наблюдения |

16 |

|

Дисперсионный анализ |

|||||

|

|

df |

SS |

MS |

F |

Значимость F |

|

Регрессия |

1 |

708619,78 |

708619,78 |

7,2497 |

0,017511 |

|

Остаток |

14 |

1368411,21 |

97743,66 |

|

|

|

Итого |

15 |

2077030,99 |

|

|

|

|

|

Коэффициенты |

Стандартная ошибка |

t-статистика |

P-значение |

|

Y-пересечение |

8530,37 |

2742,78 |

3,1101 |

0,0077 |

|

Переменная Х1 |

-72,81 |

27,04 |

-2,6925 |

0,0175 |

В табл. 5 показано, что модель в целом и ее параметры статистически значимы (Р-значение меньше 0,05). Корреляционная связь между исследуемыми признаками наблюдается, но ее нельзя назвать сильной (коэффициент корреляции равен 0,58). Модель описывает вариацию инвестиций в основной капитал за счет собственных средств вследствие вариации реального индекса ставки рефинансирования только на 34%.

При исследовании остатков модели на гетероскедастичность по тесту Голдфелда - Квандта не была отвергнута гипотеза о гомоскедастичности остатков.

При тестировании остатков на автокорреляцию с помощью критерия Дарбина - Уотсона выявлена положительная автокорреляция в остатках. Расчетное значение статистики Дарбина - Уотсона составило 0,69 при нижнем табличном значении 1,10. Таким образом, найденные оценки параметров коинтеграционной модели не будут являться эффективными ввиду нарушения предпосылок метода наименьших квадратов.

Для решения проблемы автокорреляции в остатках регрессии инвестиций в основной капитал за счет собственных средств на реальный индекс ставки рефинансирования были сделаны попытки построить модели регрессии в приращениях, в логарифмах и приращениях логарифмов. Корреляционная связь между приращениями изучаемых показателей отсутствует. Остатки модели в логарифмах имеют положительную автокорреляцию, так же как и остатки модели в уровнях (см. табл. 5). Модель в приращениях логарифмов статистически незначима. Таким образом, влияние ставки рефинансирования Центрального банка на объем инвестиций за счет собственных средств за период 2001-2016 гг. статистически на доказано.

Проведенный корреляционно-регрессионный анализ позволяет сделать вывод о том, что ставка рефинансирования не является реально действующим инструментом денежно-кредитной или монетарной политики в России, в частности ставка рефинансирования слабо влияет на предложение денег в экономике.

Исследуем влияние предельного дохода от основных фондов как меры доходности инвестиций на прирост инвестиций в основной капитал за счет собственных средств предприятий.

Исходные данные для построения эконометрической модели, выражающей корреляционную связь между приростом инвестиций в основной капитал за счет собственных средств (результативная переменная) и предельным доходом от основного капитала (факторная переменная), приведены в табл. 6.

Таблица 6

Исходные данные для построения эконометрической модели связи прироста инвестиций и предельного дохода от основного капитала

|

Год |

Абсолютные цепные приросты инвестиций в основной капитал в сопоставимых ценах, млрд руб. |

Абсолютные цепные приросты валового внутреннего продукта в текущих ценах, млрд руб. |

Абсолютные цепные приросты среднегодовой полной учетной стоимости основных фондов в текущих ценах, млрд руб. |

Предельный доход от основного капитала, коп./руб. |

|

2002 |

-67,8 |

1875,6 |

4434,6 |

42,3 |

|

2003 |

92,7 |

2389,0 |

5339,0 |

44,7 |

|

2004 |

70,2 |

3819,0 |

4270,2 |

89,4 |

|

2005 |

109,5 |

4582,6 |

4660,1 |

98,3 |

|

2006 |

114,4 |

5307,4 |

6307,9 |

84,1 |

|

2007 |

144,4 |

6330,3 |

9448,9 |

67,0 |

|

2008 |

96,7 |

8029,3 |

13475,8 |

59,6 |

|

2009 |

-201,4 |

-2469,6 |

10955,8 |

-22,5 |

|

2010 |

127,3 |

7501,3 |

9372,3 |

80,0 |

|

2011 |

253 |

13389,6 |

12849,1 |

104,2 |

|

2012 |

204,2 |

7228,7 |

14041,6 |

51,5 |

|

2013 |

37,7 |

4089,9 |

12760,1 |

32,1 |

|

2014 |

-82,2 |

8182,9 |

13080,4 |

62,6 |

|

2015 |

-53,4 |

4033,0 |

13601,9 |

29,7 |

Источник: рассчитано автором по данным Росстата.

Предельный доход от основного капитала был рассчитан как отношение прироста валового внутреннего продукта в текущих ценах к приросту среднегодовой стоимости основных фондов также в текущих ценах и выражен в копейках прироста валового внутреннего продукта на рубль прироста основных фондов.

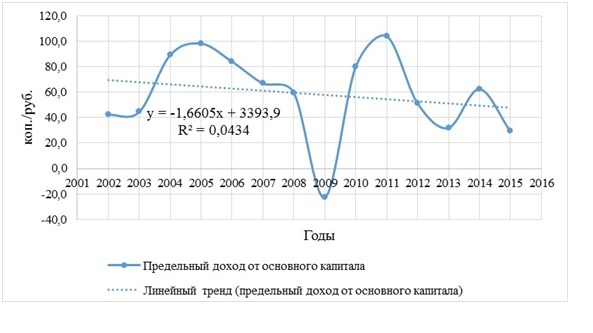

На рис. 3 представлена динамика предельного дохода от основного капитала за период 2002-2015 гг.

Рис. 3. Динамика предельного дохода от основного капитала

Рисунок 3 позволяет предположить стационарность временного ряда предельного дохода от основного капитала. Временной ряд абсолютных приростов инвестиций в основной капитал также является стационарным, поскольку ранее было показано, что временной ряд инвестиций в основной капитал считается нестационарным с порядком интегрируемости 1.

Построим регрессионную модель связи прироста объемов инвестиций в сопоставимых ценах и предельного дохода от основного капитала.

Эконометрические характеристики регрессии прироста инвестиций на предельный доход от основного капитала приведены в табл. 7.

Таблица 7

Эконометрические характеристики регрессионной модели зависимости прироста инвестиций в основной капитал за счет собственных средств от предельного дохода от основного капитала

|

Регрессионная статистика |

|

|

Множественный R |

0,74803 |

|

R-квадрат |

0,55954 |

|

Нормированный R-квадрат |

0,52284 |

|

Стандартная ошибка |

84,78865 |

|

Наблюдения |

14 |

|

Дисперсионный анализ |

|||||

|

|

df |

SS |

MS |

F |

Значимость F |

|

Регрессия |

1 |

109594,22 |

109594,22 |

15,24 |

0,00209 |

|

Остаток |

12 |

86269,38 |

7189,12 |

|

|

|

Итого |

13 |

195863,60 |

|

|

|

|

|

Коэффициенты |

Стандартная ошибка |

t-статистика |

P-значение |

|

Y-пересечение |

-101,5478 |

47,2598 |

-2,1487 |

0,0528 |

|

Переменная Х1 |

2,7546 |

0,7055 |

3,9044 |

0,0021 |

В табл. 7 показано, что регрессионная модель имеет достаточно хорошие эконометрические характеристики: связь между исследуемыми признаками признается тесной (коэффициент корреляции 0,75), модель объясняет изменение прироста инвестиций в основной капитал вследствие предельного дохода от основных фондов на 56%. Регрессионная модель в целом и параметр при факторной переменной статистически значимы.

Остатки модели были проверены на гетероскедастичность и автокорреляцию. Остатки признаны гомоскедастичными по тесту Голдфелда - Квандта и не содержащими автокорреляцию по тесту Дарбина - Уотсона (расчетное значение критерия Дарбина - Уотсона составило 1,65 при верхнем значении статистики 1,35). Таким образом, построенную модель можно использовать для анализа факторов прироста инвестиций в основной капитал за счет собственных средств предприятий.

Коэффициент при факторной переменной модели показывает, что увеличение предельного дохода от основного капитала на одну копейку прироста валового внутреннего продукта на рубль прироста основных фондов приводит к увеличению абсолютного прироста инвестиций в основной капитал за счет собственных средств предприятий на 2,75 млрд руб.

Коэффициент эластичности, равный 2,7%, говорит о том, что в среднем увеличение предельного дохода от основного капитала на 1% приводит к увеличению прироста инвестиций в основной капитал за счет собственных средств на 2,7%. Таким образом, прирост инвестиций в основной капитал за счет собственных средств эластичен по отношению к предельному доходу от основного капитала.

Построенные и проверенные на качество и адекватность эконометрические модели позволяют сделать следующие выводы относительно факторов инвестиций в основной капитал за счет собственных средств предприятий и организаций и государственных мер, стимулирующих увеличение инвестиционных вложений с учетом собственных средств предприятий.

Во-первых, основным фактором объема инвестиций за счет собственных средств предприятий является валовая прибыль экономики, поэтому для увеличения инновационно-инвестиционной активности необходимо снижение налоговой нагрузки на предприятия производственного сектора. В настоящее время в России производственный сектор облагается полным набором налогов: на добавленную стоимость, на прибыль, на имущество. Социальные взносы составляют 30% от фонда оплаты труда. Налоговая нагрузка на отечественные предприятия, производящие товары и оказывающие услуги, составляет более 50% [5]. Настоящая система налогообложения не оказывает стимулирующего воздействия на отечественное производство. Следует освободить от налогов всю реинвестируемую прибыль, а предприятия, производящие товары и услуги, освободить от уплаты налогов на три года.

Во-вторых, ставка рефинансирования Банка России является лишь декларативным инструментом монетарной политики, а ее снижение не оказывает стимулирующего воздействия на объемы инвестиций за счет собственных средств предприятий и организаций. Это объясняется значительным разрывом между уровнем и динамикой ставки рефинансирования Центрального банка и процентных ставок коммерческих банков.

Для создания благоприятных условий инвестирования рентабельность предприятий и инвестиционных вложений должна быть выше процентных ставок по кредитам и депозитам, которые должны быть выше уровня инфляции. В настоящее время в экономике России с точки зрения соотношения уровня рентабельности инвестиционных проектов или рентабельности бизнеса с уровнем процентных ставок можно наблюдать крайне неблагоприятную картину. В 2015 г. рентабельность проданных товаров и услуг в среднем по Российской Федерации составляла 8,1% [9]. Кредиты нефинансовым организациям на срок свыше года предоставлялись по ставке 15,7%. Депозиты у нефинансовых предприятий принимались банками по ставке 11,8% [10]. Индекс-дефлятор в 2015 г. составлял 108,2%, а индекс потребительских цен - 112,9% [9]. Рентабельность предприятий значительно ниже средневзвешенного уровня процентных ставок и ниже уровня инфляции, а в таких условиях вкладывать денежные средства в инвестирование промышленного производства не выгодно. Выходом может быть снижение ставок банковского процента вследствие реформирования инструмента рефинансирования.

В-третьих, на увеличение объема инвестиций за счет собственных средств предприятий оказывает значительное влияние уровень предельного дохода от основного капитала, т.е. эффективность его использования. Эффективность использования основного капитала можно повысить путем снижения инвестиционных рисков (общесистемных, отраслевых, региональных, микроэкономических), неизбежно возникающих в сфере инвестирования хозяйственной деятельности. Решением проблемы может быть привлечение к участию в реализации инвестиционных проектов специализированных страховых компаний, способных ослабить последствия инвестиционных рисков [5].

1. Батищева Г.А., Батищева Е.А. Моделирование взаимосвязей инвестиций с показателями экономического роста в России // Вестник Ростовского государственного экономического университета (РИНХ). 2014. № 4(48). С. 150-154.

2. Букина И.С., Маневич В.Е. Теоретические основы эконометрического моделирования российской экономики. Инвестиционная функция. М.: Институт экономики РАН, 2014. - 106 с.

3. Горидько Н.П., Нижегородцев Р.М. Современный экономический рост: теория и регрессионный анализ. Новочеркасск: «НОК», 2011. - 343 с.

4. Ивченко Ю. С. Статистический анализ инвестиций в основной капитал в России за период 2001-2012 гг. и общая оценка сложившейся инвестиционной ситуации как фактора экономического роста // Russian Journal of Management. 2015. Т. 3. №. 3. С. 228-239. DOI:https://doi.org/10.12737/12062

5. Кормишкина Л.А. Благоприятный экономический климат как предпосылка безопасности и активизации инвестиционной деятельности в современной российской экономике // Фундаментальные исследования. 2015. № 5-3. С. 623-630.

6. Миролюбова А.А., Ермолаев М.Б. Подходы к анализу и прогнозированию инвестиционных вложений в реальный сектор экономики региона на основе эконометрического моделирования // Известия высших учебных заведений. Серия: Экономика, финансы и управление производством. 2011. №1. С. 17-23.

7. Мицек Е.В., Мицек С.А. Оптимизационная задача и эконометрические оценки инвестиций из прибыли в российской экономике // Прикладная эконометрика. 2010. №2(18). С. 20-31.

8. Суханова Е.И., Ширнаева С.Ю. Использование коинтеграционного анализа при построении системы одновременных уравнений // Фундаментальные исследования. 2013. № 8-5. С. 1158-1164.

9. Федеральная служба государственной статистики. URL: www.gks.ru (дата обращения 28.04.2017).

10. Центральный банк Российской Федерации. URL: www.sbr.ru (дата обращения 17.04.2017).